每经记者|魏琼 每经编辑|魏文艺

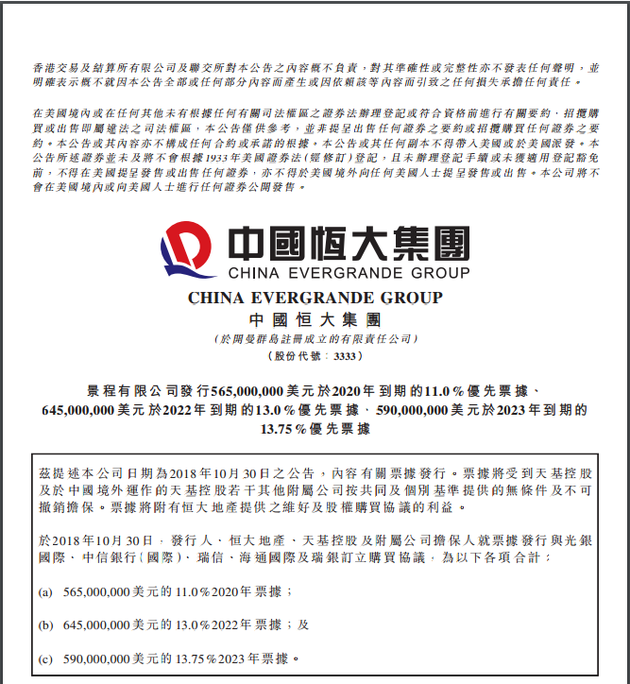

中国恒大公告截图

随着还债高峰期逼近,年底房企资金压力倍增。而融资渠道收紧,使房企的融资成本逐渐走高。

10月31日早间,中国恒大(3333,HK)发布公告称,通过旗下附属公司景程作为发行人,成功发行18亿美元优先票据。债券分3种,分别是利率为11%的2年期债券、利率为13%的4年期债券(前2年不可赎回)、利率为13.75%的5年期债券(前3年不可赎回)。

公告显示,许家印及其本人全资拥有的XinXin(BVI)Limited各自认购了2.5亿美元的2022年票据及2.5亿美元的2023年票据,总计10亿美元,以示其对公司的支持及信心。

“在美国持续加息等诸多不利因素下,中国企业海外发债难度不断加大。”一位债券分析师表示,许家印认购主要是体现了决策层对公司发展的决心。

据《每日经济新闻》记者了解,13.75%的利率也为恒大今年发债的最高利率。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。