截至2017年底,五大救市基金期末资产净值合计为2502.26亿元,共计浮盈502.26亿元。基金净值的增长率远远跑赢沪深300指数,其中招商丰庆和易方达瑞惠的累积收益率均超过30%;收益率最低的华夏新经济也接近10%。除此以外,各路救市资金表现如何呢?

24日晚间,又一只救市基金——招商丰庆发布三季报,股债全部清仓!

截至9月末,招商丰庆的基金份额从期初的120.10亿份降低至1.04亿份,即99%的份额被赎回,同时发布预警,基金已连续20个工作日持有人低于200人,与前一日另一只救市基金——易方达瑞惠退出操作如出一辙。

目前还有3只救市基金——华夏新经济、嘉实新机遇、南方消费活力还没有披露三季报,但从过往5只基金统一运作的规律来看,大概率与招商丰庆和易方达瑞惠保持同样节奏。

自2015年7月成立以来,5只救市基金一直稳定运行,直到2018年一季度,5只基金才完成首次赎回,份额从当年的400亿降至120亿份左右;而到了今年三季度,救市基金开始清仓赎回,这也标志着维稳股市的任务已顺利完成。

截至2017年底,五大救市基金期末资产净值合计为2502.26亿元,共计浮盈502.26亿元。基金净值的增长率远远跑赢沪深300指数,其中招商丰庆和易方达瑞惠的累积收益率均超过30%;收益率最低的华夏新经济也接近10%。

除了五大救市公募基金以外,当年驰援A股的还有券商救市资金和证金、汇金等国家队,他们目前表现如何呢?

继前一日易方达瑞惠后,24日另一只救市基金——招商丰庆也发布三季报。

与易方达瑞惠操作一致,招商丰庆的基金份额从期初的120.10亿份降至1.04亿份,99%的份额被赎回。

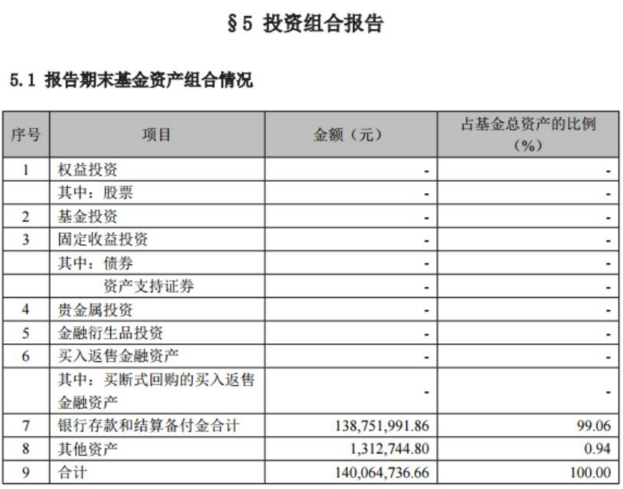

资产总额仅为1.40亿元,其中股票投资、债券投资、贵金属投资、买入返售金融资产(现金管理类资产)等项目配置均为零,银行存款和结算备付金合计仅1.38亿元,基本处于清盘状态。

目前尚有另外3只救市基金——华夏新经济、嘉实新机遇、南方消费活力还没有披露三季报,但从过往5只基金统一运作的规律来看,大概率与招商丰庆和易方达瑞惠保持同样节奏。

2015年7月,为了稳定市场,证金公司借助公募基金进行市场操作,斥资2000亿元分别购买招商丰庆、南方消费活力、易方达瑞惠、华夏新经济、嘉实新机遇等五只基金,每只基金400亿份额。因此它们也被市场冠以救市基金的称号。

生于危难之际的5只基金,成立后开始大量进场购买股票。

2015年的三季报——即成立以后的首份季报显示,招商丰庆买入的股票的金额达到248.27亿元,占比达61.74%;38.21%持有银行存款和结算备付金。

易方达瑞惠则拿出了370.20亿元购买股票,占基金总资产更是达到了91.85%。

嘉实新机遇也买了218.42亿元,占比为48.56%。

此后,五只基金开始慢慢调低股票位仓,取而代之的是买入返售金融资产额度(也是一种现金管理类资产)或持有现金的额度逐步上升。

到了2017年末,易方达高达84%的资产均是银行存款,股票的仓位只剩下9.28%,金额为50.53亿元;招商丰庆,则接近80%都是买入返售金融资产,金额432.35亿元,股票只剩下40.65亿元,占基金总资产的比例仅为7.47%。

其他三只基金也大体类似。即到了去年年末,五只基金已经不再买入股票,变成现金管理类资产或者银行存款,基本完成了维稳股市任务。

从2015年7月一直持有至2018年一季度,五大基金中间均没有赎回。直到2018年一季度末,五只基金不约而同的披露了份额从400亿份降至120亿份,即280亿份额的“救市基金”被赎回,这也是救市基金首次被收回。

五大基金的股票仓位也从当年的最高点一路下降至目前两只已披露基金的空仓,标志着他们历史使命或完成,资金将被一一收回。

五大救市基金可谓出色的完成了历史任务,并且在2018年开始退出时处于全部盈利状态,收益率更是远远跑赢沪深300指数。

图片来源:摄图网

2017年年报显示,盈利最多的为招商丰庆和易方达瑞惠。招商丰庆2017年底的基金资产净值为544.53亿,相较2015年投入的400亿,浮盈144.53亿元;其次是易方达瑞惠,资产净值为544.42亿元,浮盈144.42亿元,两只基金的盈利能力不相上下。

此外,南方消费活力资产净值为520.17亿元,浮盈120.17亿元;嘉实新机遇为453.23亿元,浮盈53.23亿元;华夏新经济为439.91亿元,浮盈39.91亿元。

截至2017年底,五大救市基金期末资产净值合计为2502.26亿元,共计浮盈502.26亿元。

基金净值的增长率更是远远跑赢沪深300指数,其中招商丰庆和易方达瑞惠的累积收益率均超过30%;收益率最低的华夏新经济也接近10%。

这也使得公募基金成为几大救市资金里效率最高和赚钱最多的一类资金。

西藏隆源投资总经理杨巍认为,救市基金退出主要有三点理由:

第一,当前是尾部风险,关键问题在盘外。金融去杠杆的大背景下,高杠杆、风险管理不善、现金流枯竭的部分小微金融机构和民营企业爆发了债务危机,股权融资是其中一个大雷区,短期被连续下跌的市场所引爆。

第二,对症下药,市场化的问题不能一刀切。当前,股权融资问题复杂,牵扯范围广,如果采取简单粗暴的护盘救市策略,容易鼓励投机,衍生出包括腐败寻租和错误定价等外部风险,效果可能不佳。相应来看,目前优化顶层设计方案,调动中央和地方,协调财政与货币,多层次、多维度、广范动员各类有条件的机构,按照相对市场化、多渠道、多类型的方案统一行动,强化落实,短期疗效可期。

第三,管制不是万能的,救急不救穷。中美贸易摩擦不断,我们的过度管制容易激化矛盾和降低国内非公经济的信心和效率,容易得不偿失。国家队强力干预指数的模式不可长时间反复采用,况且证券市场的局部流动性危机也仅限于部分高估值、业绩差或问题股。

“告别基金救市模式,不是坏事。刘鹤副总理上周末的讲话非常务实而且极具针对性,系统、完整、有效地阐述了政府中短期化解金融风险的方法、路径和要求。客观面对困难,放弃幻想,共克时艰。积极寻找决策,坚定信心,务实决定成败。沉舟侧畔千帆过,病木枝头小阳春……中国的核心资产,尤其是大金融板块值得肯定。”杨巍说。

作为重要的金融市场主体,券商在2015年也集体出资2000多亿驰援A股市场,不过整体收益率与基金相差甚远。

当年7月6日,首批21家券商以2015年6月底净资产的15%出资,合计超过1280亿元,交由证金公司用于投资蓝筹股ETF;但随着市场再度暴跌以及进一步丧失流动性,当年9月份,救市券商队伍增至50家(包括第一批救市券商21家),并以截至2015年7月31日净资本的20%出资筹集1000亿元,继续交由证金公司进行权益类证券投资。

随后两年,A股市场平稳运行。2017年多家券商的中报数据显示,第二批救市资金已经在2017年上半年被陆续收回,第一批救市资金仍然活跃。

以招商证券为例来看一下券商救市资金的盈亏情况:

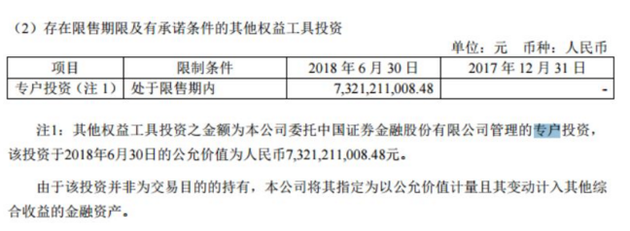

招商证券分别于2015年7月和9月出资共计约92.87亿元投入证金公司专户,由证金公司统一运作与管理。至2016年12月31日,上述投资的公允价值为87.18亿元,浮亏6.13%;

据2017年半年报,第二笔投资收回,专户投资的公允价值为69.66亿元,浮盈1.21%;

至2017年年报,该专户投资的公允价值为人民币76.37亿元,较最初投入浮盈10.95%;

据2018年半年报,该专户投资的股票处于限售期内,至6月30日的公允价值为人民币73.21亿元,三年共计浮盈约6.36%。

图片来自于招商证券2018年半年报

根据该专户资金是按照投资比例分担投资风险和分享投资收益,各家券商救市资金累计浮盈率相近,其他数家券商半年报披露信息与上述浮盈情况一致。

长江证券在今年半年报中透露,至6月30日,公司对该专户的投资成本为23.47亿元,根据证金公司提供的资产报告确认的公允价值为24.97亿元,浮盈情况为6.37%。

广发证券在今年半年报中表示,公司对证金公司专户的出资额为103.1亿元,报告期末,证金公司提供的资产报告确定该专户投资账面价值为109.67亿元,浮盈情况为6.37%。

记者对截至10月24日晚间披露的三季报情况进行统计,对证金、汇金以及社保基金等国家队的表现情况做一梳理,因三季报正在陆续披露,所统计数据与三季度情况有所出入。

目前的数据显示,汇金公司持股情况比较稳定,三季度增持了15只个股;证金公司的持股市值整体略减;社保基金整体持股市值和持股数量全面减少,持股市值较中报减幅为85.03%,本期持股市值目前为342.14亿元。

具体而言,证金公司第三季度减持了包括海螺水泥、厦门钨业、万向钱潮在内的6只股票,行业分布在非金融矿物制品业、食品制造业等领域;新进或增持了华能国际、金发科技等在内的29只股票,行业分布在材料、房地产、资本货物等多个领域。就目前的三季报情况,证金公司上期的持仓市值为489.32亿元,本期内整体减少了13.5亿元。

仅海螺水泥一只个股,证金公司的持仓市值就减少了33.09亿元。梳理发现,证金公司在2015年9月30日进入海螺水泥十大流通股东行列,今年7月份,海螺水泥的股价一路高走,至7月30日达到了历史高位39.88元/股。据三季报披露,证金公司报告期内减持了1.91%的公司股份,目前持股比例为2.99%。

汇金公司也于2015年进入了海螺水泥十大流通股东之列,不过相比证金公司近年来持股比例的增增减减,汇金公司显然稳定性高很多。中央汇金自2015年9月30日买入海螺水泥1.33%的股份,持股比例一直未变。

就目前披露三季报的情况来看,汇金公司第三季度仅减持了罗平锌电一家的股票,该公司今年环保出现重大违规问题;增持或购买了立讯精密等15只个股,行业分布在技术硬件与设备、耐用消费品与服装等多个领域。

截至24日晚间披露的三季报情况来看,社保基金理事会及37个社保基金组合持有的证券数量从上期的729只减少了543只,再加上社保基金419组合新持有的1只股票,共持有187个个股;整体持股市值减少了1942.47亿元,较中报减幅为85.03%,本期持股市值目前为342.14亿元。