中国第一个工业品期权品种——铜期权合约正式在上海期货交易所上市交易,证监会副主席方星海在贺词中表示,铜期权的推出对于提升我国定价影响力具有重要意义。

9月21日,中国铜期权合约正式在上海期货交易所上市交易。

这是中国第一个工业品期权品种,也是国内期货市场的第三个期权品种。去年3月和4月,豆粕期权和白糖期权分别在大连商品交易所和郑州商品交易所上市交易。

按照上期所的解释,之所以选择铜作为第一个期权品种,是因为其对应的铜期货是中国最为成熟的期货品种。铜期货不仅具有市场规模大、合约连续性和流动性好、投资者结构成熟等特点,而且在国际上知名度较高,有一定的国际影响力。

证监会副主席方星海在贺词中表示,铜期权的推出对于提升我国定价影响力具有重要意义。

路透社评论称,中国铜期权交易旨在规模达2700亿美元的全球性市场中分一杯羹,这是其向伦敦和纽约对手发起的最大挑战之一。

中国铜期权采用欧式行权方式,实行实值期权到期自动行权及行权配对规则。

上期所称,在自动行权前,允许客户在到期日15:30之前提出行权申请或放弃申请。15:30之后,系统会先执行所有申请指令,随后对行权价格小于当日标的期货合约结算价的看涨期权持仓、行权价格大于当日标的期货合约结算价的看跌期权持仓自动行权,其他期权持仓做自动放弃处理。

之所以采用欧式期权,不仅因为这种期权带给管理风险的不确定性较小,而且欧式期权权利金较美式期权便宜,能有效降低买卖双方的资金成本,提高参与积极性和市场流动性。欧式期权因期限固定,卖方在构建投资策略时可直接持有到期,无需考虑期权随时被行权的风险,保证投资组合的连续性。

上期所还引入了铜期权做市商制度,主要是为了给市场提供流动性。做市商共有18家,包括上海海通资源、上海新湖瑞丰、五矿产业金融服务、浙江南华资管等公司。

此外,上期所对期权实行,包括保证金制度、涨跌停板制度、持仓限额制度、交易限额制度、强行平仓制度、大户报告制度及风险警示等制度。同时,上期所对期权投资者实施适当性管理制度。

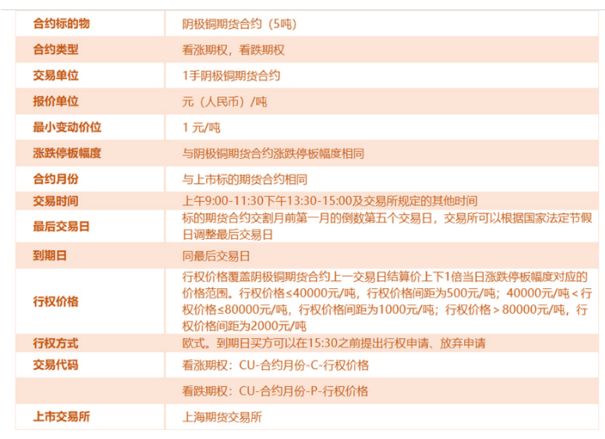

铜期权交易单位为1手(5吨)铜期货合约;合约类型为看涨期权和看跌期权;最小变动价位为1元/吨;涨跌停板幅度与铜期货合约涨跌停板幅度相同;合约月份为1-12月;行权价格覆盖铜期货合约上一交易日结算价上下1倍当日涨跌停板幅度对应的价格范围。以下为铜期权合约细则:

在数家期货经纪平台上,铜期权的交易门槛设置为10万元,与豆粕、白糖期权的10万元投资门槛一致。个人投资者同时需要具有交易所认可的累计10个交易日、20笔及以上的期权仿真交易成交纪录以及具有交易所认可的期权仿真交易行权纪录。

上期所表示,适时推出铜期权,在服务行业风险管理、提升我国有色行业定价影响力等方面,具有重要的现实意义。

第一、铜期权对铜期货的有效补充,有利于丰富风险管理工具,提高有色企业风险管理水平。

铜期权不仅能够管理价格变动风险,还能够管理市场波动风险。在市场价格波动剧烈、预期不明朗的环境下,单纯参与期货市场套保,会使企业每天面临盈亏变动,往往达不到预期的套保效果。期权价格中包含反映标的资产价格波动性风险的因素,即波动率,能够反映投资者对标的资产价格波动的预期。因此,期权可以代替期货用于管理资产价格的方向性风险,更适合管理价格的波动性风险。

第二、上市铜期权有利于完善铜期货市场投资者结构,有利于推动金融机构的业务创新,协调发展场内和场外市场。

与国际金融机构相比,我国的期货公司、证券公司、基金公司和商业银行等金融机构的业务模式较为单一,其中一个原因是缺少期权这一开展金融创新的基础工具。推出场内期权以后,将为金融机构开展业务创新开创出一个新的领域,从而改变金融机构业务同质化的局面,创造金融产品多元化、竞争模式多层次化的金融生态环境,促进场内市场和场外市场的协调发展,推动我国多层次资本市场的建设。

第三、上市铜期权是我国期货市场发展的必经之路。

华尔街见闻 祁月