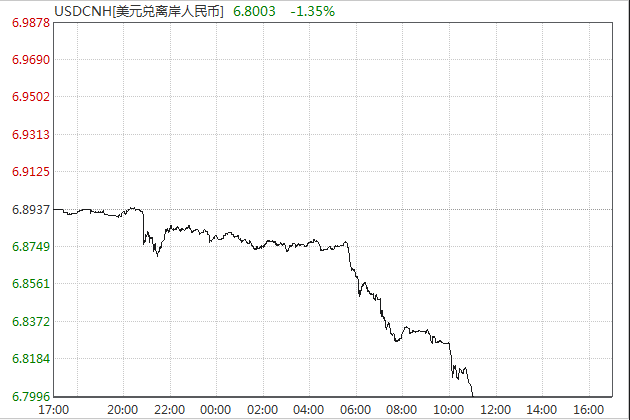

人民币晚间快速走高,离岸人民币兑美元目前涨破6.80关口,日内涨超900点。中国外汇交易中心消息,人民币对美元中间价报价行重启“逆周期因子”。

每经编辑|郭鑫

图片来源:视觉中国

8月24日晚间,“逆周期因子”重启,人民币晚间急速飙升,离岸日内涨超900点,创2016年1月份以来最大盘中涨幅,最高触及6.7991元。

据中国外汇交易中心公告,人民币对美元中间价报价行重启“逆周期因子”。公告写到:

近期受美元指数走强和贸易摩擦等因素影响,外汇市场出现了一些顺周期行为。基于自身对市场情况的判断,8月份以来人民币对美元汇率中间价报价行陆续主动调整了“逆周期系数”,以适度对冲贬值方向的顺周期情绪。

公告称,截至发稿时,绝大多数中间价报价行已经对“逆周期系数”进行了调整,预计未来“逆周期因子”会对人民币汇率在合理均衡水平上保持基本稳定发挥积极作用。

人民币晚间快速走高,离岸人民币兑美元目前涨破6.80关口,日内涨超900点,涨幅达1.35%。

在岸人民币兑美元(CNY)亦上涨1%,暂报6.81,较日低6.89区间上涨逾800点。

今日早间公布的数据显示,人民币兑美元中间价报6.8710,较上一交易日中间价6.8367大幅下调343点,降幅创8月3日来最大。

2015年5月,交易商协会宣布将在中间价公式中加入逆周期因子,这背后主要体现央行的逆周期调节意愿,央行将公式给到报价行。

旧中间价公式:中间价变动=收盘变动贡献+外盘变动贡献

新中间价公式:中间价变动=收盘变动贡献+外盘变动贡献+逆周期因子(逆周期因子公式未知,不能直接计算)

逆周期因子本身是一个公式,包含一些因子,但是因子具体指哪些指标并没有向市场明确,只有报价行知道。因此逆周期因子是无法直接计算的。

此前根据央行的回应,中间价报价模型中计算“逆周期因子”的“逆周期系数”由各报价行自行设定。各报价行会根据宏观经济等基本面变化以及外汇市场顺周期程度等,按照其内部报价模型调整流程决定是否对“逆周期系数”进行调整。

央行去年在二季度货币政策执行报告中强调的,“‘逆周期因子’计算过程中涉及的全部数据,或取自市场公开信息,或由各报价行自行决定,不受第三方干预”。但央行在中间价的设定中仍然有裁量空间:央行对14家报价行的报价进行加权平均后得到每日的中间价,而相应的权重,市场不得而知。报价商会根据最终公布的中间价来“自主”调整其逆周期系数,从而逆周期因子的设定中仍有央行干预之手的影子。

显然,央行出手干预很重要,如果参数是零,也就相当于不进行逆周期调节。如果参数很大,那么逆周期因子的威力就很巨大。

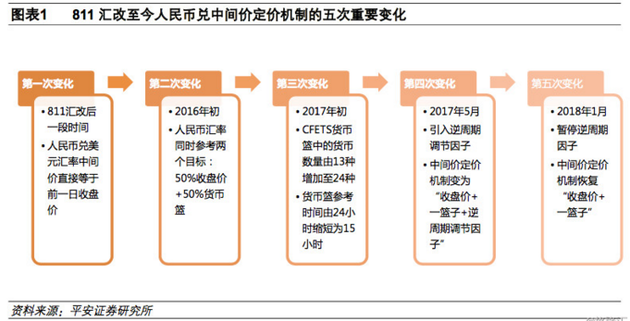

平安证券指出,2015年811汇改以来,人民币兑美元中间价形成机制经历了五次重大变化。

2017 年3月——5月,也就是逆周期因子推出前的三个月,这期间呈现的外汇市场场景是" 美元跌(-3.7%)+ 中间价平()+CFETS 跌 "。市场曾一度有传言是央行调控不希望人民币升值,其实真实的情况是盘间交易惯性过强造成人民币升不上去。

盘间交易惯性的理解:从3月开始美元先是跌破 100,随即三月底跌破当时的年内低点 99,5月20 日左右最低时美元一度跌倒了2016年特朗普上台前的 96 左右的价格。当美元屡创新低走弱时,交易层面应当买入人民币卖出美元从而人民币应该升值,但实际情况却相反,当美元屡创新低后触发了市场抄底的情绪,美元越跌越买从而造成了美元指数走弱但人民币依然贬值的状况,此为盘间交易惯性。

这种惯性体现在具体交易数据上就是收盘价相对当日中间价有明显的贬值方向,甚至大过外盘美元走弱的升值贡献。按照现有公式,将会使得第二日中间价有继续贬值的动能,从而形成贬值惯性,交易盘有更强的持美元敞口过夜的动能。逆周期因子的出台正是为了应对此种状况,事实证明也很及时也很正确。

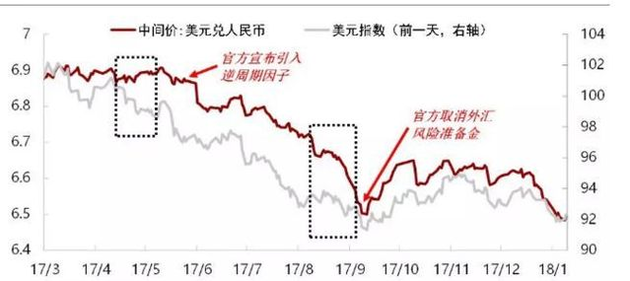

央行引入逆周期因子调节后,人民币持续贬值走势和市场主体贬值预期显著扭转,人民币兑美元汇率从5月初6.9左右出发,升值加速。自2017年5月26日至9月9日,人民币兑美元在岸和离岸汇率累计升值了近4000基点。人民币汇率指数也止跌回升。至年底兑美元已位于6.5左右。按官方口径计算,兑美元全年市场汇率升值6.72%,中间价升值6.16%。

外汇风险准备金回归旨在抑制外汇市场顺周期行为。

8月3日,央行网站消息,决定自8月6日起将远期售汇业务外汇风险准备金率从0调整为20%。受该消息刺激,当日晚间,离岸、在岸人民币皆大涨。

此前,外汇风险准备金曾于2015年10月人民币贬值压力较大时推出,并于2017年9月人民币呈升值趋势时取消。本次外汇风险准备金回归,依然是针对银行远期售汇业务,即单向增加企业和个人远期结汇的成本,旨在抑制外汇市场上在人民币贬值方向所形成的非理性和顺周期行为,避免远期汇率波动加剧即期汇率贬值压力。

申万宏源宏观在外汇风险准备金回归后的一份研报中表示,逆周期因子回归与否关注三个方面。

第一,一篮子汇率指数。此前过,人民币CFETS指数在94-96附近应该是央行所认为能够反映中国经济基本面的合理水平。目前CFETS指数已经跌回92左右,已经基本回到去年5月底逆周期因子推出时的水平。

第二,资本跨境流动。本次人民币贬值暂未看到跨境资本流动的大幅流出,但考虑到数据的滞后性,7月份的外储、外占和银行结售汇数据将是重要的观察指标。

第三,外汇市场顺周期行为。我们剔除利率平价因素来看人民币离岸远期汇率所隐含的贬值预期,虽然近期贬值预期确实呈现升温迹象,但目前仍总体处于稳定区间。我们判断,在汇率政策转向已经得到确认的情况下,若以上三个因素中任何一个继续恶化,逆周期因子将很快回归。

8月17日,外管局最新数据显示,尽管7月人民币汇率下跌较快,但当月银行代客结汇10561亿元人民币,售汇10590亿元人民币,结售汇逆差仅为29亿元人民币。不过,在人民币贬值预期犹存的阴影下,这预示着银行远期售汇压力与日俱增。

多位受访的银行外汇交易员认为,央行此前调高银行远期售汇业务外汇风险准备金率,背后是央行有意重新增强离岸市场远期人民币汇率波动话语权的意图。

8月20日,金融研究院院长管清友接受21世纪经济报道采访时指出,在离岸市场开展掉期交易影响远期人民币汇率波动预期,一直是各国央行“调控”汇率涨跌压力的重要手段,但此举要获得成功,需要相应的配套措施,包括抽离货币流动性令沽空资本自乱阵脚,以及传递明确干预信号,影响市场操作情绪等。

“可以预见的是,在人民币跌向7之际,央行的汇率保卫战将很快打响,不排除重蹈去年5月以来的现象——用引入逆周期因子等外汇干预组合拳一举打爆人民币空头,彻底扭转人民币贬值预期。”管清友直言。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。