北京时间8月14日凌晨,MSCI宣布将A股的纳入因子从2.5%提高至5%,还有10只A股将以5%的纳入因子新加入,使得纳入MSCI的A股增加至236只。此次调整后会给A股带来多少资金?又将产生哪些影响?

图片来源:视觉中国

北京时间8月14日凌晨,国际知名指数编制公司MSCI宣布,将实施纳入A股的第二步,把现有A股的纳入因子从2.5%提高至5%。

另外,还有10只A股将以5%的纳入因子新加入,使得纳入MSCI的A股增加至236只,合计占MSCI新兴市场指数权重的0.75%,这与该公司在2017年6月公布的相关指数纳A方案大致吻合。

此前,2017年6月21日,MSCI宣布,从2018年6月开始,将基于5%的纳入因子,分两步把中国A股纳入MSCI新兴市场指数和MSCI ACWI全球指数:第一步预定在2018年5月半年度指数评审时实施;第二步在2018年8月季度指数评审时实施。

同时,MSCI公布了季度的指数检讨结果,上述调整将于8月31日收盘后正式生效。

关于这份新鲜出炉的声明和你所需要知道的内容,上证报小编为你整理了如下六大核心问题。

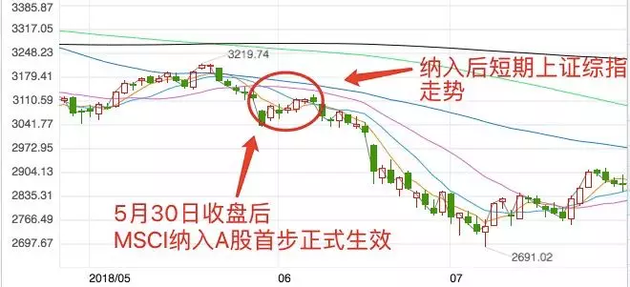

此前,MSCI在北京时间5月15日凌晨公布了首次纳入MSCI新兴市场指数的234只A股名单,随后,在剔除部分停牌个股后,最终在5月31日收盘后正式纳入MSCI新兴市场指数的A股共有226只。

在刚刚发布的指数季度检讨结果显示,此次,MSCI中国指数将新加入10只成份股,至此总数增至236个。

这十个股票分别是:

与此同时此次,MSCI中国全股票指数将新加入13只成份股,

MSCI中国国际指数也将纳入9只成份股。

此外,中兴通讯 、 中华企业 、 扬农化工 、 风华高科 、 通策医疗等5只A股新加入 MSCI 中国A股在岸指数,春兴精工、登海种业、康盛股份等3只A股遭剔除。

MSCI还表示,如果在相关成份股调整生效日之前仍处于停牌状态,将被剔除出相关MSCIA股指数。

被纳入MSCI能给A股带来多少增量资金,首先得了解一下MSCI的行业地位。

MSCI 是美国著名的指数编制公司,目前是全球影响力最大的指数提供商之一,超过 90%的美国和亚洲机构投资者的国际投资部分是以 MSCI 系列指数为基准的,是全球投资组合经理中最多采用的投资标,也是许多全球性的被动型基金追踪的对象。

截至2017年12月底,目前国际市场跟踪MSCI指数的总资金量规模达13.9万亿美元按照6.8629的汇率计,约等于95万亿元人民币,约等于1.7个A股市场(以8月13日约等于55万亿的总市值计)。

据MSCI董事总经理、亚太区研究部主管谢征傧测算,5%的初始纳入因子预期将为A股市场带来约220亿美元的资金流入。

也就是说,按照MSCI纳入A股的方案,每一次以2.5%因子的纳入,将给A股市场带来110亿美元左右的资金流入。同样按6.8629的汇率计,约为755亿元人民币。

不过,跟踪MSCI的资金还分主动型和被动型。

谢征傧此前在接受上证报记者采访时曾表示,若是被动追踪MSCI新兴市场指数的海外基金,按照国际惯例,预计会在指数调整生效当日一次性调仓,因为被动资金更关注的是如何精确地复制指数来达到最低的跟踪误差。

而追踪MSCI指数的主动型基金经理则会依据他们对市场状况、公司前景、股票估值等的判断和看法,来选择是否做出适当调整,这与被动资金的操作存在非常大的差异。

主动型的资金有的会提前布局,有的可能先观望一段时间。因此,也有不少分析人士认为,部分跟踪MSCI的主动型资金早在MSCI正式纳入A股之前就提早布局,故与此此次纳入因子的实施带来的资金量并不会如6月份那么可观。

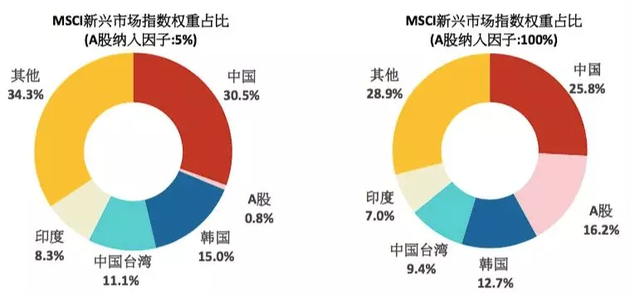

据MSCI研究,在5%的初始纳入因子实施后,所有中资股将占MSCI新兴市场指数31.4%的权重。

假设A股获全额纳入,所有中资股将占MSCI新兴市场指数42%的权重。

以MSCI于2018年5月进行的半年度指数调整中使用的数据(来源:MSCI)

以MSCI于2018年5月进行的半年度指数调整中使用的数据(来源:MSCI)

从上一步纳入来看,沪股通、深股通是跟踪MSCI的资金布局A股的主要渠道。

在MSCI首步纳入A股生效当日,借道沪深股通的海外资金合计净买入57.48亿元,刷新了月内的日净流入新高。

今年以来,北上资金经历了1月份的加速流入后,2月份受外围股市波动影响,转为净流出,3月份开始恢复为净流入,当月净流入额为97亿元。

受A股纳入MSCI的效应影响,二季度北上资金净流入规模整体骤增,并在5月份达到今年以来的最高峰值,4、5、6月份分别净流入386亿、508亿和284.9亿元。

即便进入7月份,A股市场波动性进一步加剧。在过去的7月份里,北上资金依然保持稳定净流入态势,累计净买入额达284.7亿元,与6月份基本持平,这一数值处于沪深港通开通以来的中上水平,并较去年同期增加近30%。

据Choice金融终端显示,截至8月13日收盘,今年以来北上资金累计净流入2030亿元,超过去年一年的总和。而截至目前,自互联互通机制开通以来,过去五年累计净流入的北上资金已超过5500亿元。

根据MSCI官网显示,截至7月31日,反映纳入MSCI新兴市场指数的226只A股表现的MSCI China A Inclusion指数自2017年8月份以来,下跌了12.73%

截至7月31日收盘,纳入MSCI新兴市场指数的A股中,权重排名前十的成份股分别是:

从行业板块来看,金融行业和日用消费品权重占比分别达到33.5%和12.38%。

前文讲过,2.5%的因子纳入大约给A股带来约755亿元人民币的资金流入,除去可能提前布局或先保持观望的主动型资金,数百亿的资金对于近期A股市场来说仍是一笔不少的增量资金。

有部分分析人士认为,此次纳入或如6月初步纳入那般,在短期提振A股。

中长期看,除了带给A股市场增量资金以外,以价值投资、长线投资为代表的海外资金的加速入场,对于A股迈向国际化、进一步开放以及改善市场投资者结构等方面都将起到正面作用。

另据海通证券荀玉根研报显示,其整理中国人民银行调查统计司发布的境外机构和个人持有境内人民币金融资产情况,发现2015 年以来 A 股外资持股市值总体呈现不断上升的趋势。

截至 2018 年 3 月 A 股外资持股 12016.33 亿元,占 A 股自由流通市值比 例为 5.39%。

其中 QFII /RQFII 持股占 3.6%,北上资金持股占 1.8%,公募基金和保险在 A 股中投资总额约为 1.9 万亿、1.5 万亿,占全部 A 股自由流通市值比重约 8.4%、 6.7%,而根据4月份至7月份北上资金累计净流入额的数据估算,当前外资持有自由流通市值比例约 6%,直逼公募基金和保险资金。

回顾过去,A股纳入的过程并非一帆风顺,而是监管层和各方倾注了多年投入的努力和尝试。

在初始5%的纳入因子分两步实施之后,后续将如何?

MSCI公司董事局主席兼CEO亨利?费尔南德兹在5月底曾表示,6月1日到9月3日的三个月之间,MSCI公司将与国际投资者、中国监管层、沪深交易所、港交所保持密切沟通,全面了解他们的意见和反馈。其中一个很重要的问题,是确保通过沪深港通渠道投资A股的国际投资者能够获得足够的离岸人民币。

9月以后,上述沟通工作也将继续,之后他认为有两项工作最为关键:

1.全面了解、衡量国际投资者的投资体验。

这个体验包括两方面,一是投资者是否能够顺利地买入和卖出感兴趣的A股股票,这是会对投资信心产生最大影响的,非常基础的投资经验;二是投资者是否能够良好地适应A股市场与其他市场相比具有的差异和特殊性,包括日交易有限额,投资标的只有1500只股票、不能覆盖全市场;不能参与IPO;上市公司仍然存在的停牌问题等等。

2.与监管者保持沟通,了解下一步中国对金融市场和证券市场开放的安排,包括进度、速度、时间表,以及决策层对金融市场开放的期待等。

A股首次纳入MSCI指数两个阶段工作完成后,MSCI将在上述两项工作的基础上进行评估。亨利·费尔南德兹表示,希望未来MSCI指数纳入A股的进程不再采用小范围扩大规模、小比重提升权重的方式,而是“步伐能够迈得更大一些”。

不得不提的是,在MSCI纳入A股第一步实施之后,证监会监管层也多次在公开场合表示,将继续扩大A股对外开放,以促进A股在国际重要指数中的影响力。

证监会副主席方星海6月份曾在陆家嘴论坛上表示,证监会会同有关部门已经着手研究新的制度与工具安排,包括股票收盘价格产生机制,规范停复牌制度,以及创造条件与境内外投资者投资股指期货等,以便尽快将目前的A股纳入MSCI的因子从5%提高到15%左右。

除了促进A股在MSCI指数中比重的提升,证监会也将积极支持A股纳入富时罗素国际指数。

来源:上海证券报公众号(ID:shzqbwx) 记者:张忆

以上内容为每经App出于传递信息的目的进行转载,不构成投资建议。据此入市,风险自担。投资有风险,入市需谨慎。