中联畅想和盛讯达的“姻缘”虽然历经波折,但盛讯达“初心不改”。7月初,盛讯达公告称放弃股权收购,选择以现金收购的方式试图将中联畅想收入囊中。仔细梳理盛讯达的业绩可以发现,盛讯达正在经历利润下滑的尴尬,2017年净利润较上年同期下降36.57%。7月13日,盛讯达发布了2018年半年度业绩预告,预告显示,2018年上半年,盛讯达盈利区间为100万元~600万元,比上年同期下降86.55%~97.76%。

每经记者|许恋恋 每经编辑|温梦华

近日,游戏资本上最大的爆点无疑是曾经做出《花千骨》这一爆款手游的天象互娱成功“嫁”入爱奇艺,不过在天象互娱和爱奇艺牵手之前,已经有两家A股公司对其发起收购,均告失败。

和天象互娱类似,中联畅想和盛讯达(300518)的“姻缘”虽然历经波折,但盛讯达“初心不改”。7月初,盛讯达公告称放弃股权收购,选择以现金收购的方式试图将中联畅想收入囊中。

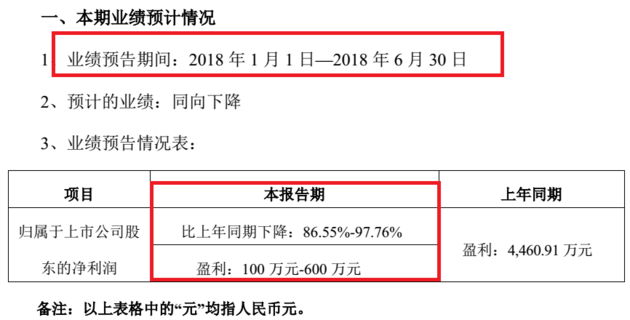

仔细梳理盛讯达的业绩可以发现,盛讯达正在经历利润下滑的尴尬,2017年净利润较上年同期下降36.57%。7月13日,盛讯达发布了2018年半年度业绩预告,预告显示,2018年上半年,盛讯达盈利区间为100万元~600万元,比上年同期下降86.55%~97.76%。

针对主营业务收入下滑,《每日经济新闻》记者采访了盛讯达。7月19日,盛讯达相关负责人回复《每日经济新闻》表示,“由于在2017年,公司调整了业务布局,减少了在游戏运营方面的投入,但仍然在积极寻找并寻求代理或联运合适的游戏产品。2018年,公司将继续争取代理或联运热门精品游戏产品,力求在游戏运营方面有所突破。”

净利润下滑明显

盛讯达有着成为国内领先游戏产品提供商的野心,其在游戏研发方面持续投入,踏着移动互联网的东风,盛讯达也一直在积极拓展移动互联网行业相关业务,目前盛讯达的业务结构是以游戏研发为主,游戏运营、互联网演艺服务、增值电信业务为辅。

《每日经济新闻》记者梳理盛讯达历年财报发现,一直以来盛讯达的净利润表现不错,虽然并非第一梯队,但是每年的净利润稳中有升。2016年公司净利润达到9967.39万元,但是到了2017年,盛讯达的利润开始大幅下降。

▲盛讯达2018年半年度业绩预告

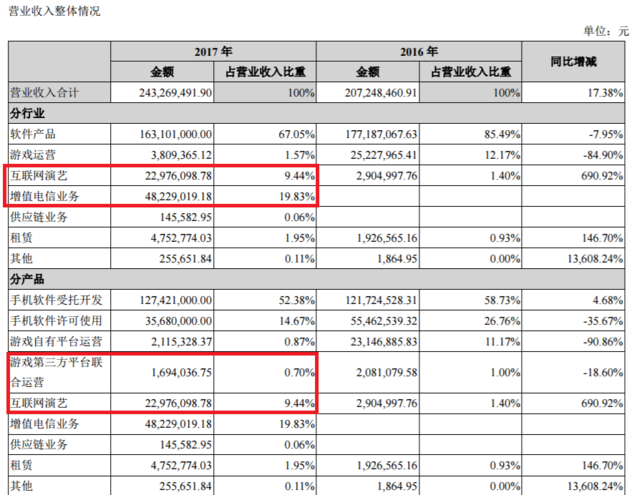

根据2017年年报,2017年度公司实现营业收入2.4亿元,较上年同期增长17.38%,但归属于母公司股东的净利润为6322.7万元,较上年同期下降36.57%。

更为冲击的下降体现在2018年一季报中。盛讯达2018年一季报显示,报告期内,公司营业总收入为6334.78万元,比上年同期增加了46.1%,但相对应的净利润仅为370.05万元,比上年同期下降80.82%。而在2018年半年度业绩预告中,盛讯达的盈利预测已经不足1000万(100万元~600万元)。

▲盛讯达历年相关财报数据(图/Choice金融终端)

对于半年度业绩预告中的数据下降问题,盛讯达方面告诉《每日经济新闻》记者,2018年半年度业绩与上年同期相比同向下降,其中预计非经常性损益对净利润的影响金额为691.25万元。业绩同向下降的主要原因:一是2017年收购的全资子公司深圳市利丰创达投资有限公司租金收入较小,本期亏损约1047.08万元。其次则是毛利率较高的手机软件许可使用和受托开发业务收入同比下滑,游戏运营收入和新增电信业务收入增长较快但两者毛利率均较低第三则是由于公司加大对跨平台游戏项目的研发及推广力度的影响,导致期间费用比上年同期增加幅度较大。

通过梳理财报,《每日经济新闻》记者发现,主营业务下滑、子公司亏损,这同样也是2017年盛讯达净利润下滑的主因。

实际上,盛讯达也在努力拓展新的营收方式,例如互联网演艺服务和增值电信业务,2017年其互联网演艺业务实现收入2297.61万元,较上年同期增长690.92%,当年盛讯达也试水增值电信业务,实现收入4822.9万元,占营业收入的比例为19.83%。

▲盛讯达2017年营业收入构成(图/2017年年报)

盛讯达则向记者表示,未来盛讯达将通过自营、投资、收购等方式,布局文化娱乐全产业链,把公司打造成具有一定影响力的泛娱乐平台。

5亿大手笔收购中联畅想

在盛讯达的公告中,一个频繁出现的名字是中联畅想,这场“姻缘”最早可以追溯到2016年。2016年12月13日起,公司拟以非公开发行股票的方式收购中联畅想100%的股权。但这场股权收购可谓历经波折。

2017年6月盛讯达曾拟开展上市以后的首次重大资产重组,根据彼时披露的交易方案,盛讯达拟作价11.7亿元,以发行股份的方式收购中联畅想100%股权。后经调整,中联畅想100%股权的正式评估值有所下调,交易价格下调为8.5亿元。

一位证券行业分析师对《每日经济新闻》记者表示,对于上市公司来说,并购游戏公司是短时间内提振公司业绩的好办法,但是由于政策趋严,游戏并购过会的难度很大。

或许是感受到市场环境的变化,一年半以后,最终盛讯达主动撤回重组方案。2018年6月8日,盛讯达审议通过了《关于撤回发行股份购买资产暨关联交易申请文件的议案》,向证监会申请撤回本次重大资产重组申请文件。

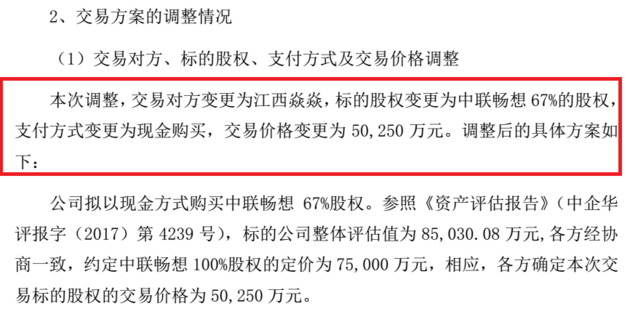

但盛讯达并未放弃中联畅想,“考虑到原筹划发行股份购买资产事项公司2018年公告的交易方案尚需中国证监会核准,审核周期较长,同时存在较大不确定性,不利于公司与中联畅想尽快形成整合。”盛讯达方面向记者表示,公司决定变更为以现金方式购买中联畅想67%股权。

根据最新公告,这次收购的交易价格为5.03亿元。按照收购价计算,中联畅想100%股权估值7.5亿元,先比2017年重组方案时的整体估值缩水了11.8%。

▲盛讯达关于调整发行股份购买资产交易方案

“本次收购中联畅想,系公司进军海外游戏市场尤为关键的一步,”上述盛讯达人士表示,中联畅想自成立以来一直专注于面向海外市场的休闲社交棋牌类移动网络游戏的研发和运营,目前已在泰国、印度尼西亚等东南亚国家和地区推出多款游戏产品。2017年实现营业收入8112.66万元,实现净利润4180.77万元。

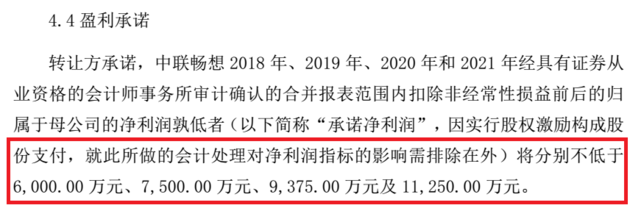

毫不例外的是,这次收购也伴随着游戏并购的标配:业绩对赌。根据交易对方给出的业绩承诺,中联畅想2018~2021年度的净利润将分别不低于6000万元、7500万元、9375万元和1.125亿元。

▲标的公司盈利承诺(图/盛讯达相关公告)

能否靠海外游戏“逆风翻盘”?

《每日经济新闻》记者发现,成功收购中联畅想,就能为盛讯达带来强劲的现金流,4年总计高达3.4亿元的业绩对赌能否完成,成为盛讯达“逆风翻盘”的关键。

纵观游戏并购案例,不少公司都因为标的公司业绩对赌无法完成而受到拖累,而且棋牌类游戏面临的监管风险也较大。

本身盈利不及预期的盛讯达,如何避免陷入业绩对赌完不成反被拖累的窘境?

上述盛讯达人士回复《每日经济新闻》记者称,“公司收购中联畅想意义重大,为确保业绩承诺可以实现,公司在设计本次交易结构时,充分地考虑了中联畅想未来业绩实现的可能性”。

该人士进一步解释道,一方面,转让方江西焱焱对中联畅想2018年至2021年的经营业绩进行承诺,补偿方式为现金补偿。同时上市公司还采取了分期支付收购价款的交易机制,即上市公司首期支付的收购价款为收购总金额的50%,剩余的50%则在中联畅想达到相应业绩承诺年度的业绩并由具有证券期货资格的会计师事务所出具对应的专项审核报告后,上市公司方在四年内每年支付转让总价款的11.25%。

一位行业分析师告诉《每日经济新闻》记者,目前国内棋牌游戏业务具备较高风险,中联畅想业务主要在海外运营,风险受当地政策主导,依旧具备不确定性,但国内棋牌游戏高风险性也将会倒逼国内棋牌游戏企业将市场向海外拓展,泰国、印尼等地理位置更靠近中国的海外市场,棋牌游戏竞争将进一步加剧。

“从披露信息中,中联畅想的推广方式来看,其在当地线上、线下也已经打开了当地渠道,沉淀多年,在当地市场积累了一定竞争优势。”上述分析师补充道。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。