一份被会计师事务所出具保留意见的年报,揭开了一个农商行或许几近亏损的窘状。而这样的窘状,或许只是我国中小银行困顿的冰山一角。

图片来源:摄图网

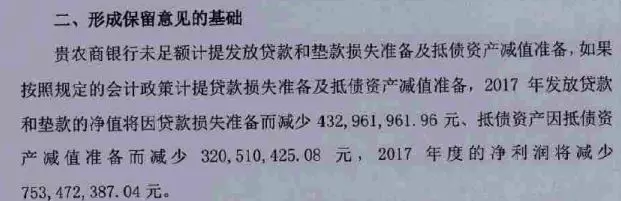

近日山东寿光农商行在中国债券信息网低调挂出的2017年年报,很有看头。这家资产规模395.8亿元的小型农商行,难得地被会计师事务所出具了保留意见,原因是“未足额计提发放贷款和垫款损失准备及抵债资产减值准备”。

北京永拓会计师事务所指出,如果按照规定的会计政策计提贷款损失准备及抵债资产减值准备,寿光农商行2017年发放贷款和垫款的净值将因贷款损失准备而减少4.33亿元、抵债资产因抵债资产减值准备而减少3.205亿元,2017年度的净利润将减少7.53亿元。

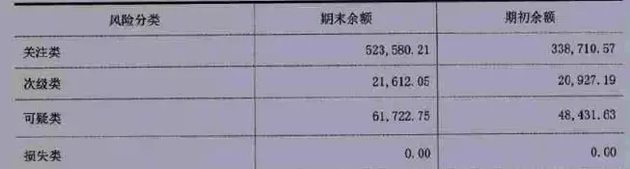

查阅财报,截至2017年末,该行发放贷款和垫款188.95亿元,较去年末的180.52亿元微增。其中对公贷款占据绝对大头,为129.05亿元。资产质量及贷款风险表现如何?我们直接引入除了正常类贷款,其他四级分类贷款的表现:

五级分类贷款为正常、关注、次级、可疑、损失,后三种为不良。该行损失类贷款余额为0,但关注类、次级类、可疑类贷款2017年末余额都同比增加不同幅度,逾期贷款由17.91亿元,上升至20.34亿元。

根据会计政策规定,若有客观证据证明金融资产的预计未来现金流量减少且减少金额可疑估计,则确认该金融资产已减值,并计提简直准备。

通常而言,用于确认是否存在减值的客观依据的标准主要包括:

1.利息或本金发生违约或逾期;

2.借款人发生财务困难,例如权益比率、净利润占比等指标恶化;

3.债务人违背合同条款;

4.可能导致债务人倒闭的事件发生;

5.借款人的市场竞争地位恶化;

6.贷款降级至于关注类以下。

综上,也就是说,如果按正常逻辑,寿光农商行确实是应该加大拨备计提的。而根据财报,寿光农商行去年末的贷款损失准备余额为8.40亿元,同比前年的10.97亿元降低约2.57亿;贷款损失准备计提金额也由3.02亿元降低至2.66亿元。

该行在财报表示,其余去年打包处置贷款两个批次,涉及账面贷款余额减少6.59亿元,收到打包处置款1.36元,打包处置损失5.23亿元减少贷款损失准备。

然后,我们就很难在有限的财报表述里,找到更多有关为何该行没有加大计提的原因了。

此外,记者还在财报上注意到一个很有意思的细节:去年,寿光农商行与山东省金融资产管理公司签订了债权转让合同,涉及债权本息合计3.285亿元,收到打包处置款1.02亿元。根据合作清收协议,寿光农商行要支付该AMC1.142亿元。截至至今年6月6日,寿光农商行实际支付了3239.5万元。

回笼1.02亿元,付1.142亿元……通过这个例子,省级AMC面对农商行坏账清收大蛋糕的议价权,不言而喻。

如果按照永拓会计师事务所的说法,寿光若按要求进行计提资产减值准备,该行2017年度的净利润将减少7.53亿元。但问题是,该行好像根本从来也没赚这么多啊!

2017年度,寿光农商行(合并报表)营业收入10.54亿元,而净利润却只有 6570万元;2016年末,该行净利润3258万……你算吧,加起来也没有一个亿。即使再加上该行母公司2017年未分配的利润4.289亿元,这个窟窿似乎根本不可能填得上。

跳出财报看这家银行,有一个细节很值得注意。去年10月,寿光农商行因为未对集团客户统一授信,被罚款50万元。

什么叫“未对集团客户统一授信”?就是大的集团客户,一般关联企业都很多。如果A子单位由A分支行审批,B子单位又由B分支行单位审批,就很有可能产生关联公司之间的关联担保,不太容易控制授信规模,极有可能造成过度授信过度担保。

所以,银行是一定要对 集团内所有企业的整体有一个授信总额度把控,一旦超出这个总额度或者是这个集团内的企业有一家开始出现问题,就要进行预警,提示其他银行对所有这个集团内的客户警惕。

而寿光农商行就是因为这个被罚的。所以合理推测,它的单一客户授信额度,可能会过高。而这,就反之验证会所的意见,或许需要加大计提。

来源:券商中国(ID:quanshangcn) 记者:刘筱攸 胡飞军