根据上半年券商资管集合和公募产品的业绩情况,债券型产品表现稳健,而大多数公募基金的收益还不如货币基金,股票型公募基金整体平均收益只有-11.03%。随着资管新规的落地和大资管行业的整体发展,公募基金业务已经成为券商资管重要的发力点之一。截至今年上半年,券商资管共发行了99只公募基金产品,总规模超过1930.96亿元。

记者统计上半年券商资管集合和公募产品的业绩情况发现,债券型产品表现稳健,而大多数公募基金的收益还不如货币基金,股票型公募基金整体平均收益只有-11.03%。

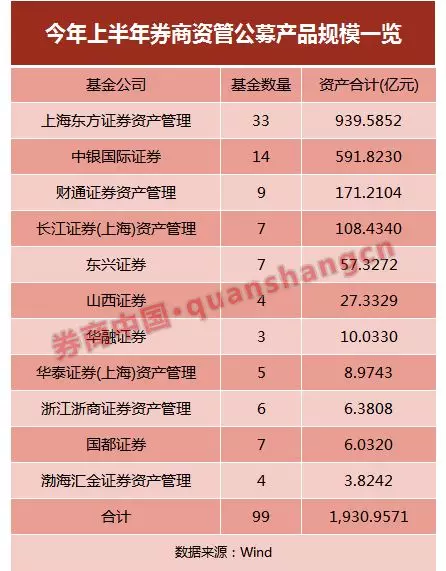

此外,随着资管新规的落地和大资管行业的整体发展,公募基金业务已经成为券商资管重要的发力点之一。Wind数据显示,13家具备公募基金资格的券商中,已有11家证券公司或券商资管子公司发行了公募基金产品。截至今年上半年,券商资管共发行了99只公募基金产品,总规模超过1930.96亿元。

从类型上看,股票型集合产品只有两成盈利,今年上半年有可比数据的524只盈利产品,平均收益率为10.28%,而大部分的券商股票型集合理财产品都处于亏损。混合型集合产品也有类似情况,盈利产品占比仅为24%,其中还有不少是结构化或定增产品。

值得一提的是,兴证资管鑫成55号、57号,方正量化强势7号、2号,浙商金惠聚焦定增,国泰君安君享弘利三号、五号、二号等集合产品,收益率都在10%以上,在混合型集合产品中排名前20。

另外,债券型集合产品盈利的比例较大,有35%的债券型集合产品盈利,平均收益率为0.64%。但由于债券产品的杠杆可以高于股票产品,产品业绩更加两级分化,尤其是结构化产品。

今年上半年,债券型集合计划回报最高的是太平洋红珊瑚稳盈进取级,收益率高达115.71%,单位净值为2.77;其次是宏源6号,今年上半年回报22.65%;再就是中信证券贵宾定制125号,上半年总回报21.93%。但也有亏损幅度较大的,湘财金禾九号次级、十七号次级、十八号次级,亏损幅度都在70%以上。

为数不多的券商资管QDII基金,一改去年普遍良好的表现,今年上半年平均亏损1.99%,亏损的产品数量占比67.19%。

2017年券商资管的QDII产品最高收益率达到15%以上的就有三只,其中华泰紫金龙大中华去年收益率达到30.8%,光大全球灵活配置收益率为22.97%,广发资管玺智陆港通智选收益率为16%,但今年上半年这几只产品的表现都不如去年。

WIND数据显示,今年上半年只有广发资管的部分产品录得正收益,以广发资管QDLP钧策系列、广发全球稳定收益、广发资管巴克莱希勒美国指数这三类产品为代表。其中,广发资管QDLP钧策3号、2号、1号,上半年的收益率分别为4.76%、4.26%和2.95%。

记者获悉,上述钧策产品是投资海外的债券型私募基金;全球稳定收益投资的是海外债,主要是美债;巴克莱是投资美股的另类投资基金。而稳定收益系列的BX1/BX2/BX3份额取得正收益之外,其他份额也有所亏损。

而去年的业绩冠军华泰紫金龙大中华,今年上半年收益率为2.86%,勉强维持正收益,不过单位净值仍有1.11。

另外,其他券商资管的几只QDII产品,今年上半年都略有亏损。其中,国信金汇宝大中华新丝绸之路和曾表现不俗的新西兰5号QDII分别亏损3.87%和3.97%;光大全球灵活配置亏损-4.62%;广发资管玺智陆港通智选1号亏损5.02%;招商智远海外优先精选2号亏损达-13.58%。

上半年A股的震荡市给资产管理机构带来了较大挑战,包括已发行了公募基金的券商资管。从整个公募行业来看,今年上半年只有货币基金和债券基金获得正收益。

银河证券研究数据显示,今年上半年货币基金的平均收益率为1.97%,债券基金的平均收益率为1.83%。而股票基金在上半年则表现惨淡,平均收益率为-11.03%,混合基金的平均收益率为-5.25%,QDII基金的平均收益率为-2.20%,其他基金(主要是黄金基金)的平均收益率为-2.70%。

值得一提的是,混合型公募基金上半年的收益率为-5.25%,券商资管发行的这48只产品中,有35只跑赢了行业平均。不过,收益为正的基金只有9只,其中8只为东方红资管发行,1只是东兴证券发行的东兴量化多策略灵活配置混合,收益率为0.17%。

再看债券型基金,上半年债券型公募基金的平均收益率为1.83%,24只券商资管债券型基金中,有18只产品跑赢公募行业平均。

其中,中银国际证券发行的中银证券安进债券(C类)和中银证券安进债券(A类)上半年的收益在债券型产品中排名前两位,分别为3.64%和3.58%。东方红资产管理发行的东方红益鑫纯债债券(A类)的收益率为3.35%,排名第三。

整体来看,券商资管债券型基金在上半年的表现较为稳健。除了东方红收益增强债券和东兴兴利债券上半年收益为负以外,其余债券型基金的收益都为正,不过这两只债券型基金自成立以来的收益率都为正。

货币基金则是上半年反复震荡的A股市场上的赢家。渤海证券资管、财通证券资管、东方红资产管理、东兴证券、华融证券、华泰证券资管、山西证券、长江证券资管和中银国际证券共有25只货币基金。

其中,13只货币基金上半年的收益率超过1.97%,表现最好的是财通资管鑫管家货币(B类),上半年收益率为2.14%。其次是长江优享货币(B类),上半年收益率为2.13%。华融现金增利货币(B类)上半年的收益率为2.09%。

近年来,随着资管新规的落地和大资管行业的整体发展,公募基金业务已经成为券商资管重要的发力点之一。

Wind数据显示,13家具备公募基金资格的券商中,已有11家证券公司或券商资管子公司发行了公募基金产品。截至今年上半年,券商资管共发行了99只公募基金产品,总规模超过1930.96亿元。

最多的要数东证资管的东方红系列基金,一共有33只(不同份额种类合并计算),累计规模超过939.59亿元,近占券商公募基金总规模的一半。

其次,中银国际证券,共有14只公募基金产品,规模达到591.82亿元。公募基金管理规模超过100亿的还有财通证券资管和长江证券资管,分别有9只和7只公募产品,规模分别为171.21亿元和108.43亿元。

从目前已发行的券商基金种类来看,已涵盖股票型基金、混合型基金、债券型基金和货币市场基金。

不过今年上半年,新公募基金的发行节奏放缓。今年上半年,东方红资产管理、渤海证券资管、财通证券资管、东兴证券、国都证券、华泰证券资管、山西证券、长江证券资管、中银国际证券共计新发行了20只公募基金,规模共计219.86亿元。从只数来看,主要是偏债混合型基金和中长期纯债型基金。从规模来看,东方红睿泽三年定开和东方红配置精选的规模较大,分别为68.23亿元和63.05亿元,两只基金分别是灵活配置型基金和偏债混合型基金。

值得一提的是,与传统基金管理公司相比,券商资管旗下公募基金以年度甚至半年度为节点的短期排名压力较小,更加关注长期绝对收益,对基金经理的考核常常是看三年,甚至五年以上的长期业绩。

今年以来,市场震荡较大,对A股以及债券下半年的走势,乐观和悲观的情绪交织。近日,国泰君安资管、华泰资管、东证资管这三家主动管理规模都在千亿以上的券商资管,接受券商中国记者采访时,分别表达了他们的观点。

国泰君安资管权益团队:

2018年上半年,多方复杂因素交织。对A股市场的影响,5月份以前以外因为主导,6月份逐步变为内外部因素共同影响。

外部因素方面,贸易战博弈的反复和波折程度确实超出预期,也是前期压制市场情绪的主要因素。内部因素方面,经济总体稳健的同时去杠杆政策继续坚定推进,社融显著收缩,叠加棚改政策收紧、贸易战阴云、人民币贬值等,市场普遍对下半年经济基本面持悲观预期。

我们承认经济前景的不确定性,但市场一致预期可能有些过于悲观了,没有看到政府的应对政策,以及市场调整本身已price in的负面预期。

总体上,我们继续秉持越下跌越乐观的态度。我们认为,目前点位中长期而言,是一个很有投资价值的位置。同时,我们也继续建议轻指数、重个股,以业绩+估值为主线,积极把握“弱市”中的投资良机。

华泰证券资管权益团队:

上半年股市震荡较大,主要原因是在“去杠杆”和中美贸易战的双重压力下,经济面临一定下行压力,市场风险偏好下降。在应对上,一方面我们适当回避受“去杠杆”影响较大的周期行业以及出口导向的行业,另一方面增加内需驱动的消费行业配置。

我们更加注重通过深入研究自下而上的寻找竞争优势强、发展逻辑清晰、估值合理的优质企业。对于股市,我们认为逐步进入中长期布局的较好时机。首先,A股目前估值水平已经处于历史底部区间;其次,“去杠杆”和中美贸易战都是长期问题,市场短期反应过大,未来影响会逐渐钝化;最后,政府政策已经开始出现适度调整和对冲,比如降准、减税等。

华泰证券资管固收团队:

从上半年的固收市场来看,虽然贸易战的升级显著影响了风险偏好,但“资管新规”冲击无疑仍是核心变量。老产品逐步萎缩,新产品尚在探路之中,新老难以衔接令规模萎缩、风险偏好下降,融资缺口不断扩大引发了“违约潮”,信用市场与权益市场之间的相互影响下,风险被放大,信用收缩与经济增速放缓担忧显著增加。利率债方面,随着风险偏好的降低,利率债收益率趋势性下行。

预计下半年,在表外继续向表内回归的大趋势下,利率债的配置优势尽管已有所兑现,但在国内结构性改革进一步推进、地产调控政策依然趋紧、基建地产的需求均存在不确定的背景下,利率下行的空间难以轻言结束。但是对于银行而言,负债端规模上的压力亦不容忽视:银行依靠同业存单、结构性存款和大额存单增加主动负债规模的模式难以持续,商业银行的“存款荒”局面亟待系统性的资本金解决方案。而非银层面,“资管新规”下规模收缩的压力持续,委外账户的清理还在继续。另外,还有中美货币政策方向上的偏离,中美利差的大幅压缩,这些都将制约利率债的下行空间。

信用债方面,金融去杠杆深化、“资管新规”令信用创造收缩、风险偏好下降,上半年信用事件集中爆发,违约潮加大。虽然总量上看,目前的累计违约率较低,但违约频率明显加快,且企业涉及面更广,在风险偏好不断下降的环境里,不仅仅是房地产企业和民企,包括地方融资平台在内的各类企业的融资渠道均在收缩,而中低评级信用债的一级市场融资能力近乎停滞。从收益率来看,今年上半年信用债的收益率整体下降,但二季度出现了阶段性的反弹。

东方红基金经理兼策略师刚登峰:

当前市场情绪多变,唯有价值才能抵御短期波动。展望投资市场,中国的巨大市场所特有的容错能力和创新土壤,能够孕育一批具有全球竞争力的公司,经济的转型带来了挑战,也带来了机会。在全球经济低位徘徊的背景下,仍然有很多公司实现了有质量的增长,甚至竞争格局有所改善,行业地位得以强化。

总体上,刚登峰认为当前A股估值处于中长期的历史底部,一批业绩增长预期良好、估值合理的优质个股,中长期来看仍具一定的吸引力,建议投资者淡化短期波动影响,放眼长期,逆势布局。