美团点评正式公布赴港IPO招股书,招股书显示,美团点评2017年收入339亿元人民币,2015年至2017年调整后净亏损59亿元、54亿元、29亿元。公司称,未来可能会继续产生较大亏损,“无法保证整体业务在未来能获得盈利。”

周一股市开盘前,美团点评在港交所网站正式公布IPO招股书,启动赴港上市之路。

这家调整后净亏损28亿元的企业有着较为充足的现金储备,虽然美团在招股书中未透露募集资金、发行量及发行价等信息,但市场已经给出了高低不一的估值。

这家从“团购”业务成长而来的企业,业务逐渐扩展至酒店旅游、餐饮、外卖、出行、新零售,美团的竞争对手从拉手网、窝窝团,到饿了么、携程、阿里。来看看此次H股之行美团向资本市场交出了一份怎样的“成绩单”,招股书又有哪些看点:

1、美团点评联席保荐人为高盛、摩根士丹利与美银美林,华兴资本为独家财务顾问。

2、2017年收入339亿元人民币,同比增长1.6倍,净亏损189亿元,美团点评2017年调整后净亏损28.5亿元人民币。截至2017年底,美团现金及现金等价物及短期投资共计452亿元,其中现金及现金等价物为194亿元,短期理财258亿。

3、募集资金的用途:约35%用于升级技术并提升研发能力;约35%用于开发新服务及产品;约20%用于有选择地进行收购或投资于与我们的业务互补并符合策略的资产及业务;约10%用作营运资金及一般企业用途。

4、美团在点评风险因素中提到,未来或继续亏损,无法保证摩拜单车盈利。

5、据彭博社报道,美团的目标是以约600亿美元的估值募集60亿美元资金。在去年10月的40亿美元融资中,美团投后估值为300亿美元。

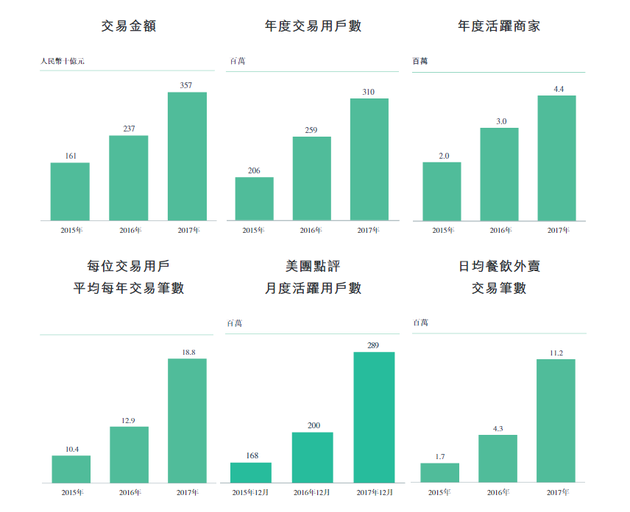

6、2017年美团的交易用户数3.1亿。自2015年到2016年,美团交易用户人均每年交易笔数从10.4笔提升至12.9笔,2017年这一数值为18.8笔,交易笔数三年增长超80%。

7、2017年平台完成的交易笔数超过58亿,交易额达3570亿元。美团平台的在线合作商户从2015年的约300万增长至2017年的约550万,其中2017年活跃商家为440万。

8、截至目前,联合创始人、董事长兼首席执行官王兴持股11.4386%,联合创始人兼高级副总裁穆荣均持股2.5141%,联合创始人兼高级副总裁王慧文持股0.7264%。腾讯为第一大股东,持股20.1363%,红杉资本持股11.4368%。其他投资者持股53.7478%。

9、美团总股本约52.2亿股,其中A类股7.36亿股,B类股44.84亿股。在投票权方面,每股A类股可行使10票,B类股可行使1票,A类股可按照一比一的比例转换为B类股。

10、美团或于8月30日通过港交所的聆讯,并于9月26日正式上市。

对于美团点评旗下业务对人们生活的改变,相信业界都较为肯定。

2017年在美团点评平台上完成的交易笔数超过了58亿笔,交易金额达到了3570亿元,同时公司为全国超过2800个市县的3.1亿年度交易用户和约440万年度活跃商家提供了服务。

根据咨询机构艾瑞的报告,美团点评旗下的美团、大众点评、美团外卖、摩拜单车等按照2017年月活跃用户数计算,都位居中国最受欢迎的服务业电子商务移动应用之列。

从企业发展来看,美团点评同样发展迅猛。从2015年至2017年三年间,公司收入分别为40.19亿、129.88亿以及339.28亿元,可谓每年都是跨越式的发展。然而在大发展的背后,是大量烧钱的事实,在上述三年里,美团点评的经营亏损(不包括可转换可赎回优先股的公允价值变动)分别达到了84.72亿、62.55亿及38.26亿元。

《每日经济新闻》记者也注意到,此次美团点评赴港上市,虽然还没有披露将募集多少资金,但是其募集资金还是主要用于技术升级及提高研发能力、开放新服务及产品、选择性寻求收购及资产业务等等。

美团点评称,公司当前努力于扩大的客户群,满足客户需求并强化我们的网络,而非注重于变现。

美团点评称,未来可能会继续产生较大亏损,他们将亏损归结为“主要来自于可转换可赎回优先股公允价值的重大变动及我们推广品牌及服务产生的销售及营销开支。”这与稍早于港股上市的小米、美图等公司一样。

该公司称,在排除以上相关的特殊会计处理后,“经调整亏损净额”更具有价值。

招股书称,公司在2018年4月收购的摩拜单车自成立以来已产生亏损,“我们无法保证摩拜或我们的整体业务在未来能获得盈利。我们的盈利能力很大程度上取决于我们增加交易用户的数目及参与度、增加活跃商家的数目及加强变现、管理我们不同服务产品组合毛利以及利用我们的经营杠杆节约成本的能力。随着我们在激烈的竞争环境中继续发展我们的业务,我们计划在可预见的未来大力投资扩大我们的消费者及商家基础,以及技术创新及研发能力以支持此类扩张。因此,我们未来可能会继续录得亏损。”

此外,“宏观经济、监管环境及竞争态势的任何变化,以及我们无法及时有效应对该等变化亦可能导致我们未来产生损失,亦会继续投资可能不会在短期内为我们带来经济利益的新服务及产品”。

美团点评还表示,倘若扩展新业务不成功,公司业务、前景及增长动力可能会受到重大不利影响。“我们有成功拓展并成为引领新服务品类的往绩,例如实时配送及到店餐饮、酒店及旅游服务。然而,我们无法保证该增长动力未来能够保持。例如,我们最近进入的网约车。”

招股书称,根据艾瑞报告,2017年美团点评成为全球最大的餐饮外卖服务提供商,以及中国最大的到店餐饮服务平台。

此外,招股书还对近三年用户数据进行了分析:

2015年至2017年,年度交易用户数分别为2.06亿、2.59亿、3.1亿;每位交易用户平均每年的交易笔数分别为10.4笔、12.9笔、18.8笔。目前,美团平台的在线商家数量从2015年的300万增长至2017年的550万,同期活跃商家从66%升至80%。

招股书中还引用了艾瑞报告,称无论是大众点评、美团外卖还是摩拜单车,在中国都是家喻户晓的品牌,在同类产品中最受欢迎。其中,美团已建立起全球范围内规模最大的即时配送网络,2017年第四季度,日均配送骑手数量约为53.1万人。

在2017年,美团通过自有配送网络完成了约29亿单配送,占平台全年即时配送交易的七成以上,其余交易由商家直接配送,平均每单配送时间约为30分钟。根据美团的大数据和AI技术,在高峰期,每小时执行了约29亿次的路径规划算法,目前正研发无人驾驶配送车。

美团点评称,公司将设置一套不同投票架构,即同股不同权架构,将分为A类股和B类股。A类股持有人每股可投10票,B类股每股可投1票。

美团创始人兼CEO王兴持有5.73亿股A类股,联合创始人、执行董事兼高级副总裁穆荣均持有1.26亿股A类股,执行董事兼高级副总裁王慧文持有3640万股A类股。

就在一周前,天眼查数据显示,美团点评出现重大人事变动,其运营主体(北京三快在线科技有限公司)发生法定代表人变更,由美团的创始人王兴变更为美团的联合创始人兼CTO穆荣均,王兴退出该公司执行董事和总经理职位,担任监事;穆荣均退出监事,接任该公司执行董事和经理。

招股书信息显示,此次美团点评赴港上市事宜的联席保荐人为高盛、摩根士丹利与美银美林,华兴资本为独家财务顾问。

此前有消息称,根据投资银行与港交所的沟通,为避开国际投资者的夏季休假时间,美团点评将于8月30日通过港交所的聆讯,并于9月26日正式上市。

上周市场传出消息称,美团点评暂无在内地发行CDR计划,不会在香港内地同步上市。

招股书中披露了募集资金的用途:约35%用于升级美团的技术并提升美团的研发能力;约35%用于开发新服务及产品;约20%用于有选择地进行收购或投资于与美团的业务互补并符合美团策略的资产及业务;约10%用作营运资金及一般企业用途。

招股书显示,截至2017年12月31日,美团现金及现金等价物及短期投资共计452亿元。同时,美团连续三年研发费用占收入的比重超10%,且研发费用呈现逐年递增的趋势,2015年至2017年研发费用分别为12.04亿元、23.66亿元和36.46亿元。

不过招股书并未透露此次IPO将融资多少钱。

此前爆料,6月25日,美团正式向港交所递交招股书,联席保荐人为高盛、摩根士丹利与美银美林,华兴资本为独家财务顾问。

这也是继小米之后,香港今年第二笔金额达数十亿美元科技初创公司IPO。

据招股书披露,美团联合创始人、董事长兼CEO王兴持股11.4386%,联合创始人兼高级副总裁穆荣均持股2.5141%,联合创始人兼高级副总裁王慧文持股0.7264%。腾讯持股20.1363%,为美团第一大股东,红杉资本持股11.4368%。其他投资者持股53.7478%。

图片来源:视觉中国

美团目前总股本约52.2亿股,其中A类股7.36亿股,B类股44.84亿股。在投票权方面,每股A类股可行使10票,B类股可行使1票。与此同时,腾讯持有美团10.09亿B类股,以此计算,腾讯投票权为8.52%。

彭博援引知情人士称,美团点评目标募资60亿美元,公司估值约600亿美元。招股书显示,2017财年美团点评总营收人民币340亿元,净亏损190亿元,调整后净亏损为28亿元。早在本月初,美国媒体TheInformation报道,美团最快会9月在香港IPO,估值600亿美元,上一轮估值300亿美元。

2016年1月19日,美团点评宣布完成首次融资超33亿美元,融资后新公司估值超过180亿美元,融资由腾讯、DST、挚信资本领投,其他参与的投资方包括国开开元、今日资本、Baillie Gifford、淡马锡、加拿大养老基金投资公司等国内外知名公司。华兴资本担任此次交易的财务顾问。

2017年10月19日,美团点评宣布完成新一轮40亿美元融资,投后估值300亿美元,由腾讯领投,引入了新的战略投资方The Priceline Group,其他主要投资人包括:红杉资本、新加坡政府投资公司、加拿大养老金投资公司、挚信资本、老虎基金、Coatue Management和中国-阿联酋投资合作基金等国内外知名机构。

此前有消息称,根据投资银行与港交所的沟通,为避开国际投资者的夏季休假时间,美团点评将于8月30日通过港交所的聆讯,并于9月26日正式上市。

每日经济新闻综合券商中国、市场公开消息、美团招股书等

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。