“独角兽”基金今日募集结束。六家公司计划于6月21日发布成立公告,届时会公开基金的最终认购规模以及个人和机构投资者的认购规模和比例。

在一天的机构认购后,战略配售基金的募集正式结束。

中国证券报(ID:xhszzb)记者了解到,六家公司计划于6月21日发布成立公告,届时会公开基金的最终认购规模以及个人和机构投资者的认购规模和比例。

值得注意的是,今天小米CDR发行上市只差过会“临门一脚”却忽然改了心意。原定于6月19日上会有望创下12天过会记录的小米CDR项目决定推迟发行,小米“CDR+H”两地同步上市将变更为“先港股上市再回A股发行CDR”的路径。接近小米上市的中介人士介绍,小米在港股上市进程顺利,目前已通过聆讯,最快7月初正式挂牌。

今日,小米集团官方宣布,决定分步实施在香港和境内的上市计划,即先在香港上市之后,再择机通过发行CDR的方式在境内上市。为此,小米集团向证监会提出推迟拟于今天召开的发审会申请。

小米曾在6月14日披露的招股书显示,本次CDR发行所对应的基础股票占CDR和港股发行后总股本的比例不低于7%,且本次发行CDR所对应的基础股份占本次CDR和港股发行总规模(含老股发行规模)的比例不低于50%。在发行时间上,CDR也早于香港IPO一天时间。无论是发行时间还是发行比例,都说明小米将以境内作为主上市地。

估值与定价可能是“暂缓发行”重要因素。小米上市前最近一次融资确定的估值为460亿美元左右,目前临近上市,不少投资机构给出了650亿美元-800亿美元估值,估值预期较高。知情人士介绍,小米在香港上市后,价格一定会有合理区间,可以等到这个合理区间后再发行CDR,会是更有利于市场和投资者的审慎选择。

某基金公司人士王章(化名)就表示,小米推迟A股发行CDR的可能原因,主要是A股市场和香港市场在最终估值定价方面的协调存在比较大的难度。A股市场整体偏弱,小米CDR发行预估300亿左右规模,可能会对市场形成比较大的冲击。

另有业内人士分析称,从CDR定价方面来讲,先在港股IPO,交易一段时间,会有一个比较合适的价格,然后再发行CDR,避免同时上市产生两地价格落差,更能保障内地投资者利益。

接近小米和证监会的人士表示,CDR作为一项创新举措市场关注度高、影响大,且小米CDR作为国内首单试点,每一个环节都具有很强示范意义,本来就有较多细节需要斟酌,加之考虑到近期A股市场不确定性较高,为了发行更有质量,故尊重小米的选择。

此前,业内认为小米将成为基金参与战略配售的首只CDR。在小米发行CDR推迟后,业内对战略配售基金的机构募集情况以及后期运作情况有些担忧。

对此,上述基金公司人士表示,战略配售基金封闭三年运作,短期单一公司上市节奏变化不会对产品产生巨大影响,基金不仅投资CDR,还投资新经济创新型企业的IPO等,只要战略配售的都可以参与,未来还会有很多标的可供选择。

天相投顾基金评价中心负责人贾志表示,以新股配售为目标的战略配售基金,面临阶段性无新股可配的局面,只能配置高等级债券,对未来的盈利预期有影响。不过,市场低迷,持有偏债的产品,也是防御性投资,是合理的。

业内人士表示,小米推迟A股发行CDR可能对机构的募集影响并不大。后期运作方面,本来的节奏也不是能一下子建满仓的,也是每发一个CDR获配一个,之前业内预期先是小米,随后百度,没有CDR的时候就做固收配置,所以对运作方面没有太大影响。

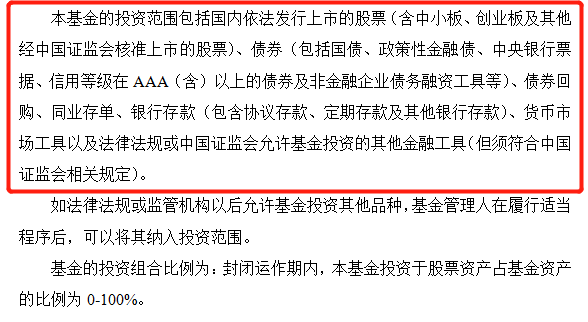

按照六只产品的基金合同,在产品封闭运作期内,基金主要采用战略配售股票及固定收益投资两种投资策略。所以,在战略配售股票的标的还未出现之前,六只产品都将以债券作为主要的投资标的。

不过,每一家的固定收益投资策略都有所不同,在未来的产品收益率上也会因此有所区别。例如有的公司会投资可转债,有的公司还会购买银行存款、同业存单;还有的公司会采用债券回购等策略。具体来看:

华夏战略配售基金

结合对未来市场利率预期运用久期管理策略、收益率曲线策略、信用债券投资策略等多种积极管理策略,通过严谨的研究发现价值被低估的债券和市场投资机会,构建收益稳定、流动性良好的债券组合。

南方战略配售基金

在选择债券品种时,首先根据宏观经济、资金面动向和投资人行为等方面的分析判断未来利率期限结构变化,并充分考虑组合的流动性管理的实际情况,配置债券组合的久期;其次,结合信用分析、流动性分析、税收分析等确定债券组合的类属配置;再次,在上述基础上利用债券定价技术,进行个券选择,选择被低估的债券进行投资。在具体投资操作中,采用放大操作、骑乘操作、换券操作等灵活多样的操作方式,获取超额的投资收益。

汇添富战略配售基金

嘉实战略配售基金

在债券投资方面,通过深入分析宏观经济数据、货币政策和利率变化趋势以及不同类属的收益率水平、流动性和信用风险等因素,以久期控制和结构分布策略为主,以收益率曲线策略、利差策略等为辅,构造能够提供稳定收益的债券和货币市场工具组合。

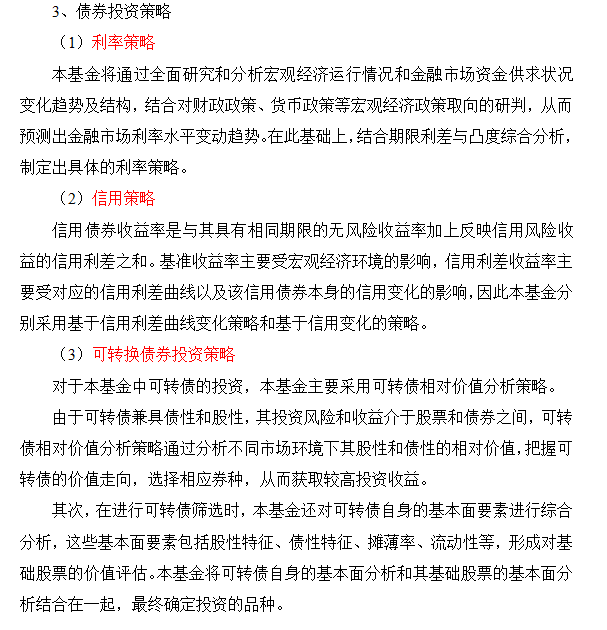

易方达战略配售基金

(1)债券投资策略

在债券投资方面,将主要通过类属配置与券种选择两个层次进行投资管理。在类属配置层次,本基金结合对宏观经济、市场利率、供求变化等因素的综合分析,根据交易所市场与银行间市场类属资产的风险收益特征,定期对投资组合类属资产进行优化配置和调整,确定类属资产的最优权重。

在券种选择上,本基金以长期利率趋势分析为基础,结合经济变化趋势、货币政策及不同债券品种的收益率水平、流动性和信用风险等因素,实施积极主动的债券投资管理。

(2)银行存款、同业存单投资策略

本基金根据宏观经济指标分析各类资产的预期收益率水平,并据此制定和调整资产配置策略。当银行存款、同业存单投资具有较高投资价值时,本基金将积极关注银行存款、同业存单的投资机会并进行合理配置。

招商战略配售基金

采用的固定收益策略包括债券投策策略、债券回购投资策略,其中债券投资策略包括:久期策略、期限结构策略和个券选择策略等。

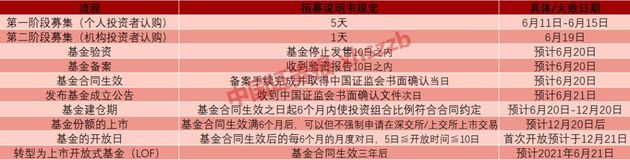

中国证券报记者梳理了战略配售基金的运作时间表:

后面将发生什么,我们拭目以待。