仅2017年10月16日至2018年3月31日期间,不到半年时间内,竟有52只公司债券未收取承销费、62个公司债券项目的承销费率低于千分之一。而承销费率偏低的券商未来或接受监管部门的专项现场检查。存在较多项目低收费情形的证券公司,监管部门将以一对一书面告知或现场约谈的方式给予提醒。

券商中国记者获得的一份监管通报文件显示,仅2017年10月16日至2018年3月31日期间,不到半年时间内,竟有52只公司债券未收取承销费、62个公司债券项目的承销费率低于千分之一,令监管人士“震惊不已”。

具体而言,52个未收取承销费的公司债券项目中,包括券商发行公司债券49只,一般公司债券3只。其中,“17川发01”这只小公募(一般公司债券)发行金额40亿元,主体评级和债项评级为AAA,主承销商却分文未收。

在62个承销费率低于千分之一的公司债项目中,有21只承销费率低于0.01%。承销费率0.01%以下即万分之一以下,这意味着,若承销10亿公司债,则承销费不足10万元。中金公司、五矿证券、申万宏源证券、光大证券、银河证券、海通证券等券商就是这21只承销费率不足万分之一的公司债项目主承销商。其中,中金公司一共有9个公司债项目这次被点名批评。

不过,券商公司债承销价格战有望降温,据悉,承销费率偏低的券商未来或接受监管部门的专项现场检查。存在较多项目低收费情形的证券公司,监管部门将以一对一书面告知或现场约谈的方式给予提醒。

在业内人士看来,上述不收承销费或是超低承销费率的券商,有的是出于份额排名的考虑,为了更高的份额排名,不惜让渡掉承销费。而份额又是一些分类评级中被重点考量的因素。

“公司债承销价格没有最低,只有更低,甚至还有公司免费去倒贴。”北方一家中型券商副总裁告诉券商中国记者,券商为了公司债承销排名、市场占有率和知名度,拼命去抢AAA的债。

中国证券业协会最新发布的内部通报文件揭开了“券商公司债价格战的面纱”。

统计显示,自2017年10月16日至2018年3月31日期间,中国证券业协会共收到91家证券公司报送的700个公司债券(不含可转债及ABS)项目的备案材料,除“18海通01”,“18海通02”及“18龙湖01”等3个公司债券项目尚未确定承销费外,剩余697个公司债券共收取承销费34.94亿元人民币,平均承销费率为0.44%。

不到半年时间内,共有52只公司债券未收取承销费,其中证券公司发行公司债券49只;一般公司债券3只,分别是“17川发01”、“17四维01”和“18招商R1”。

针对49只券商发行的公司债券承销费为零,债券承销业务人士分析称,“券商给自己发债不收费也不奇怪,因为既是发行人也是主承销商,比较特殊。或者是A券商发债找B券商做主承,B券商发债找A券商做主承,相互约定好不收承销费,这都是较合理现象。”

而“17川发01”、“17四维01”和“18招商R1”这三只一般公司债,主承销商未收取承销费引发监管不满。例如,“17川发01”这只小公募(一般公司债券)发行金额40亿元,主体评级和债项评级为AAA,主承销商华融证券和川财证券却分文未收。

除券商未收取公司债承销费外,还有不少券商收取承销费率偏低。统计期内,便有62个承销费率不高于千分之一的公司债券项目,这远低于行业平均承销费率千分之四点四。

统计期内,有21只承销费率低于0.01%。承销费率0.01%以下就是万分之一以下,也即若承销10亿公司债,承销费不足10万元。这21只公司债基本都是主体AAA评级,几乎没有销售难度,且投资者认购热情度持续高涨,评级高的发行人十分强势,可选择性多,券商议价能力偏低。

国内上百家券商公司债承销业务同质化竞争之下,抢夺优质公司债项目也是异常惨烈。中金公司、海通证券、申万宏源证券、国泰君安证券、光大证券、中国银河证券、五矿证券等券商就是这21只承销费率不足万分之一的公司债项目主承销商。

“AA的卖不掉,AAA的抢不到,就算抢到了,10亿公司债万一承销费率,像是打发叫花子。”华南地区一家中型券商表示。

不过,华南某券商债券融资部负责人表示,低价拉进债券项目,券商可以开发其他相关服务,包括持续发债、ABS等后端服务。

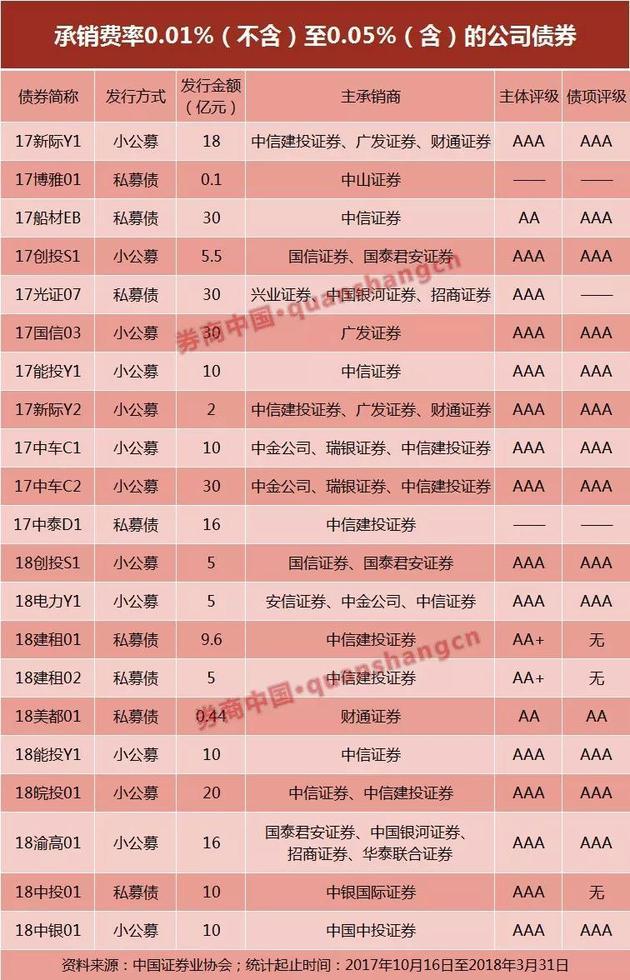

券商中国记者发现,自去年10月16日至今年3月30日,还有21只公司债承销费率处于万一至万五区间。即券商承销5亿元公司债,所收取的承销费仅5万到25万之内。中金公司、瑞银证券、银河证券等券商担任这21只公司债的主承销商。

价格战恶性竞争的结果是,券商承销费用甚至都无法消化相关项目组的差旅费用。但不少大券商为了提高项目组成员的积极性,不惜“赔本赚吆喝”。

这也引发监管关注。监管部门在通报文件中表示,“证券公司在开展公司债券项目的承揽承做等商业活动时,应当坚持市场化,法治化原则,对于行业中存在的妨碍公平竞争,扰乱市场秩序的行为,证监会以及协会都将高度关注,并将严格按照《公司债券发行与交易管理办法》和《公司债券承销业务规范》的相关规定给予严肃处理。”

下一步,证券业协会将在继续做好公司债券承销业务信息受理,汇总和分析工作的基础上,定期通过“中国证券业协会会员信息系统”向行业公示公司债券承销收费事项的汇总信息,对于统计期内存在较多项目低收费情形的证券公司,协会将以一对一书面告知或现场约谈的方式给予提醒。

必要时,证券业协会将会同证监会,重点选择承销费率偏低,执业质量存疑的公司债券项目开展专项现场检查工作,旨在核实其承销机构是否履行了充分适当的尽职调查程序,以及发行人相关信息披露是否真实,准确和完整。如在检查过程中,发现承销机构执业质量存在问题,或存在违规承诺等其他违法违规行为的,将依据相关规定严肃处理。

今年以来,交易所公司债券市场急剧收缩,“券商拿了几百亿的公司债券批文,却少有投资者来认购,着急发又发不出去。”华北一家中型券商分管债券业务的副总裁向券商中国记者透露,按照监管要求,交易所公司债只能是“借新还旧”,“发新的公司债还旧的公司债融资借款,募集资金投向不能用来偿还银行贷款。”

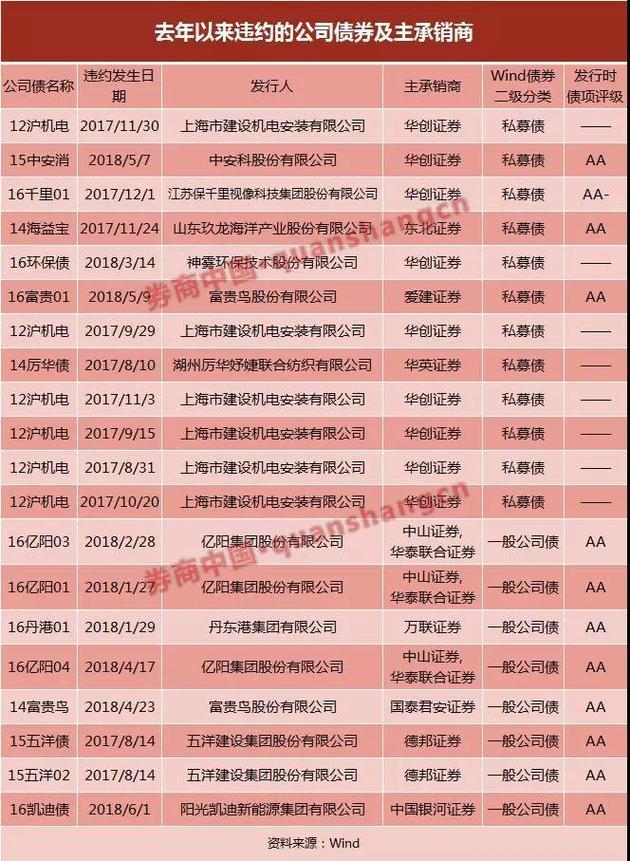

与此同时,公司债券违约事件时有发生。Wind数据显示,去年以来,共有19只公司债出现违约,其中,国泰君安证券担任主承销商的“14富贵鸟”、中国银河证券担任主承销商的“16凯迪债”等,都曾引发市场强烈关注。

以“14富贵鸟”为例,2015年4月22日至2015年4月24日,富贵鸟成功发行8亿元“14富贵鸟”,国泰君安曾担任主承销商,该期债券利率为6.30%。富贵鸟未能按期于2018年4月23日兑付本期债券的回售本金65206.80万元和第三个付息年度利息5040万元,该期债券构成实质性违约。不过,经该期债券2018年第三次债券持有人会议决议,该期债券未回售部分已于2018年6月6日到期兑付。