6月11日,金刚玻璃收到股东罗伟广通知,中信证券将于6月12日起对其融资融券账户进行强制平仓处理,减持该账户中的部分或全部股份。据悉,罗伟广所持公司股份处于质押状态的共计2128.71万股,占其持有公司股份总数的 87.65%。罗伟广是广东新价值投资有限公司投委会主席兼基金经理,也是昔日的私募冠军。

6月11日,金刚玻璃(300093)收到股东罗伟广通知,称其接到中信证券通知,因罗伟广违反其与中信证券的融资融券合同,未在规定时间偿还负债,中信证券将于6月12日起对其融资融券账户进行强制平仓处理,减持该账户中的部分或全部股份。

受到消息的影响,金刚玻璃在6月12日开盘后大幅低开,至记者发稿时止,金刚玻璃下跌7.40元,跌幅为6.33%。

在此之前,罗伟广所持有的金刚玻璃股份就曾经出现过平仓风险。

今年2月6日,金刚玻璃在经历跌停之后报收于7.27元,公司股票随即停牌。停牌原因是因实际控制人罗伟广质押给质权人的公司股票已低于预警线。

公告显示,罗伟广质押给西南证券的2128.71万股金刚股份的预警线为7.5元/股,平仓线为7元/股。由于金刚玻璃在2月6日的收盘价格为7.27元,已经跌破预警线,直逼平仓线。之后,金刚玻璃于2月12日公告称,罗伟广通过提前部分还款的方式解除质押平仓风险,保持公司股权结构的稳定,公司股票也于2月13日复牌。

虽然罗伟广在今年2月成功解除了所持股份面临的平仓风险,但是没想到仅仅4个月之后,又将迎来再度平仓。而且,从今日起,中信证券就将付之行动。对其融资融券账户进行强制平仓处理。

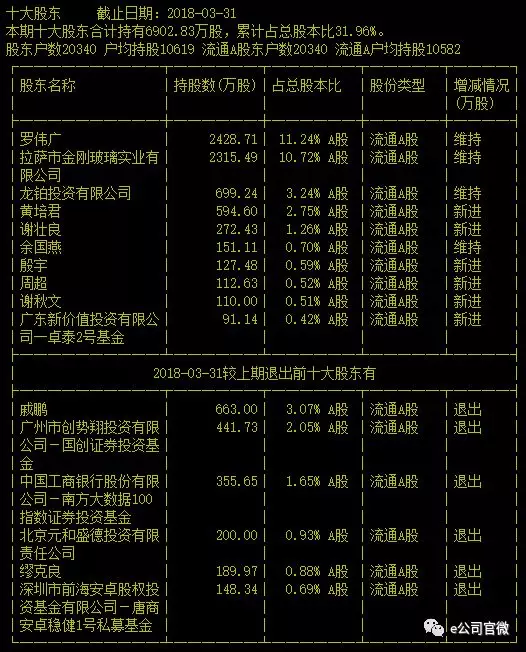

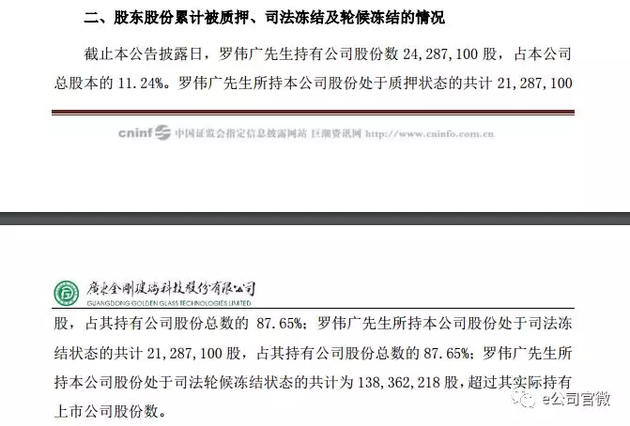

据悉,罗伟广持有金刚玻璃股份数2428.71万股,占公司总股本的11.24%,所持公司股份处于质押状态的共计2128.71万股,占其持有公司股份总数的 87.65%;其股份被司法冻结后处于冻结状态的股份数为2128.71万股,占其持有公司股份总数的87.65%,占公司总股本的9.86%,另外有300万股存放于中信证券客户信用交易担保证券账户。

罗伟广所持金刚玻璃股份处于司法轮候冻结状态的共计为1.38亿股,超过其实际持有上市公司股份数。

有市场分析人士认为,罗伟广存放于中信证券融资融券账户中的金刚玻璃只有300万股,相较于公司流通股本2.15亿股而言虽然并不是很多,但这毕竟是负面消息,会对公司的二级市场股价产生不利影响。

另外,值得一提的是,罗伟广已经不是金刚玻璃的实控人。

今年6月4日,金刚玻璃还曾发布关于实际控制人罗伟广股份新增轮候冻结的公告。然而仅仅4天之后,金刚玻璃却再发公告称,根据公司实际情况,对照有关法律、法规的相关规定,结合公司目前股东持股及董事会成员构成情况,经审慎判断,公司认为已不存在实际控制人。

金刚玻璃的2017年净利大增282.36%、2018年一季报净利增长45.8%,金刚玻璃能交出这样一份答卷无疑是可圈可点的。但是在3年前,金刚玻璃的经营业绩却难言乐观。金刚玻璃2015年年报显示,公司实现营业收入3.50亿元,较上年同期减少19.23%;净利润461.85万元,较上年同期减少76.09%。

在这样的背景下,金刚玻璃也曾筹划资本运作,寻求产业并购机会,实现公司战略转型升级,但是均是无果而终。例如,金刚玻璃曾拟通过发行股份及支付现金相结合的方式购买南京汉恩数字互联文化有限公司100%股权,金刚玻璃先后发布了重组预案和草案,最终于2015年5月宣布终止该重大资产重组事项。

2015年,罗伟广作为战略投资者被金刚玻璃的原控股股东拉萨金刚引进,萨金刚协议转让给罗伟广2128.71万股金刚玻璃股份。之后,经过几次受让股权,罗伟广最终持有的金刚玻璃股份数量达到2428.71万股。

罗伟广进入金刚玻璃之后,即谋划金刚玻璃重组。

金刚玻璃曾拟以发行股份为对价,向罗伟广、前海喜诺、至尚投资购买其合计持有的喜诺科技100%股权;向纳兰德基金购买其持有的OMG新加坡36%股权,同时将募集配套资金。不过,在中国证监会并购重组委于2016年8月10日举行2016年第59次并购重组委会议上,金刚玻璃的发行股份购买资产并募集配套资金申请未能获得通过。

之后,金刚玻璃宣称,鉴于公司本次重大资产重组拟购买的资产具备良好的发展前景,继续推进本次重大资产重组事项将有利于提升公司的盈利水平和整体经营能力,有利于推进公司转型发展。

今年3月12日,金刚玻璃公告称,公司本次重大资产重组历时较长,且重组审核期间内监管政策发生一定变化,为配合并快速推动公司的战略发展,决定终止本次重大资产重组并向中国证监会申请撤回相关申请文件。

图片来源:摄图网

图片来源:摄图网

罗伟广是广东新价值投资有限公司投委会主席兼基金经理,罗伟广也是昔日的私募冠军,曾获中国阳光私募三年期最佳回报金樽奖(2009-2011年度)、首届私募基金“金阳光奖”最佳私募基金业绩奖等。

在广东新价值投资有限公司网站对罗伟广的介绍中称:“崇尚价值投资,专注于和上市公司基本面研究,最大特长是大盘中长线方向把握,而长期的实战操盘经验也造就了较好的中短期市场热点把握能力。”

据媒体报道,罗伟广崇尚一二级市场联动,并在2016年3月份的一场活动中,公开表示“一二级联动、一级市场请客、二级市场买单的理论”。而金刚玻璃被认为是其实践该理论的典型案例。

然而,随着强监管时代的来临,监管部门对于上市公司并购重组的监管不断趋严,“一二级市场联动”的操作手法的可操作空间越来越窄。罗伟广受让金刚股份的股权,其资金无疑是有成本的。如果金刚玻璃购买喜诺科技100%股权、OMG新加坡36%股权的重大资产重组得以顺利实施,那么所有人可能都会皆大欢喜。

但是可能令罗伟广都没有想到的是,金刚股份的重大资产重组一拖就是几年时间,而且金刚玻璃的二级市场股价已经从2015年12月份的高点44.96元下跌至如今的7元左右。这样一来,所有的问题和风险也就全部暴露了出来,最直接的体现就是罗传广所持有的金刚股份面临平仓风险。

除了所持有的金刚玻璃面临平仓风险外,罗伟广这位私募大佬还面临债务纠纷:所持金刚玻璃股份处于司法轮候冻结状态的已共计为1.38亿股。最终,罗伟广将如何化解这一系列面临的问题,e公司也将持续关注。

来源:证券时报·e公司官微(ID:lianhuacaijing) 记者:孙宪超

以上内容为每经App出于传递信息的目的进行转载,不构成投资建议。据此入市,风险自担。投资有风险,入市需谨慎。