近期,随着可转债市场回暖,可转债基金的净值均出现不同程度回升。Wind数据统计发现,5月以来截至5月23日,可转债市值占基金资产总值比超过70%的基金8成以上均取得了正收益,也同时扭转了大部分可转债基金今年2月份至4月份净值下跌的局面。

每经编辑|叶峰

近期,随着可转债市场回暖,可转债基金的净值均出现不同程度回升。Wind数据统计发现,5月以来截至5月23日,可转债市值占基金资产总值比超过70%的基金8成以上均取得了正收益,也同时扭转了大部分可转债基金今年2月份至4月份净值下跌的局面。

可转债市场回暖

随着5月A股市场回暖,可转债市场也出现暖意,大部分已上市可转债均有不同幅度的上涨。其中,康泰转债领涨并于5月11日盘中创出了199.06元的新高,万信转债也于今日盘中创出165.6元新高。

Wind数据显示,5月1日至5月23日,有49只可转债取得正收益,占上市可转债的66.21%,其中,万信转债、康泰转债和星源转债涨幅居前,分别累计上涨22%、21.75%和10.43%。《每日经济新闻》记者注意到,相对应的正股万达信息(300168)、康泰生物(300601)和星源材质(300568)均在近期出现了大幅上涨。

有市场分析人士表示,可转债既有普通债券的特征,又允许持有人转换成发债公司一定数量的普通股股票,这种兼具股性和债性的可转债常常成为债基博取收益的利器。正股上涨,股债联动性使对应的可转债也跟随上涨。

可转债基金结束下跌走势

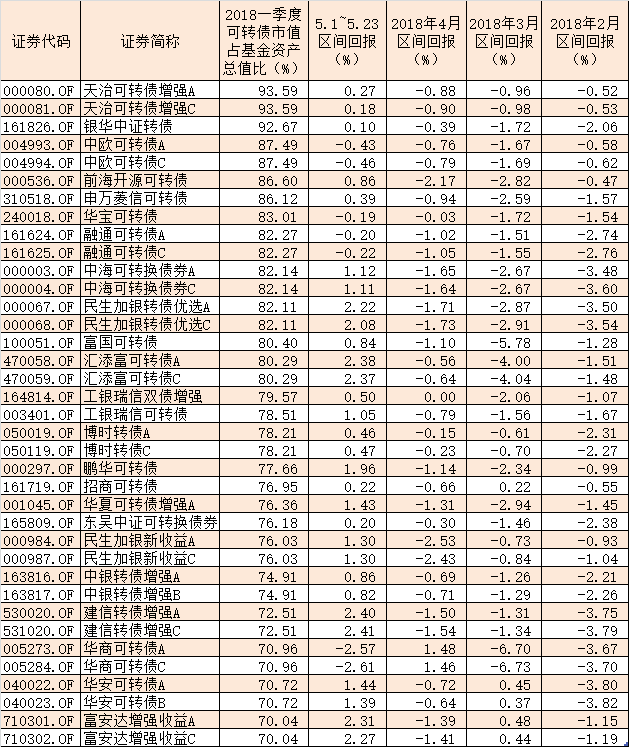

对于可转债市场的回暖,重仓可转债的基金近期表现如何呢?记者统计发现,5月份以来截至23日可转债市值占基金资产总值比超过70%的基金(各份额分开计算),8成以上取得了正收益。而值得注意的是,这些重仓可转债的基金在此前三个月中大部分的净值却是下跌的。而5月份随着可转债市场的回暖,也有望结束月线上的三连跌。

数据来源:Wind

对于可转债未来的投资机会,天治可转债增强债券基金管理人表示,2018年一季度,可转债市场发行供给较上一季度显著回落,而市场需求逐渐增加,市场关注度显著提升,为可转债市场带来较为有利的投资环境。目前转债市场估值水平尚处于历史平均水平之下,供给需求两旺,中期投资价值明显,展望全年,我们对这个快速壮大的市场充满信心。

而前海开源可转债债券型发起式证券投资基金管理人认为,2018年一季度可转债市场经过一月份冲高后震荡回落,当季上涨3.88%,市场日均成交量维持在15-20亿的水平。正股市场风格转换叠加波动率加大、无风险收益率小幅下行使得股性估值水平较合理的转债市场个券走势出现明显分化,但整体估值水平未见压缩。展望后市,长期看好转债市场前景;中期看转债市场走势取决于正股市场,优质的估值合理的偏股型和平衡性转债具有较好配置价值。

记者查阅去年年报还发现,重仓可转债市值占比靠前的华宝可转债、申万菱信可转债和前海开源可转债等基金的个人投资者占比均已超过了一半,分别为97.79%、63.75%和78.82%。可转债作为复合金融衍生产品已慢慢为大众所熟悉,而对于转债型基金的认可度也开始有所提升。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。