富士康(工业富联)将于明日(5月24日)正式申购。271.2亿的募资规模创下A股近三年募资纪录,也是A股史上第11大募资额。顶格申购需413万元市值,若投资者顶格申购则可获得413个配号,以此计算,顶格申购即可100%中签,工业富联也将成为新股申购新规下,第三只顶格申购100%中签的新股,也是今年首只顶格申购100%中签的新股。工业富联在上市首日涨停(涨幅44%),市值便高达3905.34亿元,超过海康威视,成A股科技股第一大市值。若收获2个涨停,工业富联便可挤进A股前十大市值阵营;当收获第11个涨停,工业富联市值破万亿,成A股首只站上万亿的非金融个股。

作为2018年首只顶格申购100%中签的新股,富士康(工业富联)将于明日(5月24日)正式申购。

富士康昨日深夜发布招股书,市场重点关注的募资金额也正式公布:发行价为13.77元,发行市盈率为17.09倍,募资金额271.2亿元。271.2亿的募资规模相较此前272.532亿的募资规模略有减少,但这一规模创下了A股近三年募资纪录,也是A股史上第11大募资额。

对于普通投资者来说,分享独角兽盛宴的一大方式就是参与新股申购。特别是首只独角兽——药明康德上市后的亮眼表现,让市场对独角兽多了份期待。药明康德目前已收获12个涨停,而且还未开板,以此计算,中签投资者已经盈利67130元,并创下今年新股中签盈利纪录。

具体来看,工业富联申购代码为780138,顶格申购需413万元市值,若投资者顶格申购则可获得413个配号,以此计算,顶格申购即可100%中签,工业富联也将成为新股申购新规下,第三只顶格申购100%中签的新股,也是今年首只顶格申购100%中签的新股。

作为大块头的工业富联,其上市后的市值也成是市场重点关注的话题。工业富联在上市首日涨停(涨幅44%),市值便高达3905.34亿元,超过海康威视,成A股科技股第一大市值。若收获2个涨停,工业富联便可挤进A股前十大市值阵营;当收获第11个涨停,工业富联市值破万亿,成A股首只站上万亿的非金融个股。

对于普通投资者来说,分享独角兽盛宴的一大方式就是参与新股申购。作为超级独角兽——富士康(工业富联)的发行申购,更令市场期待。

具体来看,顶格申购富士康(工业富联)需配沪市市值413万元,由于其发行规模较大,中签率有望拿下今年新高,更重要的是,如果顶格申购工业富联,投资者则会100%中签。

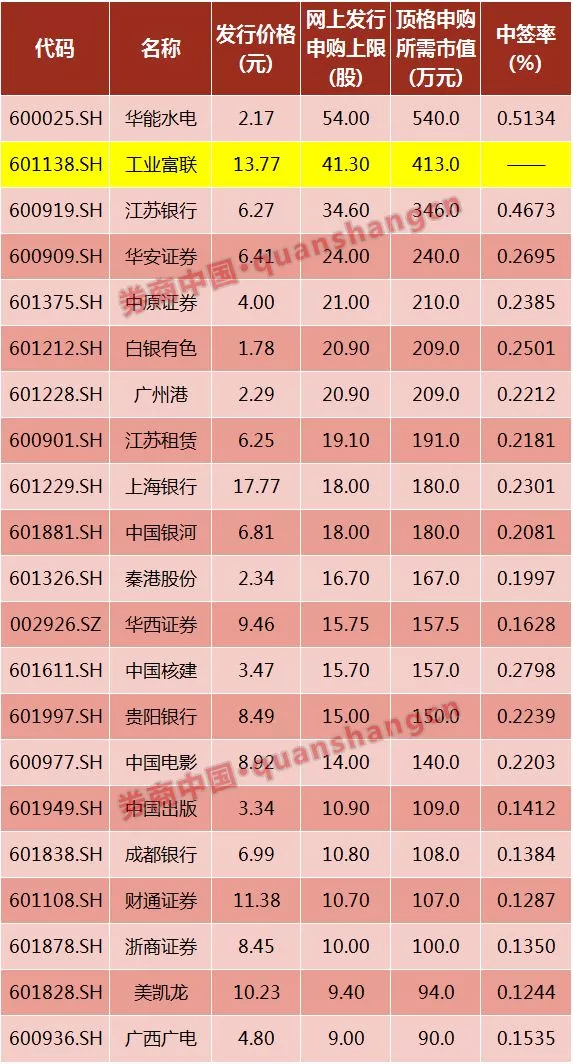

券商中国记者统计数据发现,新股中签率与新股网上发行申购上限成正相关。自新股申购新规实施以来,中签率最高的是华能水电,中签率为0.5134%,也是截至目前中签率唯一超过千分之五的新股。

中签率位居第二的新股是江苏银行,中签率为0.4673%,其网上发行申购上限为34.6万股;而工业富联网上发行申购上限为41.3万股,其中签率有望超过江苏银行(0.4673%),成为今年中签率最高的新股。

此外,顶格申购工业富联需市值413万元,若投资者顶格申购则可获得413个配号,以此计算,顶格申购即可100%中签,工业富联也将成为新股申购新规下,第三只顶格申购100%中签的新股,此前两只分别是华能水电和江苏银行。

首只独角兽——药明康德上市后表现亮眼,截至5月23日,药明康德已经拿下12个涨停,以此计算,中签投资者已经盈利67130元,并创下今年新股中签盈利纪录。更重要的是,药明康德目前还未出现开板迹象。

这一亮眼表现,让市场对独角兽多了一份期待。

工业富联发行价为13.77元,对应的发行市盈率为17.09倍。如果参照行业41.66倍的平均市盈率,工业富联在收获第七个涨停的时候,其市盈率才能超过行业平均水平。

若以7个涨停计算,中一签工业富联可赚2.14万元;

若参照药明康德12个涨停计算,中一签工业富联可赚4.28万元。

工业富联上市首日,市值便高达3905.34亿元,超过海康威视,成A股科技股第一大市值。

若工业富联上市后涨停数不止一个,那我们来做一个工业富联市值猜想:

当收获第2个涨停,工业富联便可挤进A股前十大市值阵营;

当收获第4个涨停,工业富联市值将超过中国人寿,成A股第9大市值个股;

当收获第7个涨停,工业富联市值将超过中国石化,成A股第6大市值个股;

当收获第10个涨停,工业富联市值超过贵州茅台,成A股第4大市值个股;

当收获第11个涨停,工业富联市值破万亿,成A股首只站上万亿的非金融个股,此前贵州茅台市值盘中曾一度突破万亿,但并未站稳,收盘时市值已不足万亿;

当收获第16个涨停,工业富联市值超过工商银行,成A股第一大市值个股。

富士康招股说明书显示,募集资金总额为271.2亿元,较此前272.532亿元的募资规模略有减少,但这一募资规模创下了A股近三年最大募资额纪录,这也是A股历史上第11大募资额。

2016年新股申购新规实施以来,IPO便进入了快速发行期。相较于募集金额,大部分IPO企业都属于迷你型IPO。据券商中国记者统计,实际募资金额少于5亿元的公司超过450家;募资超过30亿元的公司仅15家,唯一一家募集金额超过了百亿元的是上海银行,实际募资106.7亿元。

从A股融资史上来看,富士康272.532亿元的募资额位居第11位。前10位分别为农业银行、中国石油、中国神华、建设银行、中国建筑、工商银行、中国平安、国泰君安、中国太保、中国人寿。

整体来看,A股历史上募资额超过200亿元(包含)的上市公司也仅有16家。从企业类型来看,基本上都是中字头的央企和国企,若从行业来看,全部分布在金融业、采掘、建筑,无一家科技企业。

富士康招股书显示,2015年、2016年、2017年营业收入分别为2728亿元、2727.13亿元、3545.44亿元。净利润分别为143.5亿元、143.66亿元、158.68亿元。净利润率仅为5.26%、5.27%和4.42%。

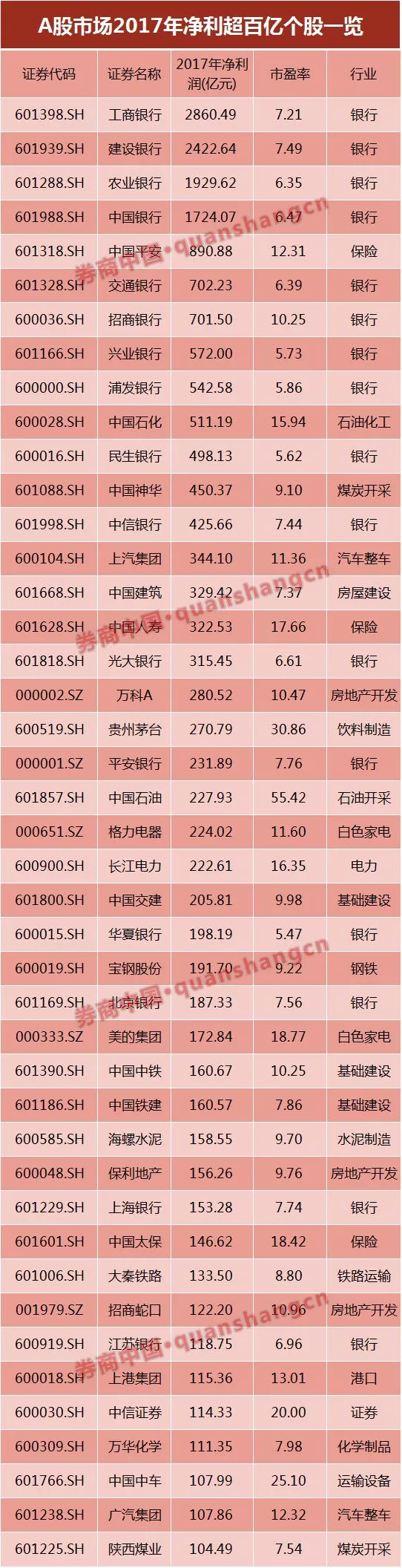

值得注意的是,虽然富士康的净利润率较低,但近160亿元的年度净利润在A股市场还是较为突出的,几乎可以战胜99%的A股上市公司。以2017年年报数据来看,净利润超过100亿元的上市公司仅43家。富士康2017年度净利润为158.68亿元,在A股市场排名第32位。

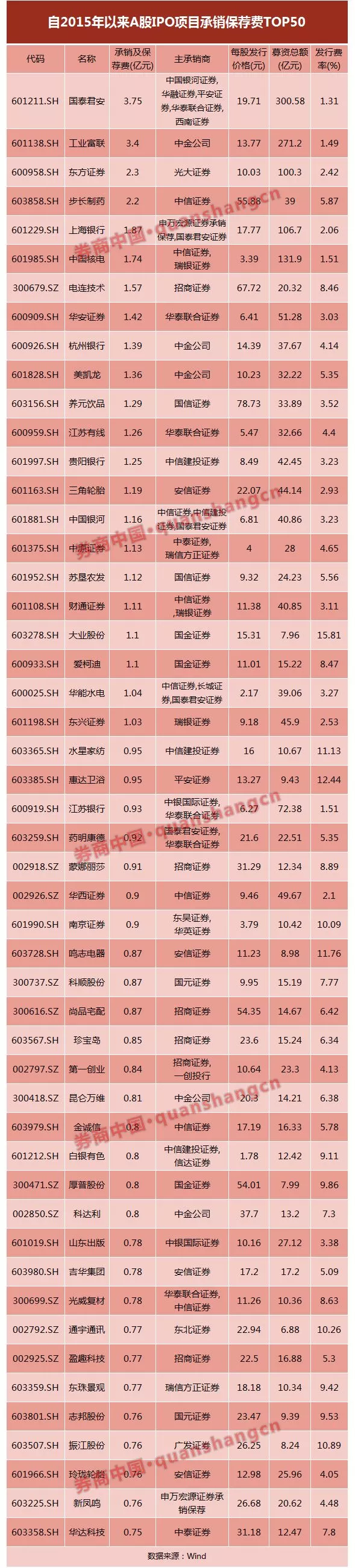

富士康创造了A股IPO新速度,也是A股2015年7月至今募资金额最大的一个IPO项目,其保荐机构及主承销商中金公司无疑是最大赢家。

凭借富士康一单IPO项目,中金公司独揽3.4亿元承销及保荐费。

招股书显示,富士康此次IPO承销及保荐费为33977.29万元,中金公司担任保荐机构(主承销商)。此前公告显示,富士康承销保荐费根据实际募集资金总额的1.26%计算确定。

券商中国记者梳理Wind数据发现,自2015年1月1日以来A股IPO项目承销保荐费TOP50中,仅国泰君安证券一单IPO项目募资总额及承销及保荐费超过了工业富联。这也意味着,自2015年7月至今,工业富联创下A股近三年来募资总额及承销及保荐费的新高。

中金公司投资银行部董事总经理余燕今日网上路演时,向券商中国记者回应称,“中金公司很荣幸能够作为本次工业富联A股IPO的保荐机构和主承销商,协助如此优秀的企业登陆A股市场。”

富士康发行费用包括承销及保荐费、律师费、审计验资费、信息披露费及发行手续费等。其中,普华永道中天会计师事务所(特殊普通合伙)作为富士康的会计师,获取审计验资费3398.11万元,北京市金杜律师事务所手续律师费1580万元。

多名投行人士向券商中国记者表示,富士康本次发行,最大的创新点在于采用了战略配售和锁股的形式。上一次出现新股首发战略配售,还是2014年1月的陕西煤业。富士康本次新股发行还启动了对配售股的大面积锁股。

招股说明书披露,工业富联此次发行采用向战略投资者定向配售、网下向询价对象询价配售与网上向持有上海市场非限售A股股份市值的社会公众投资者定价发行相结合的方式进行。

工业富联此次初始战略配售发行数量为5.9亿股,约占发行总数量的30%,战略配售缴款截止日为5月18日(上周五);网下初始发行数量为9.65亿股,约占扣除初始战略配售数量后发行数量的70%;网上初始发行数量为4.14亿股。约占扣除初始战略配售数量后发行数量的30%。

工业富联此次发行,战略投资者获配的股票中,有50%的股份锁定期为12个月,50%的股份锁定期为18个月。而网下发行中的70%也将锁定12个月,且只要是参与网下申购的投资者均无选择权,必须认可该条件。为体现与富士康的战略合作意向,部分投资者可自愿延长其全部股份锁定期至不低于36个月。

也就是说,富士康此次发行总锁定股份数为12.67亿股,占总发行股份数的64%,工业富联上市初期的可流通股数量较少。

富士康工业互联网股份有限公司董事长陈永正今日参加网上路演表示,战略投资者的选择在充分考虑投资者资质以及和公司长期战略合作关系等因素后综合确定,主要包括:

(1)具有良好市场声誉和市场影响力,代表广泛公众利益的投资者;

(2)大型国有企业或其下属企业、大型保险公司或其下属企业、国家级投资基金等具有较强资金实力的投资者;

(3)与公司具备战略合作关系或长期合作愿景,且有意愿长期持股的投资者。

不过,据接近富士康工业互联网公司的消息人士向媒体透露,富士康已完成IPO战略配售投资者的初步遴选,前期遴选过程中也获得众多大型机构的积极关注,国内最大的几家互联网巨头都在最终确定的战配投资者名单内。

针对工业富联最终战略配售投资者名单,陈永正今日在网上路演时向券商中国记者回应称,“公司战略配售结果将按照相关法规进行信息披露,请投资者关注相应的信息披露文件。”

据招股说明书披露,工业富联此次上市募集资金271.2亿元,在扣除发行费用后,拟主要聚焦于“工业互联网平台构建、云计算及高效能运算平台、高效运算数据中心、通信网络及云服务设备、5G及物联网互联互通解决方案、智能制造新技术研发应用、智能制造产业升级、智能制造产能扩建”八个部分进行投资,以及补充营运资金。

招股书显示,本次募集资金在扣除发行费用后,拟投入募集资金2639200万元用于上述20个投资项目,并结合上述项目的投产安排和工业富联业务实际情况,拟另投入募集资金32443.93万元用于补充营运资金,从而进一步优化工业富联的财务状况。

此外,富士康A股上市之后,后续资本运作计划也浮出水面。工业富联董事长陈永正今日透露,工业富联将健全财务管理体系,持续加强财务管理信息系统建设工作。工业富联成功上市后,将充分借助资本市场,适时采用增发、配股、可转换公司债券、企业债券或商业银行贷款等多种方式融入资金,壮大工业富联的综合实力,以确保工业富联发展战略的顺利实施。

富士康招股说明书显示,2015年至2017年,主营业务收入分别为2721.20亿元、2717.62亿元和3530.82亿元,主营业务收入主要分为通信网络设备、云服务设备以及精密工具和工业机器人三类,占主营业务收入比例达到90%以上。

其中,通信网络设备的销售收入占比在50%以上,是最重要的收入来源;云服务设备的销售收入占比在30%以上,是富士康收入来源的重要组成部分。主营业务收入中的其他收入为除外业务产生的收入,富士康已在2017年12月31日前处置此类业务。

富士康2017年度营业收入为3545.44亿元,其中主营业务收入为3530.82亿元,占比高达99.59%。

按区域划分来看,富士康主营业务收入中,有八成收入来自国外,2017年度大中华地区业务仅占比19.67%。

富士康招股书显示,富士康控股股东中坚公司为一家投资控股型公司,由鸿海精密间接持有其100%的权益。截至本招股说明书签署日,因鸿海精密不存在实际控制人,故而富士康不存在实际控制人。

(每经声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。)