小米公司今日早间在港交所提交上市申请,成阿里巴巴之后,全球最大的科技企业IPO,亦将成为香港首只申请上市的“同股不同权”公司。雷军作为公司执行董事、董事会主席兼首席执行官,其持股比例为31.4%,通过双重股权架构,雷军的表决权比例超过50%,为小米集团控股股东。

每经编辑|郭鑫

5月3日,小米提交招股书,正式申请在香港上市,中信里昂证券、高盛、摩根士丹利担任联席保荐人。

根据招股书草拟本数据,小米2017年收入1146亿元,经营利润122亿元。

4月30日,同股不同权制度正式在香港生效,并即刻接受上市申请。这是继1989年后,港交所重新启动“同股不同权”机制,小米也成为了这一制度重启后的首批获益企业。

值得关注的是,上市前夕,小米对管理团队进行了一番调整。4月27日深夜,小米CEO雷军发布内部邮件宣布,任命小米CFO周受资为公司高级副总裁,小米联合创始人周光平、黄江吉则辞去公司职务。雷军称,期待周受资接下来在财务、投资、HR等方面发挥的更大作用。这一举措也被认为是在为IPO做准备。

2010年,雷军及其团队创建小米。今年2月IDC发布的数据显示,小米已成为全球第四大智能手机厂商,2017年四季度手机销量全球排名仅次于苹果、三星、华为。此外,根据雷军近日透露,小米拥有1.9亿月活跃移动互联网用户,创造出了500多款智能硬件生态产品,建成了全球最大的消费级IoT平台,连接超过1亿台智能设备。

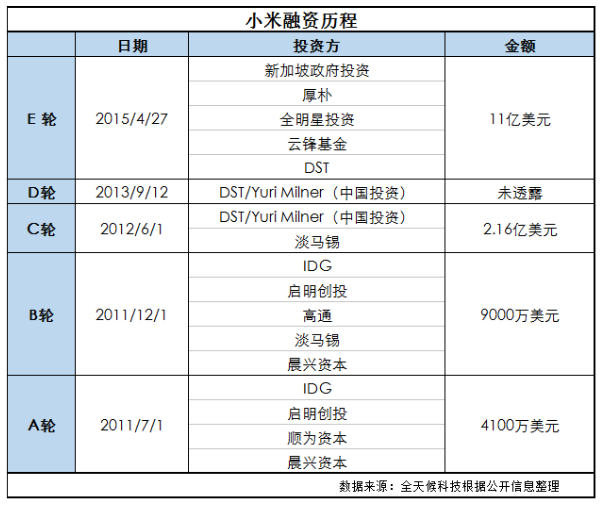

创立至今,小米曾获得多轮融资。公开资料显示,2011年7月,小米完成4100万美元A轮融资,投资方包括雷军、IDG资本、启明创投、顺为资本、晨兴资本;2011年12月,完成9000万美元B轮融资,投资方在A轮基础上增加了Temasek淡马锡和高通Qualcomm Ventures;2012年6月,完成2.16亿美元的C轮融资,2013年完成上亿美元D轮融资,2014年12月,小米完成迄今为止最后一轮E轮融资,金额为11亿美元,当时其估值达到了450亿美元。

根据公开信息,小米公司成为港股今年集资额最大新股,也是2010年友邦以来最大型新股。友邦2010年10月招股集资1383亿元,冻资1100亿元,较公开发售金额138亿元超购约7倍。

此前报道称,小米最快可以6月底至7月初挂牌,亦即约6月中招股。小米为“同股不同权”新股打头阵。

自4月30日起,港交所新制定的《新兴及创新产业公司上市制度咨询总结》正式生效,在原有的制度基础上,“同股不同权”的公司将可以在港交所申请上市。

港交所行政总裁李小加在上周透露,有双位数的新型公司将在新上市制度生效后申请上市,其中生物科技公司的数量会比较多,而同股不同权公司的规模则会比较大。

“小米如果没有来港上市,会感到惊讶。” 港交所总裁李小加曾这样公开表示。

此次小米上市过程中,公司的估值一直备受外界关注。在之前的市场传闻中,关于小米估值曾有多个版本,从600亿美元到2000亿美元,不同版本的估值相差甚远。

“小米在未来五年内都不会考虑进行IPO。”2012年,标榜“市梦率”估值概念的小米创始人雷军第一次对外透露了关于上市计划的说法,当时小米估值40亿美元。

近几年,小米的每轮融资几乎都是“三级跳”。2010年底,小米公司完成金额4100万美元的A轮融资,估值2.5亿美元;2011年12月,小米公司获得9000万美元融资,估值10亿美元;2012年6月底,小米公司融资2.16亿美元,估值40亿美元;2013年融资完成后小米整体估值达100亿美元。最新一次公开融资信息是2014年,总融资额11亿美元,估值450亿美元。

现在小米到底价值几何?坊间传闻可信度较高的说法从600亿美元到1000亿美元不等。接近小米IPO中介方的人士向第一财经记者透露,眼下保荐人、投行、潜在投资人普遍接受当前估值至少在700亿美元,IPO之后会短期内市值超过1000亿美元把握很大。“雷军和他的团队经验非常丰富,定价时有所保留,这让大家都有钱赚,也为后面市值管理留下了很大空间。”他称。

不过,从招股书公布的数据来看,小米最近3年的盈利能力可谓乏善可陈,2015年净利润亏损76.27亿元,2016年净利润4.92亿元,2017年净利润亏损438.89亿元。

针对小米招股书中出现负债、亏损等关键数据,小米公司有关人士第一时间回应称:我们不能只从字面上去理解,我们要看到“负债”“亏损”产生的原因。互联网公司通常会有多轮融资发行可转换可赎回优先股,在国际会计准则下,这种优先股会体现为“对股东的负债”,其公允价值的上升会记录于公司账面的亏损。但实际上,公司并未没有这样的亏损发生,对公司实际运营也没有影响,这笔所谓的“负债”数字在上市那一刻就会消失。这种亏损的数字越大,其实越说明这家公司被大家认可的价值高。

小米上市的消息扩散,公司创始人雷军的持股也同样引起外界关注。

虽然小米从未披露过具体的公司架构,但大多数观点认为雷军在小米科技整体持股比例应该在50%以上。此前,更有媒体消息称,雷军在小米科技持股达77.8%。

招股书显示,小米正建议采用不同投票权架构。根据该架构,公司股本将分为A类股份和B类股份。对于提呈公司股东大会的任何决议案,A类股份持有人每股可投10票,而B类股份持有人则每股可投1票,唯有极少数保留事项有关的决议案投票除外,在此情况下,每股股份享有1票投票权。

雷军作为公司执行董事、董事会主席兼首席执行官,其持股比例为31.4%,如计入总股本ESOP员工持股计划的期权池,则他的持股比例为28%。通过双重股权架构,雷军的表决权比例超过50%,为小米集团控股股东。

小米联合创始人、总裁林斌持股13.33%,联合创始人品牌战略官黎万强持股3.24%。

一个有意思的是,港股大市值公司上市会影响港币的汇率。去年9月,市值近860亿港币的众安保险上市,获得逾10万人认购,冻结资产规模达2000亿港元。当时散户借入了500亿港币,相当于香港银行间市场1800亿港币流动性的三分之一。而港币也在短短两周内,从9月5日的7.8252升至7.8034.

阅文集团去年11亿美元IPO也十分类似。《南华早报》当时报道称,对阅文集团股票发行的认购锁定了相当于香港基础货币三分之一的资金。当平安好医生股票发行上周开始接受散户投资者认购时,香港一个关键的银行间利率创下近十年来的最大涨幅。

从前几次的情况来看,随着投资者大量举债来认购新股,香港炙手可热的IPO市场通常会出现股票发行超额认购 -- 超额认购倍数有时甚至达数百倍。

Hibor升高会影响从住房抵押贷款到企业贷款等各个方面的成本;如果每个人都使用保证金贷款来认购IPO,那么可能意味着在香港5.6万亿美元的股票市场上流动的资金将减少。

今年4月30日开始,港交所新规则容许拥有不同投票权架构的公司上市、容许未能通过主板财务资格测试的生物科技公司上市,以及为寻求在香港作第二上市的大中华及国际公司设立新的便利第二上市渠道。这意味着,由小米董事长雷军等持有的特殊股权,将会采用同股不同权股份的投票权上限,即每股特殊股份相当于10股普通股的投票权。换句话说,雷军在上市后只须最少持有9.1%特殊股权,就可拥有小米的控股权。

不只是小米,蚂蚁金服未来有可能选择A+H(上海、香港)两地同时上市。马云也表达过希望蚂蚁金服未来在A股上市,以其现有体量看,两地上市至少在理论上存在可能性。而李小加也称对小米、沙特阿美、蚂蚁金服来港上市有信心。

港交所北京代表处代表张晓夏此前介绍,香港IPO不需要排队,处于即报即审的流程,上市全部流程大概控制在6~9个月。“在香港上市的企业没有优先制度,按照递交材料时间先后审核,谁的上市问题先解决谁就可以先上市。”

从2017年香港新股的行业结构来看,2017年科技、传媒和电信行业在香港新股中的占比为18%,低于2016年的19%。金融服务业、消费行业的占比也有下降,而占比增加的主要来自房地产、制造业等传统行业,房地产新股在2017年香港新股大盘中占比28%,排名第一。

来自德勤的数据显示,2017年全年香港将增161只新股,总融资额1282亿港元。新股数量较去年的120只增加34%,但融资额较去年的1953亿港元下滑34%。数量增加,总额下降,最主要原因是缺少超大型新股IPO。

值得一提的是,在去年被香港市场称为“新经济三宝”的众安在线、阅文及易鑫上市时都曾引发不小的关注。这其中,众安在线上市时供散户认购的公开发售部分实现超额认购392倍,阅文集团上市首日开盘不到半小时内股价已然翻番,市值逼近千亿港元。

但随着港交所新规的落地,香港市场对境外科技类公司的吸引力正在变强。出于IPO成本、文化相近、市场熟悉度、投资者沟通便利等方面的优势,内地不少独角兽公司倾向于在香港IPO,中国独角兽的崛起与资金渴求可以为香港市场注入很可观的增量与活跃度。

今年1月,小米投资人之一、纪源资本(GGV)管理合伙人童士豪在接受第一财经记者采访时表示,美国投资者能够理解中国互联网公司的数量是有限的,他们很难全部押注中国或全部押注中国互联网公司,以分散风险。“相比美国市场,未来会看到大量中国公司选择在亚洲上市,中国内地和香港的IPO都会增加。”

创新工场创始人李开复也表示,这对投资者、创业者和投资机构都是好消息,如果CDR再落定,就是好事成双。TMT、生物科技公司上市通路更畅、选择更多了,创业者可以更安心地专注于创新,选择更能理解公司价值的资本市场。

每日经济新闻综合第一财经、华尔街见闻、市场公开消息等

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。