每经编辑|郭鑫

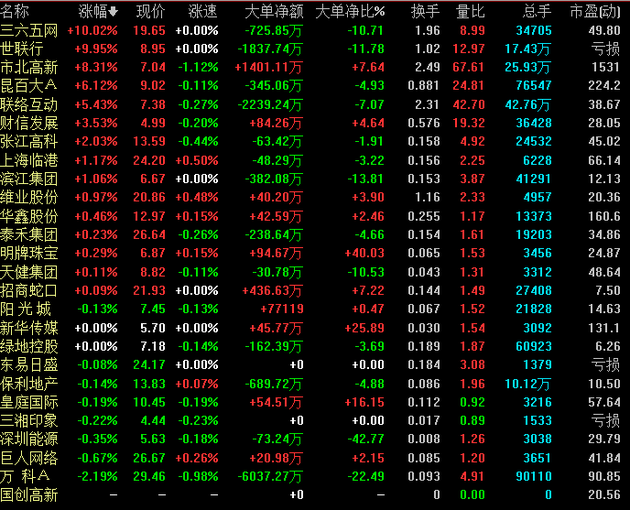

周四早盘,租赁同权板块开盘大涨。龙头世联行一字板,三六五网秒板,昆百大A随后涨停,光大嘉宝、市北高新跟涨。

4月25日,中国证监会和住房城乡建设部联合发布《关于推进住房租赁资产证券化相关工作的通知》(以下简称“通知”)称,重点支持住房租赁企业发行以其持有不动产物业作为底层资产的权益类资产证券化产品,积极推动多类型具有债权性质的资产证券化产品,试点发行房地产投资信托基金(REITS)。同时,鼓励专业化、机构化住房租赁企业开展资产证券化。

由此,租赁住房成为首批标准REITS产品的基础资产类别之一。

民生证券表示,在政策积极推动和房地产行业去杠杆、融资难的背景下,REITs的发展前景广阔,未来的发行空间可以从以下三个角度测算。

1,从资产证券化产品看REITs发行空间。截至2017年10月,国内类REITs发行总额占所有资产证券化产品发行总额的比例仅为2.14%,中国REITs还处于起步阶段。根据中央结算公司的数据,美国REITs发行额占所有ABS总额的35.4%。随着未来国内与海外ABS市场中REITs占比差距逐渐缩小,REITs新增 发行额约为8448亿元。

2,从房地产开发投资看REITs发行空间。房地开发投资资金来源可以分为贷款、自有资金和其他来源。2005至2010年,由于房地产企业密集上市,自有资金占比提升明显。从2014年至2016年,由于资产证券化产品的快速发展,其他来源融资同比增速大幅领先传统的贷款及自有资金,包括REITs在内的其他来源融资占比持续提升。

2016年,国内房地产企业通过类REITs融资131亿元,同期国内房地开发投资总额约为14.5万亿元,类REITs占比仅为0.09%。同年REITs占全球房地产开发融资的比例为7%,国内外差距高达6.9 个百分点。假设国内REITs融资占房地产开发投资总额的比例提升至 7%,每年将带动REITs的发行额为9950亿元。

3,从经营性物业租金总收入看REITs的发行空间。经营性物业包括住房租赁物业、办公物业和商场物业。目前我国住房租赁市场仍以散户业主独立出租为主,开发商或物业公司经营的整栋租赁住房占比较小,发行RIETs的合格基础资产有限。办公物业和商场物业集中度相对较高,作为基础资产发行REITs的条件较好。选取北京、上海、广州、深圳等16大城市,统计当地甲级写字楼与优质购物商场的总存量、入驻率和平均租金,分别计算每个城市每年租金收入。

假设国内一线城市的优质经营性物业均通过 REITs 融资,可以发行的REITs总规模约为5.1万亿元,其中办公物业REITs约1.8万亿元,商场物业REITs约3.3万亿元。

综合以上三种测算方法,民生证券认为,REITs在中国还处于起步阶段,未来发展空间广阔。随着资产证券化市场的健全及产品的成熟,房地产行业融资方式的多样化以及国内优质经营性物业证券化比例的提升,REITs将撬动数万亿市场。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。