光大宏观张文朗团队认为,除了地缘政治风险,金融属性发作是影响油价的另一只黑天鹅,2007-2008年那次原油大牛市就是原油金融属性使然,而判断原油炒作因素的一个微观指标,就是油价的现货与远期的差价。

4月初以来,沙特也门冲突升级,美英法轰炸叙利亚,伊核协议“豁免期”临近,以及沙特暗示推高油价,国际油价大涨。除地缘政治风险之外,恐怕更需关注油价金融属性发作对油价的冲击,2007-2008年那次原油大牛市就是原油金融属性使然。随着特朗普上台、税改落地,国际资本对全球经济复苏加快的预期升温,对石油等主流大宗资产配置加大。

一个判断原油炒作因素的微观指标是油价的现货与远期的差价。远期价格更反映基本面,而现货价格既包含了基本面的因素,也可能包含了其他因素的影响。现货价格相对于远期越高(现货升水),说明市场受非基本面需求影响越多。2007-08年原油牛市中现货升水明显,而最近两月,现货升水再次出现。除了地缘政治之外,如果今年美国基建顺利落地,或进一步加大国际资本对原油的配置,推动油价进一步上涨。

风险情形下,如果今年Brent均价上升至70-80美元/桶区间,我国的PPI和CPI同比或上升至3.7-5.3%和2.4-2.8%。这可能增大货币紧缩的压力,进而影响市场情绪。

4月初以来,地缘政治风险升温,国际油价大涨。先是沙特与也门冲突升级,沙特超级游轮遭袭。而后化武问题引发的美俄紧张对峙使得叙利亚局势风云再起。虽然叙利亚的石油产量仅占全球产量的0.02%,但其处于欧亚非三洲的陆路交汇处,距离包括“伊斯兰管道”在内的世界原油运输管道较近。叙利亚局势的一举一动都牵动着世界原油市场的神经。再者,特朗普对伊朗修改核协议的“最后豁免期”(5月12日)临近,双方仍表态强硬,占OPEC产量比重达10%的石油大国或再次面临禁运。加上4月10日沙特暗示,在阿美集团上市之前将继续通过深化减产推动油价上升到80美元/桶。中东一系列事件推动Brent油价一度突破73美元。

其实,除了地缘政治风险之外,恐怕更要关注油价金融属性发作对油价的冲击。2003年以来,国际油价经历了三轮快速上涨,2007年至2008年中(即2003-08年原油大周期的顶点),2009年至2011年,2017年中至今(2016年2月反弹开启后的最高点)。

而三轮快涨期,原油期货的非商业持仓净头寸(基金持仓,来自投机资金)的增速与油价的增速呈现非常强的正相关性,尤其是本轮油价上涨过程中(图2-3),而商业持仓净头寸(套保持仓)与油价的关系不密切,说明前者是油价快速上升的主导因素。

原油就像房地产,既有消费品性质,又有投机品性质,一旦其金融属性发作,那么从供求基本面就很难预测其价格的变化。这也是为什么2007下半年到2008年上半年,美国经济增长已经在下行,但油价却翻了一番的重要原因。

那么,如何判断原有的金融属性是否发作呢?一个微观指标就是油价的现货与远期的差价。一般而言,远期价格更反映基本面,越远期越是如此,因为越久远的价格只能越根据基本面来预测。现货价格是当前的价格,既包含了基本面的因素,也可能包含了其他因素的影响,比如炒作。因此,现货价格相对于远期越高,就说明,市场受非基本面需求影响越多,炒作的因素可能越多。

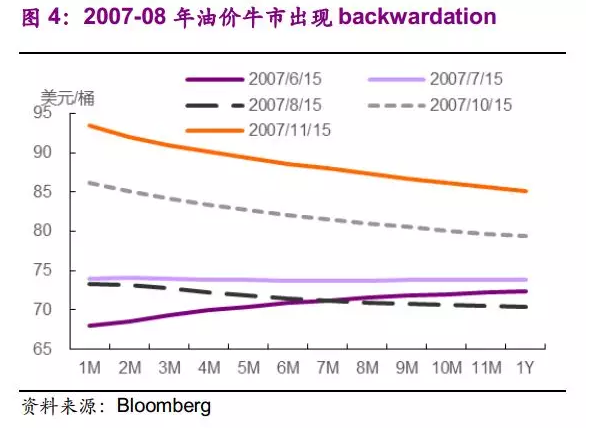

前两轮油价的牛市都伴随着现货升水(Backwardation,现货短缺,远期价格一直低于现货价格,图4)。比如,2007年6月份,原油现货价格低于远期价格,但2007年7月份现货与远期价格持平,而从8月份之后,就是现货价格高于远期价格,这个现象一直持续了9个月左右,也就是油价冲到150美元的那个月份。之后油价下滑,现货也开始低于远期,进入熊市。

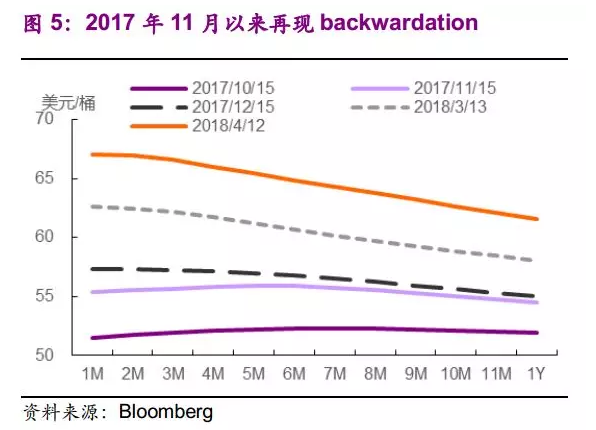

这次是否会出现类似现象呢?特朗普上台,国际资本对全球经济复苏加快的预期升温,对石油等主流大宗资产配置加大。而税改超预期落地似乎增加了市场对原油价格的信心,现货升水自2017年11月起再次形成(图5),而且这个现象在最近两个月,也就是今年3-4月更为明显。

税改落地增加了海外资金配油的动机,最近的地缘政治风险升温也是一个原因,但我们尤其要关注的是,如果今年美国1.5万亿美元的基建能够顺利落地,这将进一步加大国际资本对原油价格的信心,或增加这些资金配置原油的动力,推动油价进一步上涨,不排除形成新一轮牛市。当前特朗普百事缠身,无暇顾及基建计划,基建计划如果能够落地,恐怕也要到今年晚些时候。

油价上涨,第一轮效应将是推升石油制品、交通和居住用燃料的价格,二轮效应将通过推升制造成本进一步推升农产品等食品通胀以及服装、医药、设备等核心通胀。根据我们的测算,油价同比涨幅每扩大10个百分点,对我国未来12个月PPI和CPI同比的平均影响分别大约为0.4-0.7和0.1-0.2个百分点。

基准情形下,我们假设2018年Brent均价在65美元/桶,PPI和CPI同比增速在3.4%和2.2%。风险情形下,如果Brent均价上升至70美元/桶、甚至80美元/桶,PPI和CPI同比或上升至3.7-5.3%和2.4-2.8%。

供给冲击带来的油价超涨会带来滞胀。如果CPI同比连续数月高于目标3%,或增大货币紧缩的压力,进而对债市和实体增长带来冲击。