二级市场股票亏损、为资管产品劣后造成损失,以及持有的新三板股票遭遇大熊,是拖累太平洋业绩的重要原因。

每经编辑|每经记者 王砚丹 每经编辑 何剑岭

图片源自:视觉中国

每经记者 王砚丹 每经编辑 何剑岭

3月23日晚间,太平洋(601099)公布了2017年年报。时隔半个月,上交所的问询函翩然而至。

4月9日晚间,太平洋发布公告称,4月4日,上交所给公司发去了一份《关于对太平洋证券股份有限公司2017年年度报告的事后审核问询函》,对公司年报六大方面提出了多达11个问题。

年报显示,2017年太平洋实现营业收入12.97亿元,同比下滑28.11%;实现归属于母公司股东的净利润1.16亿元,同比下滑82.59%。基本每股收益只有0.017元,折合净资产收益率0.99%。

上交所指出,对比行业情况,根据中国证券业协会的数据显示,2017年全行业营业收入较上年同期下降5.08%;净利润较上年同期下降8.47%,公司经营结果较同行业有较大偏差。所以为便于投资者理解,要求太平洋作进一步补充披露。

火山君(微信公众号:huoshan5188)注意到,这些问题中,关于自营业务便占了五个。下面我们来具体看看其中比较重要的几个问题。

1、公司披露在权益类证券投资中,报告期内出现较大亏损,取得投资收益为-9688.76万元,与上年相比减少8734.40万元。请公司补充披露报告期内业绩情况波动幅度高于同行业平均水平的原因,以及权益类证券的前五大投资标的和占比。

2、报告期内,公司证券投资业务收入较上年减少4.77%,成本较上年减少24.32%,并实现营业利润3090.51万元,较上年上升51.92%。同时关注到公司披露,其自营业务人员仅9人,比上年同期减少2人,该数值大幅低于行业平均的自营部门的人数规模。

3、公司其他营业外收入和支出为-1554.04万元,主要由于公司投资了劣后级的资管产品,因而公司披露,其需先行承担资管产品的亏损并计提预计负债1817.96万元。请公司结合自营业务投资方向和特点,补充说明:

(1)公司投资的劣后级的资管产品的设立时间、募资额、预期或已经发生损失情况、计提的预计负债金额大幅变动的原因、依据和会计处理;

(2)公司投资劣后级产品占总资管产品的比例和具体金额,公司当期或未来承担风险和应对措施。

4、交易性金融资产的股票资产。年报披露,为交易目的而持有的金融资产中,股票的期初余额为22.58亿元,期末余额为15.67亿元,减少市值约三成。其中新三板板块受到报告期内市场的剧烈波动,在2017年出现普遍大幅下跌的情况,请公司补充披露:

(1)为交易目的而持有的金融资产股票的类别中,新三板做市的股票的占比,其价值波动情况,及其公允价值计量方法。

(2)公司预期该业务产生的风险,以及对公司经营和业绩的影响。

由此可见,二级市场股票亏损、为资管产品劣后造成损失,以及持有的新三板股票遭遇大熊,是拖累太平洋业绩的重要原因。

公司资管业务中,上交所还注意到,由于资产管理业务形成了对上海东方国贸投资管理有限公司8237万元的其他应收款,期限为2~3年,占其他应收款总金额的53.8%。同时公司披露,被执行人名下财产已被有关法院另案查封,暂无财产可供执行,在计提理由中,公司表示款项收回存在不确定性,却只计提了20%的减值准备。上交所请公司说明理由,并请会计师发表意见。

另外,太平洋有77.73亿元买入返售金融资产(股票),却只计提了7773万元减值准备;融出资金减值准备计提比例只有0.5%。上交所要求公司说明计提的合理性,并请会计师发表意见。

火山君(微信公众号:huoshan5188)注意到,虽然外界无法判断计提坏账准备的合理性,但是考虑到太平洋去年净利润刚过亿元,若是加大计提,那么公司业绩很可能更加雪上加霜。

此外,公司每个季度业绩大幅波动、第一大股东北京华信六合投资有限公司质押了所持公司股票的九成以上,公司亦被要求详细披露有关信息。

在这份公告中,太平洋指出,按照要求,公司将在4月13日之前答复并作出公告。还有三天时间,投资者只好耐心等待。

不过,火山君(微信公众号:huoshan5188)发现从走势上来看,近期太平洋真为投资者带来了累累伤痛。4月9日,其股价收于每股2.83元。今年以来下跌超过20%,目前是A股市场最便宜的券商股——当然,这和去年在上市券商中业绩倒数有着直接关系。

最后,我们再来简单回顾一下太平洋去年的业绩具体情况:

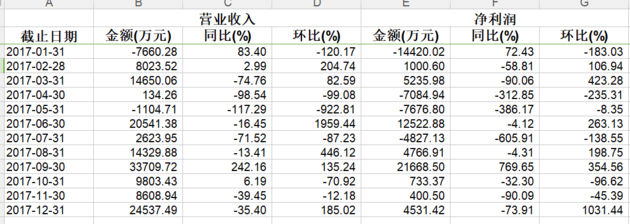

从月报来看,太平洋去年1月、4月、5月和7月均发生了亏损。亏损最多的是1月的1.44亿元。而10月和11月净利润也只有区区几百万元。

分业务来看,太平洋遭遇如此巨大压力,与市场因素关系巨大。但身处云南,资本金较小,过分依赖经纪业务也是重要原因。

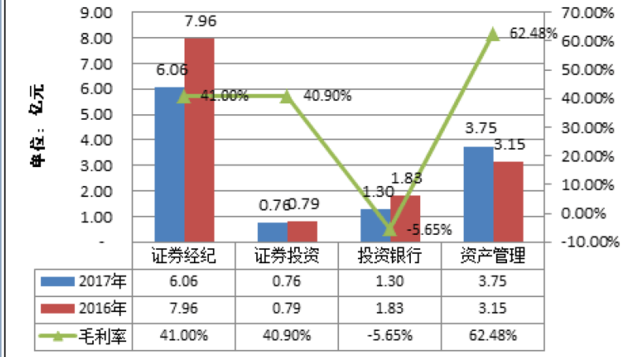

如图所示,2017年公司实现经纪业务收入6.06亿元,同比下降23.91%,在总收入中占比达到51.05%。但由于佣金率下降和经营成本上升,营业利润仅为2.48亿元,同比下降37.22%。2017年公司代理买卖股票、基金、债券交易总金额1.93万亿元,市场份额0.251%,位居第69位。

资管业务是公司去年第二大收入来源,也是公司经营亮点之一。全年实现收入3.75亿元,占比为31.64%,同比增长19.24%;实现营业利润23,445.39万元,同比增长37.79%。

截至去年年末,资管业务存续产品333只,管理资产规模1,503.06亿元,较上年度下降7.12%;其中集合产品规模246.79亿元,较上年度下降32.88%,定向产品规模1243.69亿元,与上年相比变化不大,专项产品规模12.58亿元,较上年度增长163.18%。

但公司投行业务出现亏损。全年实现收入1.30亿元%,同比下降28.87%;实现营业利润-733.30万元。公司未能实现一单IPO主承销上市,只承担了三单分销。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。