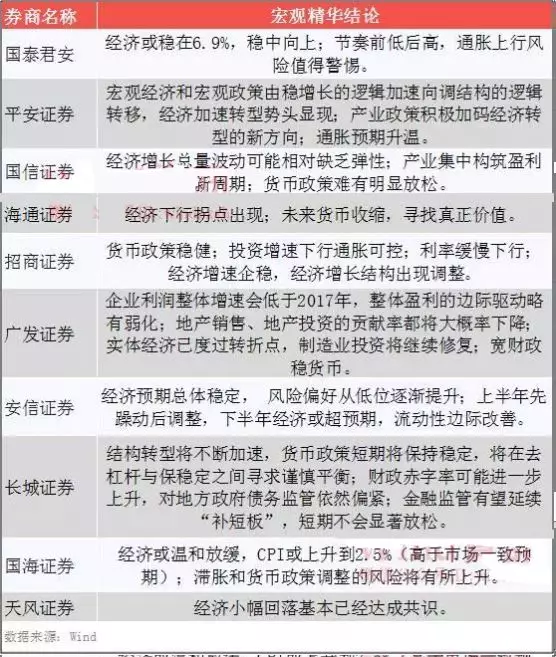

Wind统计显示,机构对2018年国内经济预测较多的是稳定和小幅放缓,结构性转型、通胀升温、货币政策难放松成为不少机构的共识。对于2018年股市、商品、债市、外汇等几大类资产的表现,去年新财富冠军分析师们也纷纷发表了自己的观点。

图片来源:摄图网

俗话说猪来穷,狗来富!而狗年适逢2018年,历史上逢8易出黑天鹅。2018年初,全球股市即遭遇滑铁卢,全年经济、金融市场将如何演绎?投资者又该秉持何种策略?

Wind统计显示,机构对2018年国内经济预测较多的是稳定和小幅放缓,结构性转型、通胀升温、货币政策难放松成为不少机构的共识。

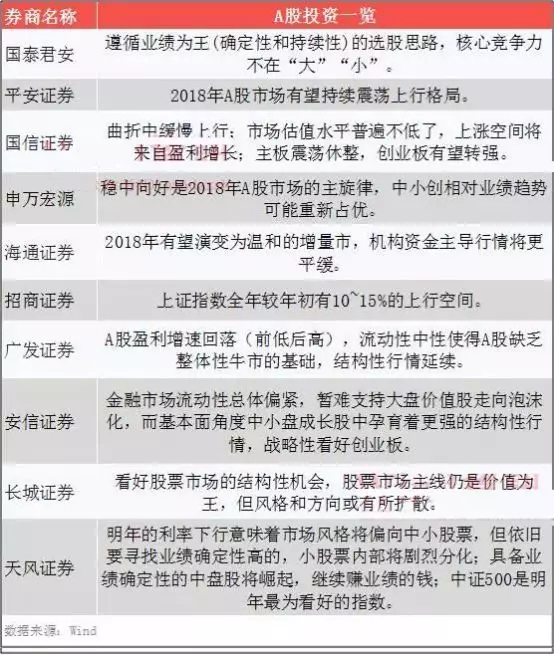

而对于2018年股市、商品、债市、外汇等几大类资产的表现,去年成绩斐然的机构分析师们这样说……

去年的新财富策略第一名海通证券荀玉根、钟青最新研报指出,近期全球股市大幅下跌。回顾美股历史,牛转熊往往发生在经济繁荣后期,通胀和利率高企。目前此特征不明显,但估值处于历史高位,需要警惕。

陆港通全面开通后,A股与美股港股联动性加强,蓝筹领跌源于美股大跌。A股整体估值合理,盈利增长支撑市场中期向上。

短期急跌后需要时间消化。中期维持乐观,等3月盈利数据和金融监管落地。

沪深300内部分化:价值属性中金融等更优,成长属性中出现调整充分的龙头公司。

维持2018年A股投资策略“新时代,新牛市”的判断,预计全部A股18年净利同比13.5%,ROE回升到11%,盈利增长支撑市场中期向上。长期来看,政策会支持资本市场发展,一方面支持企业上市融资,另一方面引导机构投资者不断进入市场。预计18年宏观流动性紧平衡,大类资产横向比较,房子是用来住的不是用来炒的,资管新规会限制银行理财规模扩张,机构资金仍会流入股市。

中泰证券李迅雷指出,A股市场的“存真去伪”才刚刚开始,如果说第一阶段实现的是大市值股票的估值修复、价值回归,中国的价值投资时代才刚刚启程。

资金面来看,2018年结构性行情有望延续。2017年主要还是存量博弈的市场,但是经过股灾之后近2年半的调整,房地产捆绑大量资金、多轮金融去杠杆之后,股市存量资金下降的空间十分有限。这一点,从17年底资金面出现较为紧张的局面来看,即便没有护盘力量,市场也并未出现进一步的大幅下跌,可以说3300点的底部资金是比较坚实的。

海通宏观债券团队指出,重视港股市场机会。香港交易所彻底反思,将正式允许同股不同权,而这对于中国创新型的企业将是巨大的福音,诸如小米、蚂蚁金服等新一批创新企业而言,去香港上市将是一个重要的选择。香港市场未来不再是一个以地产、银行为主导的周期股市场,而有希望变成以腾讯为首,同时一大批新兴创新企业聚集的市场,成为代表成长与创新的市场。

2018年A股仍有不错的行情得到多家机构的认可,但投资风格完全和2017年不同,不少券商看好业绩增长的中小创,而不再是大盘蓝筹股了,其投资思路值得投资者重视。

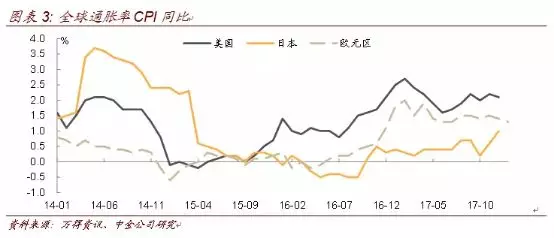

去年新财富固收第一名中金固收团队指出,用蝴蝶效应形容近日的资本市场最为恰当不过,美国非农就业数据据说就是那只扇动翅膀的“蝴蝶”。美国非农就业数据“微小变化”引发了轩然大波和连锁反应:非农就业数据超预期——>通胀预期和美联储加息速度预期提升——>助推美债突破重要关口——>各类资产波动率大幅上升,美股估值压力显现——>基于风险平价模型的投资者等降低股票仓位——>全球风险资产risk-off——>美元企稳反弹——>H股和A股调整加剧——>中国债市迎来喘息之机……

中国债市算是本次蝴蝶效应中的少数受益者。

国内监管政策落地和共振风险,金融杠杆还在去化和出清的过程中,控增量已经有收效,解存量杠杆还任重道远。

债市无疑具有配置价值和票息机会,年度策略中关注融资需求放缓、标志性事件冲击、货币政策软化带来的转机。短期仍处于喘息之机,趋势性机会还需要观察。中短端相对性价比高,居安待机。

海通宏观债券团队则指出,中国国债具有巨大的价值。因为中国的国债利率太高了。现在中国10年期国债利率接近4%,由于机构买国债可以免所得税,相当于5%的税前无风险利率,再考虑信用风险,企业的融资成本就在6-7%,而现在中国的货币增速只有8%,融资增速也在向10%以内接轨,这就意味着中国新增的货币融资仅够企业还利息,这也反过来说明中国的利率太高了,企业肯定承受不了。

国债的另外一个价值与去杠杆有关。按照央行的说法,货币低增成为新常态,货币不再超发,就可以理解人民币从去年以来的升值,而这也就给买中国国债提供了充分的理由,因为你得到的不仅是4%的利息,而且还有不再贬值的货币。

2月初,高盛发布研报,大宗商品将迎来十年一遇投资机会,理由是3个R——reflation(再通胀)、releveraging(再杠杆化)和reconvergence(再收敛)。

在2017年下半年,大宗商品是表现最佳的资产类别,回报率高达18%。分析师表示:“基于这种日益乐观的市场情绪,我们已上调了对石油、铜、铁矿石和煤炭的大宗商品预测。”

2018年可能不会重演(repeat)2008年的繁荣期,但它的发展轨迹将与那一时期较为相似,实物资产价值可能“最终”超过金融资产。由于环保限产继续和供给侧改革,2018年上半年强烈看多中国钢价,下半年保持谨慎乐观。

花旗集团分析师则在最新报告中也指出,由于政府政策支持经济稳定增长,今年中国的大宗商品需求将继续扩增。“中国收紧货币政策的空间其实相当有限,2018年房地产业需求放缓的风险似乎有限,由于租赁/社会住房的增长,以及一些城市的房地产限制,市场料稳定。冬季供应限制可以扩大到铜、锌、镍、小型炼油厂,特别是如果华北的空气质量令人失望。”

去年的新财富房地产行业第一名广发证券乐加栋团队指出,2018年房地产行业的主题将是“低库存下的新常态”。

核心一二线城市虽然通过多限政策控制了价格的稳定,但一二手房价差导致购房套利成为流行;而三四城市线则在棚改政策催化下,消费升级带动了蓬勃的购买热情,行业高位繁荣,库存持续下降。

展望2018年,成交规模在2017年整体高基数的压力下,将有所回落,预计其中一二线城市同比基本持平,而三四线城市同比下降7%,整体回落4%左右。在低库存的背景下,成交金额将会呈现较强的刚性,与2017年规模基本相当。

土地投资依旧是拉动投资最重要的因素,上半年开发商依旧存在补库存需求。预计全年新开工增速在7%左右,拉动施工投资增长4.8%,整体地产投资规模将会达到11.6万亿元,增长5%左右。

目前行业背景有利于龙头公司维持资产周转率与净利润率的稳定,关注PE估值较低成长性较好的龙头企业;行业低库存下背景下NAV折价有望修复,关注高周转NAV折价高的公司;未来存量运营方面的政策将会陆续出台,地产金融业务具备广阔前景,重点关注房地产基金领域。

海通宏观债券团队指出,小心房地产泡沫!决定房地产市场走势的因素不是供给,而是需求!纵观国内所有资产价格的变化,加杠杆带来的最后都是一地鸡毛,比如说14/15年的股市加杠杆,15/16年的债市加杠杆,没有一个能够全身而退。而现在股市、债市的杠杆全都去掉了,只剩下房地产还在加杠杆,凭什么它就能安然无恙呢?如果房地产有问题,那么商品价格也会受牵连,毕竟中国工业消费了全球一半的商品,而工业的源头在于房地产需求。

海通宏观债券团队指出,在不确定性增加时刻,黄金具有巨大的价值。过去十年,经过全球央行长期放水,各种风险资产价格大幅上涨。而随着全球央行货币政策逐渐收紧,风险资产价格也高处不胜寒,大家突然发现有时候资产价格不跌也是一种幸福,全球迫切需要避险资产,但是真正的避险资产又是极度缺乏。海外欧洲、日本的国债还依旧是零利率,美国国债利率也在往上走,看上去也不太安全。

过去大家讲了许多数字货币的逻辑,也有各种稀缺的故事,但是数字货币最大的缺陷就是可以无限复制,你发明比特币,我发明莱特币,本质上供给是无限的,其实跟历史上最大的郁金香泡沫没有差别,所以今年也开始被打回原形。而从人类历史发展来看,真正长期稀缺的是黄金,因为储量有限,开采成本持续上升,所以在今年全球风险上升的环境下,黄金的价值值得重视。

2018年年初人民币大幅升值,可以持续多久,有哪些好的投资机会?

华泰证券宏观研究李超团队在年度策略报告中预测,2018年人民币兑美元汇率全年看升值,中枢水平为6.30元,截至1月25日这一预期水平已经基本兑现。

本轮美元周期已经进入后半场,美元指数突破前期新高的概率已经很小,人民币贬值压力已经基本缓解。预计人民币汇率未来走势会更加依赖美元指数走势。央行暂停了人民币汇率中间价报价逆周期因子,是当局对于人民币汇率走势信心增强的标志,未来人民币汇率走势将会更加依赖美元指数的走势。

2018年美元全年中枢在88左右。当前人民币汇率依然处在升值通道之中,中美国债利差也处在历史区间的上限,资金回流境内在2018-2019年有望成为长期趋势。资金回流境内,最为看好的大类资产是境内A股。

来源:Wind资讯

(每经App登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。)