历劫半生,兄弟俩还是双双堕入无间轮回。十多年前,他们也曾盛极一时,但很快走向衰落,先后委身于不同新主,满以为将重获新生,却上演了另一幕盛极而衰的悲剧。这对兄弟便是*ST海润与ST保千里。

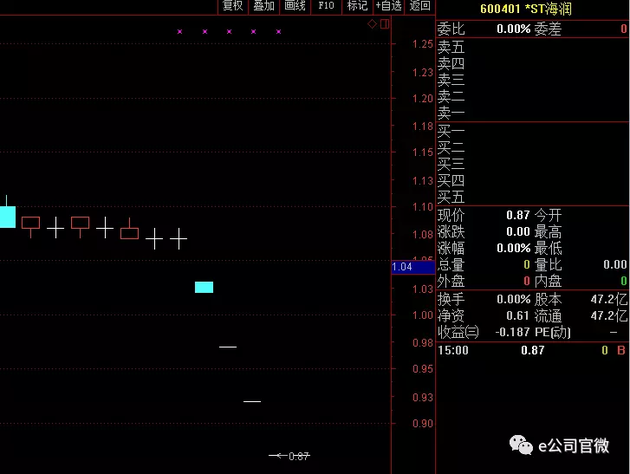

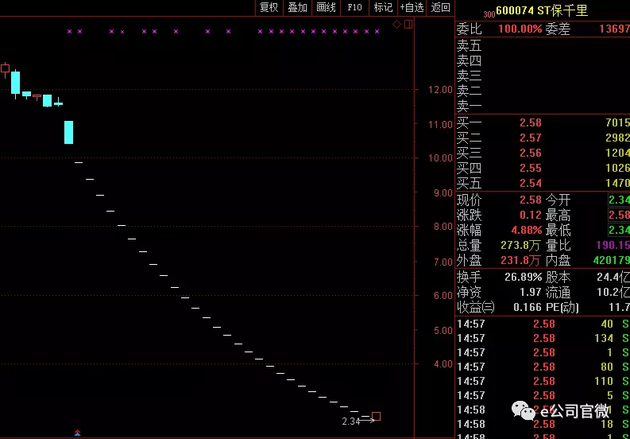

*ST海润与ST保千里这对难兄难弟,前者深陷巨亏牢笼且股价已跌破1元红线,后者则被前实控人掏空并连收28个一字跌停(从2017年12月29日复牌开始计算),至今日才被撬开。

A股从来不乏奇闻轶事,但类似于*ST海润与ST保千里的故事却不多见,有些时候,不得不相信轮回。

六度分隔理论认为,世界上任意两个人之间建立联系,最多只需要6个人,*ST海润与ST保千里的联系便是曾经的“申达系”。

申达系是以江苏江阴市申达集团有限公司为主体的资本派系,2005年时达到鼎盛,掌门人张国平年富力强,一度登上福布斯富豪榜,是全国优秀包装企业家,无锡市明星厂长、劳动模范。当时申达集团实际控制了中达股份、江苏申龙两家A股公司,即现在ST保千里、*ST海润的前身。

1997年,南京塑料包装材料总厂、内江包装材料总厂、申达集团3家公司主导发起成立中达股份,该公司是我国制膜行业第一家上市公司。

2000年是一个转折年。中达股份另两家发起人双双遭遇债务危机,一家因债务纠纷股份被冻结,另一家因欠款股份被拍卖,其中1156.8万股变卖给申达集团,所得款项用于清偿银行借款。申达集团也由此晋升为中达股份第一大股东,且此后数年一直实际控制公司。

同年,为明晰产权,申达集团进行改制,并设立了江苏申龙创业集团有限公司。2003年,江苏申龙上市,主营软塑彩印、复合包装材料的生产及销售。

然而,申达集团并没有汲取前述中达股份两位股东的教训。申达集团时代的中达股份与江苏申龙,不仅在关联公司内存在大量的体系内担保,还有为数不少的对外担保。笔者注意到,2005年末,中达股份担保总额占净资产的近七成。2007年末这一比例更达到173.84%。

2006年,债务危机突如其来。一年前与申达集团建立互保关系的江苏太平洋建设集团,于2006年9月资金链断裂,相关债权银行追究申达集团的连带担保责任,并很快抽走了申达集团数亿元流动资金,引爆了申达集团债务危机。

上市公司层面的中达股份与江苏申龙未能幸免,且随后通过多起关联交易为申达集团“输血”,两家实业公司不断被大股东掏空。2007年9月11日,中达股份与江苏申龙双双紧急停牌,宣布等待控股股东讨论相关债务重组及资产重组问题。

在债务危机爆发后,江苏省金融办出面紧急协调,牵头成立债务重组银团。此后申达集团做出了如出让上市公司、子公司控股权、出售房产项目等系列努力。

正是在这期间,江苏申龙被率先卖壳。因2006年至2008年连续亏损,上交所自 2009 年 4 月 2 日起对江苏申龙(彼时为*ST 申龙)实施暂停上市。为恢复上市,在几度引进投资者失败后,江苏申龙最终锁定了海润光伏。2011年8月,江苏申龙重大资产出售及吸收合并海润光伏事项获通过,公司2012年2月17日复牌后,申达系成员申龙创业迅速大手笔减持套现。

但截至2013年4月,申达集团合计归还银团贷款本息、上缴税收后,仍存有大量欠款。

2013年,申达系旗下几家重点企业进入破产重整,其中,中达股份破产的重组成为江苏省首例上市公司破产重组案。

2014年5月27日,中达股份宣布牵手保千里,后者作价30亿元借壳,评估增值率超过10倍。2015年重组完成后,上市公司股价一路攀升,申达系则通过部分减持回收资金,全部还清过桥贷款。

图片来源:摄图网

图片来源:摄图网

申达系几经努力,算是还清了历史债务并退出A股舞台,但是此时已为*ST海润、ST保千里的两个申达系弃子却未能走向康庄大道。

现在回过头来看,申达系崩盘的原因很多。

一方面,低毛利的传统包装行业不太景气,且申达集团盲目扩张产能。

另一方面,集团盲目涉足房地产和类金融行业,流动性风险高企。这些几乎是当时凡可称为某某系的资本集团的通病。

不过,上面这些系统性原因并不能完全解释申达系的崩盘,这可能只是显露于冰山上的部分,冰山下是申达系积重已久的内部控制缺陷。

申达集团原由张氏三兄弟创立,张国平为核心,其弟张国伟曾任中达股份董事长,其兄张国兴曾是中达股份董事,其侄张健曾任江苏申龙董事长。上市公司董事会成员则大多为申达系背景。

民营企业家族式的管理模式协调成本较低,但同时监督成本也较低,加上申达系持股比例较高且牢牢控制董事会,中小股东发言权缺失,这也是申达系上市公司能实现通过关联交易、受让专利等各种方式为集团“输血”的重要原因。

内部控制混乱的缺陷在接手的*ST海润、ST保千里身上表现更甚。

例如,早在完成借壳上市后,保千里便对公司章程作出密集修改,修改核心在于扩大总裁的权力、缩小董事会权限。直至2017年底,保千里才正式披露,前实控人庄敏涉嫌以多种手段侵占公司利益,将对公司造成重大损失。

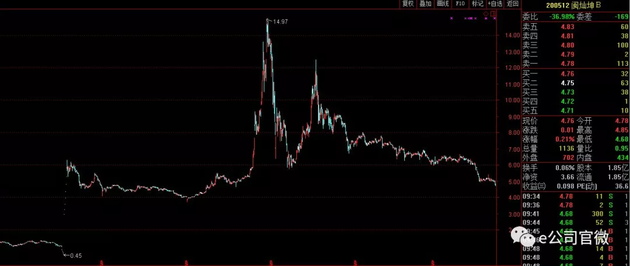

这家公司在2015年年报里,描绘了诸多当时最火的概念:智能硬件、无人驾驶、无人机、VR、AR等。公司市值高点时一度超过700亿元,目前仅逾60亿元。

2017年7月,证监会发布对ST保千里借壳上市构成造假上市的处罚,此后公司负面缠身,部分资产遭银行冻结,庄敏股份遭冻结、重组终止、被证监会立案调查、复牌股价持续暴跌、业绩预亏数额无法确定等等。

再看*ST海润,借壳江苏申龙当年,业绩就不达标,2012年距离承诺业绩还差5亿元,2013年更亏损2亿元。虽然2012年光伏行业遭遇寒冬,但此后公司并未因为光伏行业回暖而止跌回升。公司2017年预计亏损23.7亿元至28.4亿元,*ST海润现价仅为0.87元/股,目前已紧急停牌应对。

对于*ST海润、ST保千里,当务之急是保住壳资源。

*ST海润已采取行动,公司2月5晚间宣布停牌筹划重组,方式是引入战略投资者。不过,正在筹划的可能构成重大资产重组的重大事项依旧“存在重大不确定性”。由于短时间筹划重大事项难度较大,不排除公司此举系以时间换空间。

不妨猜想其他可能。根据相关退市规则,若*ST海润连续20个交易日的每日股票收盘价均低于股票面值,应终止上市。此前深市的闽灿坤B曾采取缩股的方式化解退市危机。按照6:1比例缩股后,闽灿坤B11亿股的总股本即缩减至1.8亿股。

闽灿坤B

闽灿坤B

不过,*ST海润要效仿闽灿坤B的缩股方式,也有较大难度。

闽灿坤B股价低迷很大程度上受B股市场长期不活跃影响,此前有报道称,深交所有关负责人表示,因纯B股公司的特殊性,通过缩股方式保留上市地位的做法局限于纯B股公司。

ST保千里处境也比较复杂,公司目前实控人已经变更。从进展上来看,公司此前称正积极协调各债务人的关系,寻找债务重组的机会。另外,原实控人庄敏仍在“失联”状态,公司将敦促庄敏尽快回到公司,配合公司核查。

截至目前,*ST海润、ST保千里均无实质性的纾困方案,两公司已成为烫手山芋,在资本逐利的时代,他们收获的不是同情,而是无尽的揶揄和嘲弄。不少人将ST保千里与乐视网连续跌停编成段子,在坊间肆意流传,俨然申达系崩盘旧事再现。

不得不说,这是一个悲伤的故事,更悲剧的是,这样的故事往往在A股不停的上演。

来源:e公司官微(ID:lianhuacaijing) 记者:李曼宁

以上内容为每经App出于传递信息的目的进行转载,不构成投资建议。据此入市,风险自担。投资有风险,入市需谨慎。