今日上会的7家首发企业均吃“零蛋”?此前还无法确定这一消息,如果是7否6的结果,也足以让本已习惯低通过率的各类市场主体再次惊掉了下巴。据券商中国最新消息,今天第七家上会项目,锋龙股份通过发审会审核,成功过会!

再现IPO零通过率?7否7真的出现?

3否3!4否4!5否5!6否6……一直刷到22:50分,整个投行圈还在等待第七家上会企业的消息,有投行人士调侃,“各投行圈在等待7否7结果的到来”。

今日上会的7家首发企业均吃“零蛋”?如果是7否6的结果,也足以让本已习惯低通过率的各类市场主体再次惊掉了下巴,也让还在排队序列的480家拟IPO的发行人和中介机构战战兢兢如履薄冰,谁也不希望自家企业IPO被打上“否决”的标签。

券商中国记者获悉,今日登陆发审会的腾远钴业、冠东模塑、挖金客、申联生物医药、康宁医院、安佑生物和锋龙电气等7家首发公司,也许7否7,也许7否6。如果是7否6,也将是继2017年11月29日以来的超低过会率。55天前,IPO呈出现零过会率。相比上次3家创业板企业被否,本次被否企业家数更多、拟上市的平台更加多样。

IPO从未如此严格!被否企业谁也没料到,会在最后的冲刺阶段被“罚下场”。从发审委针对每一家过会企业的问询信息里我们可以看到,几乎所有的问题点都涉及到财务,包含数据的真实性、关联企业交易、应收账款、结算方式、业绩波动等,同时,合规经营、组织架构、技术力量、内部控制、董监高信息、事故、处罚等若突出也会被重点关注。

今天下午6点多一个发审7否7的表格在朋友圈热传,一时间引来轩然大波,真的是7否7?投行圈一身冷汗后,却发现这是个乌龙。事实上,那时的发审会还在进行中,仅三四家企业上会结束。

业内人士透露,IPO审核的各环节中,最为重要的是预审环节、初审会、发审会。其中发审会环节,由7名发审委员参加会议,发行人代表和保荐代表人各2名到会陈述和接受询问,时间不超过45分钟,聆询结束后由委员投票,获得5名以上赞成票则发行申请通过。

据券商中国最新消息,最接近消息人士透露,今天第七家上会项目,锋龙股份(浙江锋龙电气股份有限公司)通过发审会审核,成功过会!保荐机构为九州证券。7否6,为最新结果。今日登陆发审会的有腾远钴业、冠东模塑、挖金客、申联生物医药、康宁医院、安佑生物和锋龙电气等7家首发公司。

根据安排,今天有7家企业上会,分别为赣州腾远钴业新材料股份有限公司、南通冠东模塑股份有限公司、北京挖金客信息科技股份有限公司、申联生物医药(上海)股份有限公司、温州康宁医院股份有限公司、安佑生物科技集团股份有限公司和浙江锋龙电气股份有限公司。

当市场已习惯了五成过会率,猜测哪几家企业会被否的时候,此前“零通过率”的消息让更多的中介机构心生忌惮,感慨“史上最严”。

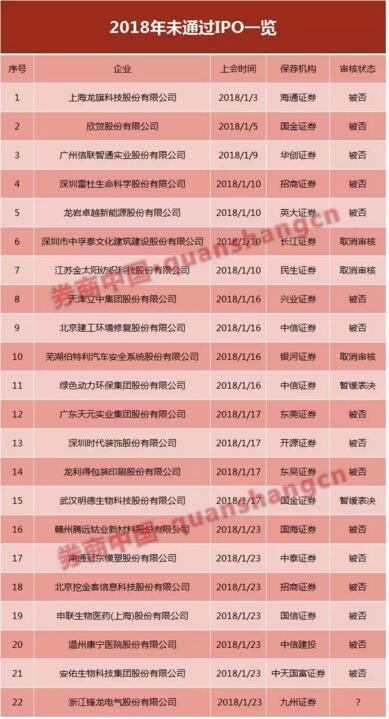

从未顺利通过的22家企业的保荐方来看,招商证券有2个项目不幸被否,中信证券、国金证券均为1个项目被否,1个项目暂缓表决

这已经是这一届发审委上台以来IPO企业通过率的最低值,自去年10月17日新一届发审委开工至今,已经审核了123家(包括二次上会)公司的IPO申请,其中,64家获得通过,50家被否,9家被暂缓表决或取消审核,通过率仅为52.03%。

若把时间拉长看,2017年全年,发审委共审核498家公司的IPO申请,其中有380家通过审核,全年IPO审核通过率为79.33%,这相比于此前年均九成的过会率有所下滑。

南开大学金融发展研究院负责人田利辉认为,今年新股发审态势是多而不乱、严而有序、实力为准,较之往年,发审委的工作会加快节奏,但是态度是从严从细和务求真实准确,从而切实保护投资利益,保障资本市场健康发展和茁壮成长。今年作为防风险攻坚战关键时期,新股发审态势只会更紧。

根据安排,24日还将有5家企业上会,分别为北京宇信科技集团股份有限公司、深圳华智融科技股份有限公司、彩讯科技股份有限公司、广东格林精密部件股份有限公司和河南蓝信科技股份有限公司,单日过会率多少市场拭目以待。

进入2018年1月份,IPO新申报企业数大幅减少,截至1月23日,新进入IPO队列的首发企业仅为2家,较2017年12月份的91家大幅减少。

这一现象值得关注。一方面,是由于时间关系,在2018年之前申报的企业,财务数据多更新至2017年6月,即去年的半年报数据,2018年之后新申报企业财务数据多更新至2017年9月份,即去年三季报数据,因不少企业财务数据尚未准备就绪,出现了新申报企业的断层。另一方面,断层的出现与发审委从严审核的低通过率有关,相较去年四季度的否决率,2018年的发审通过率一降再降,让不少还没做好准备的企业萌生退意。

毕竟,IPO企业要关注上市成本和上市时间表。上市成本包括筹备成本、人员成本、税收成本、社保成本、激励成本、时间成本等方面,大部分费用都是企业上市后支付的。不管是主板还是创业板,申报期都是三年,三年都要规范运营、规范纳税,保持稳定性,所以企业需要根据目前发审委的审核松紧度,审核速度和效率合理安排时间,在提高上会速度的同时,尽可能的提高过会率。

今年新申报的两家企业分别为重庆农村商业银行股份有限公司和协鑫智慧能源股份有限公司。

值得注意的是,本周共有18家企业上会,若按照当前的审核效率和审核速度,IPO即将迎来“即报即审”,备受各方关注的“IPO堰塞湖”现象将得到缓解。根据证监会最新披露,截至2018年1月18日,中国证监会受理首发企业480家,其中,已过会29家,未过会451家。未过会企业中正常待审企业445家,中止审查企业6家。

这已就IPO高峰期时的900家在审企业项目数大幅减少。对此,市场人士表示,2017年A股IPO发行速度趋向稳定,平均在每月30~40宗左右,这大大提高了新股发行的效率,随着排队企业数量的下降,此前备受诟病的“堰塞湖”现象得到有效治理。

新一届发审委履职以来,审核从严,发审更侧重询问细节,每一家上会企业的问询问题都在4个至5个大类,大部分问题还需保荐机构发表核查意见。

发审委审核内容从注重IPO财务指标到重点关注IPO材料的真实性和合规性。去年12月,证监会发行部组织在会审核企业的部分证券公司开会,就保荐机构责任意识,持续中上审查企业等问题进行了明确;证监会的处罚力度加大,券商宁愿放弃也不冒风险,2018年才开启,就出现了发审会之前IPO企业撤回申请的现象。

从近期发审委询问的问题来看,持续盈利能力、财务规范、合规风险、信息披露等方面的内容,都是审核关注点。其中,持续盈利能力包括产业周期变动、收入、利润、产品、市场、替代性、优惠政策,以及客户或关联方的依赖等方面的内容;

财务规范的关注点主要包括财务基础、税务规范、资金管理、项目预算、票据管理、资产管理、成本费用、制度健全、应收款项、坏账、周转率;

合规风险的关注点,包括企业的历史沿革、股东、实际控制人,股权出资状况,代持、独立性、同业竞争、资金占用、资产权属、经营资质、生产安全等方面的内容;

信息披露的关注点,包括行业分类、产品分类,市场、关联方、重要财务信息、重大差异,组织架构、技术力量、内部控制、董监高信息、事故、处罚等。

有保荐机构人士指出,IPO企业应掌握首次公开发行股票并上市管理办法,首发办法中对主体资格、制度健全并有效执行、财务指标、董监高不得有情形是企业应当重点关注的内容。拟IPO企业三类股东,契约型私募基金、资产管理计划和信托计划,在首发上市的审核中也是被重点关注的内容,监管部门强调发行人股权清晰稳定,严控高杠杆及多层嵌套,执行穿透核查,预防利益输送。“三类股东”不能作为实际控制人与第一大股东,“三类股东”依法设立并规范运作,并纳入金融部门有效监管,从源头防范利益输送,防控潜在风险,并安排好“三类股东”的退出计划。

来源:券商中国 记者:程丹