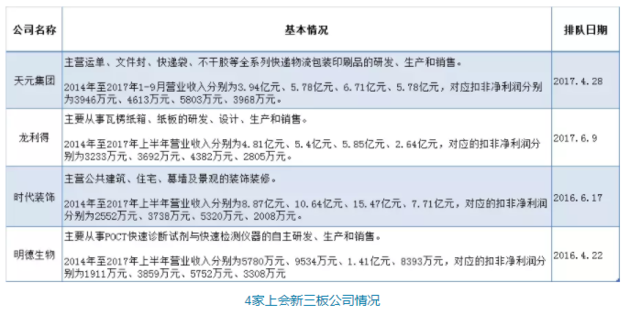

1月17日,7家公司IPO集体上会,结果是审7否3暂缓1。昨日过会率43%。接受审核的4家新三板公司(或曾为新三板公司)无一过会。天元集团、龙利得、时代装饰3家被否。作为曾含"三类股东"的新三板企业,在IPO排队期间,时代装饰和明德生物均先摘牌后进行清理,因此,时代装饰和明德生物的排队时间,比另外两家新三板公司要长。

1月17日,7家公司IPO集体上会,引起众多关注。结果是审7否3暂缓1,昨日过会率43%。

接受审核的4家新三板公司(或曾为新三板公司)无一过会,天元集团(836099)、龙利得、时代装饰3家被否,明德生物暂缓,差点被团灭。

有投行人士称,中小券商的IPO项目频频滑铁卢,今后可能会是一个趋势。

昨天的发审会上,发审委关注了天元集团以下五方面的问题:

1、2014年-2016年发行人综合毛利率总体呈上升趋势,毛利率上升速度明显高于行业平均水平。请发行人代表:(1)说明毛利率上升幅度远高于同行业可比上市公司平均水平的原因及合理性;(2)结合同行业可比上市公司同类产品情况,说明部分产品毛利率大幅上升的原因及合理性;(3)说明线上销售毛利率持续提高的原因,尤其是发行人2017年1-9月综合毛利率大幅下降,而线上销售毛利率仍上涨的原因;(4)说明发行人产品定价政策,对不同客户调整价格差异较大的原因,调价政策是否制定了相关的内控制度,相关内控制度是否有效执行。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

2、2015年至2016年,韵达货运实际控制人的母亲陈美香及德邦投资分别认购发行人增资发行的股份。请发行人代表说明:(1)上述增资入股后向韵达货运及德邦物流销售产品的综合毛利率持续下降,且2017年1-9月显著低于同期向全部客户销售综合毛利率的原因;(2)向韵达货运及德邦物流销售价格的定价政策及其公允性,陈美香及德邦投资增资入股时是否存在与业务合作相关的协议;(3)2016年、2017年1-9月,同一标准的标签产品向韵达货运与百世物流销售单价差异较大的原因及合理性。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

3、发行人系一家主营快递物流包装印刷产品的研发、生产和销售的高新技术企业。请发行人代表结合行业政策、行业发展状况、下游产业发展趋势等因素,说明:(1)发行人定位为高新技术企业的具体核心技术,战略定位和产品结构;(2)核心技术产品收入的含义,计算依据,该定义是否符合企业实际情况;(3)发行人主要业务之一票据系列是否存在被电子化、无纸化发展趋势替代的情形,是否会对发行人的产品结构造成重大影响。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

4、发行人租赁实际控制人转让给王建武位于东莞市清溪镇松岗村委员会的厂房,上述土地至今未取得国有土地使用权证,其地上租赁厂房建筑亦未取得房产证。请发行人代表说明:(1)周孝伟受让并转让给王建武上述土地是否按《广东省集体建设用地使用权流转管理办法》相关规定履行必要的程序;(2)发行人曾向实际控制人租赁的上述房产是否为合法建筑,取得过程是否合法合规,房产涉及的相关土地使用权是否符合《土地管理法》等法律法规的规定,上述房产租赁在报告期内是否办理了房产租赁备案手续;(3)因历史遗留问题未能办理相关产权证的具体原因;(4)王建武是否有足够资金实力以2300万元受让房产;(5)房产转让后,租金价格增长25%的合理性。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

5、发行人报告期内6个系列产品的产能均发生变化,且在2017年产能存在下降的情形。请发行人代表结合固定资产账面价值、生产线改造等情况说明:(1)报告期内产能变化的具体情况和原因;(2)2017年产能下降的具体情形,是否存在生产线停产减值的情形。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

发审委关注了龙利得以下五方面的问题:

1、报告期内,发行人存在向实际控制人及其关联方大额无息拆借资金用作临时周转的情形。请发行人代表说明:(1)拆入资金的用途,短期资金拆借的合理性、必要性;徐龙平向亲友借款再向发行人拆出资金的原因及合理性;(2)是否履行相应关联交易审议程序,利率确定是否公允,是否存在利益输送的情形;(3)是否存在对关联方的资金依赖,是否存在较高的流动性风险,内控制度是否有效执行,是否具备独立经营能力。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

2、报告期内,发行人纸箱收入、毛利占比逐年上升,纸箱销售量与销售收入增速较高,发行人前五大客户集中度较高。请发行人代表:(1)说明向前五大客户销售产品的毛利率差异较大且跨年波动较大的原因,主要客户与发行人及关联方之间是否存在关联关系;(2)说明报告期内收入增长是否与固定资产的增加相匹配;(3)说明报告期内发行人生产人员数量变动的原因及合理性,与经营业绩是否匹配;单位生产人员营业收入高于同行业可比上市公司的原因及合理性;(4)与同行业可比上市公司提价情况比较,说明发行人、实际控制人及其关联方是否与主要客户存在私下协议对提价进行补偿等安排措施;(5)结合产品价格、原材料价格、原材料存货等因素的变动,对比同行业可比上市公司数据,说明2017年上半年营业收入下滑、毛利率上升及净利润增长的原因及合理性;(6)说明发行人存货周转率低、毛利高的合理性。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

3、报告期内,上海昱畅为发行人第一大供应商,采购金额占比30%以上。请发行人代表说明:(1)上海昱畅是否与发行人存在关联关系,是否存在为发行人分摊成本、承担费用或利益输送的情形;(2)发行人向其他供应商采购情况对比、上海昱畅向其他第三方客户供货情况。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

4、2017年2月,无锡浚源将其于2016年下半年认购的140万股按照成本价3.3元/股转让给了吴献忠。请发行人代表说明:(1)无锡浚源向吴献忠转让股份的原因及合理性,无锡浚源的股东或出资人是否与吴献忠存在关联关系;该转让是否损害了无锡浚源股东的利益,是否存在股权纠纷或潜在的纠纷;(2)作为对吴献忠的股权激励,未由发行人、控股股东授予股份是否具有合理性,是否存在发行人及其控股股东与无锡浚源及其关联方的其他利益安排,股份支付公允价值的确定是否合理。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

5、报告期内,发行人瓦楞纸箱产能利用率分别为88.28%、99.81%、100.79%、78.09%,瓦楞纸板产能利用率分别为50.97%、54.40%、64.94%、47.50%。请发行人代表结合纸箱行业整体产能与需求、现有产能、在建产能、拟募投产能等情况,说明新建产能是否能够有效消化。请保荐代表人说明核查的方法、过程,并发表明确核查意见。

发审委关注了时代装饰以下五方面的问题:

1、报告期发行人资产负债率持续较高,应收账款金额较大且持续增长;发行人经营活动产生的现金流量净额报告期内持续为负数。请发行人代表说明发行人资产负债结构是否合理,现金流量是否正常,是否符合《首发办法》相关规定。请保荐代表人发表核查意见。

2、2014-2016年及2017年1-6月发行人与非法人单位交易金额分别为9,554.53万元、10,208.59万元、9,599.86万元和4,475.81万元,交易金额、占比、交易对象家数呈下降趋势。请发行人代表说明:(1)发生上述变化的原因、背景、对发行人的影响;(2)与非法人单位交易的比例及其变动趋势与同行业可比公司是否一致;(3)针对非法人单位采购和现金采购的内部控制措施及其有效性。请保荐代表人发表核查意见。

3、发行人报告期主要客户较为集中,前五名客户销售额总计占营业收入的比例分别为96.92%、85.89%、85.91%和74.06%。请发行人代表说明:(1)报告期内对前五大客户销售的定价依据;(2)前五大客户销售对发行人业绩和现金流量的影响,并结合往年合作情况、订单签署情况分析相关客户流失对持续经营能力的影响;(3)发行人是否存在改善目前客户较为集中的措施和计划,如存在,请详细说明;(4)发行人将分支机构作为销售部门进行核算,分支机构相关费用全部计入销售费用,请进一步说明是否属于会计差错,是否应当追溯调整财务报表,会计基础工作是否规范。请保荐代表人发表核查意见。

4、报告期内发行人应收账款余额较高,各期分别为32,106.34万元、51,675.67万元、67,896.12万元和72,540.07万元。请发行人代表说明:(1)2017年末营业收入与应收账款增长对比情况;(2)报告期发行人应收账款增长较快、应收账款周转率逐年下滑的原因,是否存在放宽信用政策的行为,坏账准备计提是否充分;(3)应收账款保理业务开展情况,保理业务确认时点及其相关会计处理是否符合会计准则规定;(4)报告期内账龄在2年以上的质保金金额增长较快,占同期净利润的比重较高,请说明该等款项的收回是否存在重大风险,对于逾期质保金的准备计提是否充分。请保荐代表人发表核查意见。

5、成都隆泰建筑劳务公司(以下简称隆泰建筑)2014年、2015年为发行人前5大供应商,2016年未进入前5大劳务采购供应商。隆泰建筑于2015年6月成为发行人股东,目前,隆泰建筑持有发行人0.73%股份,隆泰建筑法人代表兼总经理任国平持发行人0.78%股份、持有隆泰建筑35%股份。截至目前,隆泰建筑已经停止原有劳务承包业务,成为单纯持股公司。隆泰建筑总经理任国平转变身份,成为发行人骨干员工并担任湖南分公司经理。请发行人代表说明:(1)隆泰建筑及其总经理任国平入股发行人的原因及其合理性;(2)发行人与隆泰建筑及其总经理任国平是否存在关联关系;(3)与发行人其他劳务采购供应商相比,隆泰建筑为发行人提供劳务供应的价格公允性,是否存在为发行人输送利益情形。请保荐代表人发表核查意见。

昨日,两家新三板包装公司一同上会一同被否,也算是一对难兄难弟了。网友笑称,做包装的需要回去包装一下自己破碎的心情。

从主营产品上看,天元集团生产快递物流包装,胶带、快递单、快递袋等,龙利得生产各类瓦楞纸箱、纸板。

2016年,包括圆通速递,申通快递、韵达股份、顺丰控股和中通快递5家快递公司均成功登陆资本市场,民营快递上市达到高潮。

主营快递物流包装的天元集团乘着这股"东风",于2016年8月接受IPO辅导,经过8个月的辅导期,2017年4月加入IPO排队,比龙利得还要快两个月。

2014年至2017年1-9月,天元集团对前五大客户销售收入占营业收入比重分别为70%、62%、54%、53%,其中,顺丰一直占据公司第一大客户位置,天元集团对其销售收入占比分别为38%、31%、27%、22%。

值得关注的是,天元集团获得的反馈意见中曾被问到,公司是否有代持情况:

发行人2010年1月成立,到2010年8月,三次更换第一大股东。请发行人区分内、外部股东,说明历史沿革中全部自然人股东(包括退出股东)的简历,原大股东目前的任职情况和主要投资情况;历史中曾持股5%以上股东的对外投资情况,是否持股、经营或控制与发行人存在相同相似业务或资金业务往来的公司,是存在与发行人的客户、供应商有资金业务往来的公司;历史中股东之间是否存在关联关系,是否与发行人的主要客户、供应商存在关联关系;说明频繁更换第一大股东的原因,是否存在股份代持或其他形式的利益安排,是否存在纠纷或潜在纠纷。请保荐机构、律师核查并发表意见。

据了解,2010年1月,天元集团成立时,股东为许建文、王津梁、贾强,第一大股东许建文的持股比例为40%。2010年4月,天元集团股东变为罗朝辉、许弟容、贾强、何平、王津梁,第一大股东为罗朝辉,其持股比例为70.5%。2010年8月,周孝伟从罗朝辉名下受让天元集团70.5%的股权。

截至招股书签署之日,周孝伟与罗素玲夫妇直接和间接合计控制公司62.06%的股权,为天元集团实际控制人。

作为曾含"三类股东"的新三板企业,在IPO排队期间,时代装饰和明德生物均先摘牌后进行清理,因此,时代装饰和明德生物的排队时间,比另外两家新三板公司要长。

时代装饰于2017年11月15日起从新三板摘牌,根据更新后的招股书,截至摘牌日期,时代装饰中含有融汇天和1号投资基金等4只契约型基金股东和国保新三板2号、3号2只资产管理计划。

2017年11月,其中两只契约型基金终止运行并清盘,将三类股东的持股转让给原基金份额持有人。

同一时期,时代装饰实控人曲毅、李越受让剩余两只契约型基金共计20.7万股,再受让两只资管计划合计持有的6.5万股,转让价格均为13.2元/股。

更新后招股书显示,曲毅、李越二人此次受让上述4名"三类股东"持股合计27.2万股,共花费359万元。截至招股书披露日,时代装饰的股东数量为125名,非自然人股东8名。

明德生物大概用了3个月时间进行清理。2017年10月至12月,公司实际控制人陈莉莉分别与深圳和君正德资产管理有限公司-和君资本先机一号新三板投资基金等8名资管计划股东签订《股权转让协议》,该8名股东分别将其持有的公司股份转让陈莉莉,合计转让股份共6.4万股。

2017年11月,上海祺嘉股权投资合伙企业分别与两只契约型基金股东签署了《股权转让协议》,该两名股东分别将其持有的公司股份转让上海祺嘉,合计转让股份共22.1万股。

目前,明德生物有165名股东,其中自然人146名。

搞装修的时代装饰有过两次中止IPO审查的情况,分别是在2017年3月和2017年6月,具体原因公司并未说明。

据了解,2014年至2017年上半年,时代装饰的资产负债率均超过80%,明显高于同行业可比公司的平均值63%、61%、63%和63%。同时,报告期内流动比率和速动比率偏低。原因是工程垫资较多,公司偿债压力较大。

另外,前述报告期内,公司经营性现金流量净额为-7436万元、-1.93亿元、-9650万元和-1.44亿元,持续为负。

由于资金需求大,时代装饰本次IPO计划募集资金3.87亿元,其中2亿元用于偿还银行贷款、1.34亿元用于住宅精装修家居配置延伸服务平台项目,其余用于时代装饰企业技术研发中心项目和时代装饰企业信息化建设项目。

明德生物主要从事POCT快速诊断试剂与快速检测仪器的自主研发、生产和销售,覆盖感染性疾病、心脑血管疾病、肾脏疾病、糖尿病、妇产科优生优育、健康体检六大领域20余类疾病检测的产品线。

POCT(Point of Care Testing)即现场即时检测。为满足人们对疾病诊断快速,便捷、持续跟踪的需要、POCT行业以"小型便携、操作简单、使用方便、即时报告"的特点进入人们眼帘。并且随着人均卫生费用支出的增加以及国家政策加强社区医疗体系建设力度加大,POCT行业有望在未来十年实现爆发增长。

2014年至2017年上半年,明德生物业绩增长迅速,特别是2015年扣非净利润增长率超过1倍,2016年也保持了49%的增长率。

明德生物采取经销和直销相结合的销售模式,以经销为主,直销为辅。近几年来,公司加大对直销客户的开发力度,直销模式收入占比由2014年度的1.56%提升至2017年上半年的20.87%。

来源:新三板论坛 记者:许擎天梅