纵观过去15年,以上游周期品为代表一共出现四次“超级行情”。分析这4次超级行情,除了行业本身基本面以外,宏观流动性和市场流动性也扮演着重要作用。而关于今年的行情,天风策略认为,1-2月是周期股交易的黄金窗口,但不宜恋战,快进快出为上策。年初配置策略上依旧坚持以均衡为主,不赌方向。

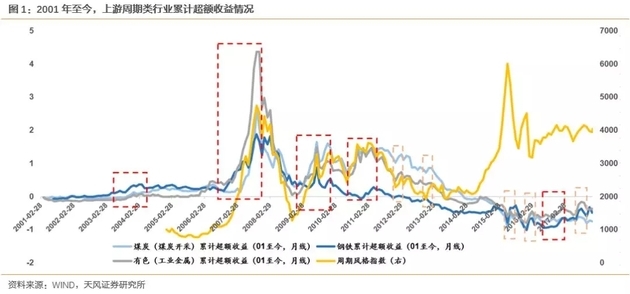

复盘过去十五年,以上游周期品为代表一共出现四次“超级行情”,大致区间分别是03年10月-04年9月、06年10月-07年9月、09年的上半年和年底,以及16年中以来的若干次波段性机会。分析4次超级行情,除了行业本身基本面以外,宏观流动性和市场流动性也扮演着重要作用。

此前三轮超级行情都是需求侧刺激,货币供给指标上往往对应着人民币信贷和外汇占款扩张,大环境表现为经济过热、投资过热,流动性较为泛滥;另外金融市场大多处在监管宽松的阶段,更有07年牛市带来大量新增账户的额外原因。这三次周期行情中,国债利率都在放水的情况下上行,反映融资需求旺盛。

16年中以来开启的周期超级行情逻辑在于供给侧。跟之前三次相比非常不同的是,本轮处于“L”型的经济“新常态”下,且自上而下大力推动转型升级,摆脱以往大水漫灌的增长方式。因此没有货币泛滥、没有投资过热。工业品价格的持续回升主要来自于供给侧收缩。同时监管环境趋严,16年中以来颁布多项影响重大的监管令,金融防风险、去杠杆主线落定。

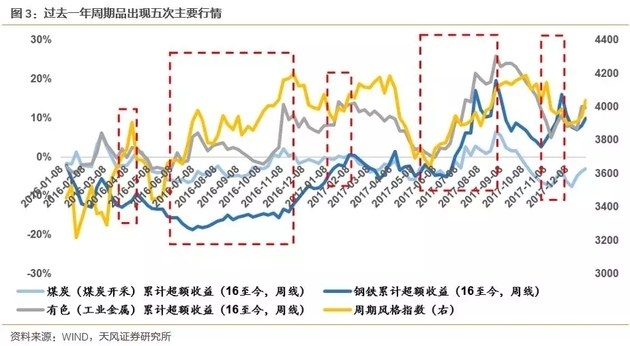

但若单看16-17年市场,我们发现流动性对周期品的影响依然存在,紧中有松带来几次阶段性机会。过去一年半上游周期品有“两大三小”五次主要行情,都对应流动性或监管间接性宽松的区间(略有滞后),而几次较深的调整都对应资金面突然紧张的区间。上游周期品走势与国债利率有较高拟合度,即利率上行时周期股表现不佳,利率下行或者冲高后盘整时,周期股获得交易机会。要特别注意的是,在需求波动不大或缓慢回落情况下,本轮国债利率主要反映货币阀门的松紧,方向上与之前三次相反。

最后看当前流动性环境,随着央行跟随加息5BP之后,短期内基准利率再度上行可能性不大;同时,央行在节前的临时准备金安排和定向降准,表达了明确的呵护流动性的意图。周期基本面上,一方面,开工旺季供需缺口的预期有望提前反映,另一方面12月初受债市和利率干扰,已进行较为充分的调整。因此我们认为,1-2月是周期股交易的黄金窗口,但不宜恋战,快进快出为上策。年初配置策略上依旧坚持以均衡为主,不赌方向。

正文

本文主要以上游周期品为代表,分析流动性对周期股的影响。行业指数上选择3个申万二级行业:煤炭开采、钢铁和工业金属。长时间轴上可以看到,00年以来,上游周期品至少有4次月线级别的超级行情(图中红框),以及若干次小级别行情(图中橙框)。我们定性超级行情,是指周期行业本身取得正收益,且上游周期品明显或持续取得超额收益的阶段。分析4次超级行情会发现,行业本身的基本面自然重要,无论是15年之前的需求侧逻辑还是这之后的供给侧逻辑;但除此之外也少不了过剩流动性的推波助澜。

我们用人民币贷款和外汇占款作为衡量宏观流动性的核心指标,用资金的量和价(比如各种资金利率、央行货币政策、新增账户等指标)来反映股市流动性。可以看到,03-05年是央行外汇占款增速最快的区间,04年下半年之后增速一度超过50%。03年全年的人民币贷款经历了高位回落,稍滞后的固定资产投资指标则在03年下半年开始迅速拉升,04年初的固定资产投资增速连续保持在40%。整个经济环境表现出流动性泛滥,投资大热,带来千年之后第一次大周期行情。资金价格上,这一时期国债利率在见底之后走高;在供给宽裕的情况下,可见这一阶段需求之热。

幅度最大、跨越最长的一次周期行情。这一区间外汇占款规模重新加快扩张,新增人民币贷款在16年初也达到高点(此后开始高位回落)。且当时最显著的是经济表现过热,通货膨胀短时间内迅速上行,由06年3月的低点0.8攀升至07年9月的6.9,在08年初来到最高的8.7。通货膨胀下周期品的涨价逻辑蔓延,助长了周期行情。另外比较特别的是06-07年的大牛市环境,股市相对于其他品种具有吸引力。虽然事实上07年已经处在大牛的后半场,但恰恰是这时,大规模新增账户入场又带来了充足流动性。国债收益率在这一阶段同样表现为上行,反映资金需求旺盛。监管环境上这一阶段比较宽松,股权分置改革之后06年新老划断正式启动,新股涌入但体量可控;07年9月之后股权融资规模进入爆发期,抽血效应下市场开始暴跌。

特殊的国内外环境共振。08年金融危机爆发,当年11月的国常会上推出了进一步扩大内需、促进经济平稳较快增长的十项措施,其中就包括著名的4万亿计划。同时,在08年9月至12月的四个月期间,央行进行了6次降息(其中一次针对房地产)和3次降准,力度之大前所未有。则虽然当时外汇占款增速受到冲击而回落,但人民币贷款几乎呈指数型上升趋势,09年人民币贷款累计增速一度突破200%。在大力的经济刺激之下,固定资产投资加速,从而稳定了经济形势,通胀在09年下半年触底回升。资金价格上,十年期国债利率和金融机构加权平均贷款利率在09年初先后触底反弹,原因同上,利率走高的根本不在于货币收紧,而是资金需求旺盛。监管政策上由于08年大跌后出台了稳定措施,09年也以稳为主,相对比较宽松。

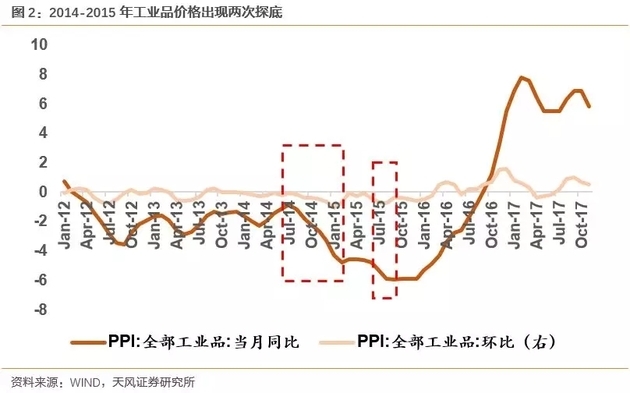

16年之后周期的逻辑从需求侧转向供给侧。事实上我们认为本轮去产能的故事可以从15年开始说,15年民企的一轮自发出清维持了工业品价格的短暂平稳,此后是更深的一次探底。随后15年年底再次强调去产能,16年上半年拉开国有部门去产能序幕,下半年开始加速,周期行业迎来千年以来第四次超级行情。

主战场转移至供给端,流动性是否依然重要?回溯这一年半,上游周期股波动比较剧烈,期间回调幅度也比较大,需要谨慎踩节奏。于是不少人会有种感觉,觉得周期行情挣不到钱或者难以参与。

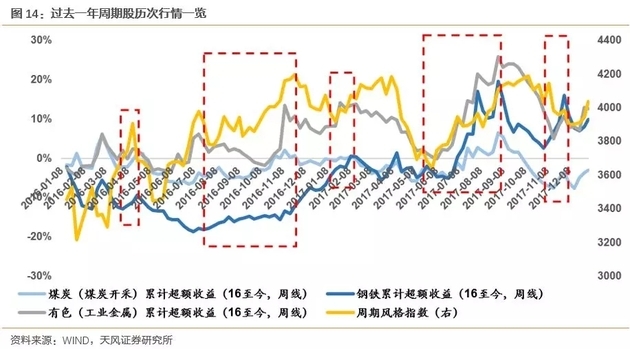

基本面上,经历这一轮供给侧改革,上游周期品行业久旱逢甘霖,主要财务指标都从16年起触底反弹。而从周线来看,过去一年半上游周期品有“两大三小”五次主要行情(取得正收益且跑赢大盘)。两次大行情分别在去年下半年和今年6-9月左右,三次小行情分别出现在去年4月、今年年初的1-2月,以及今年的11月。另外期间出现了几次比较深的回调,分别在去年4月、今年4-5月,以及今年9-11月。

由于本轮行情处在国内经济转型升级和金融监管趋严的大环境之下,我们分别做简单的流动性分析。

这一轮周期崛起与之前三次最大不同在于,货币大环境是收紧的。宏观流动性看,M2自16年1月开始处在持续下行区间,17年3月以来跌破10%;社融规模增速也在16年初放水之后降档。另一方面,外汇占款在14Q1摸高之后开始下行,增速直到16Q4才企稳。同时这一阶段固定资产投资表现为缓慢下行。

最大的支撑在于工业品价格自16年起大幅反弹,目前已经摸到10-11年的高位。但是工业品价格反弹不同于09-10年的需求端刺激,这一次的根本在于供给侧的成功推进。总而言之,没有大水漫灌,没有投资过热,虽然必须考虑基数和新常态等等问题,但是整体来看这一轮的宏观流动性环境不如之前几次。

货币环境的收紧很大一部分原因在于配合严监管、去杠杆工作。从去年年中开始,一行三会密集发布监管令。从下表可以看到,一年半时间里金融体系出台了众多征求意见稿。其中多份文件涉及到结构化产品限制投资杠杆的问题,另外打破刚兑的趋势也限制了资金的运作空间,从而进一步压制风险偏好。因此相比于之前三轮周期超级行情,本轮监管环境以及市场流动性都偏向于压制。

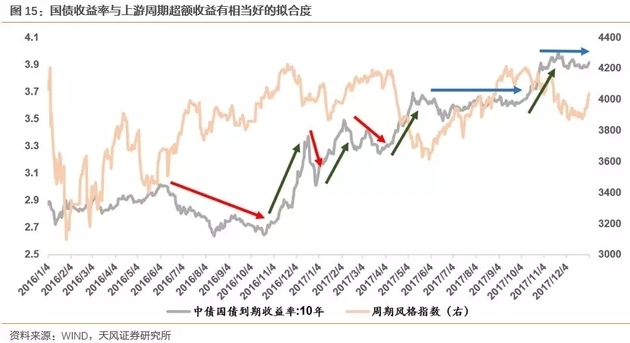

在监管高压之下,国债利率从16年底开始震荡上行,其中至少包括四轮快速上行。回顾之前三次周期大行情,国债利率都在上行阶段,但上行的原因有根本不同。利率作为一种价格,本质上还是反应供需,之前三轮大周期均处在经济过热或者投资过热、央行主动放水的大环境里,因此是下游地产、基建或地方政府的融资需求推涨利率。但这一次处在经济降档区间,并且政策层面自上而下有意推动转型,不复从前的大水漫灌式增长,因此看到投资数据、融资需求是稳步回落的。这一轮国债利率上行根源在于主动收紧货币阀门。这也是为什么我们一直强调,利率变动的结果不是最重要的,变动的原因才是最重要的。

总而言之,在经济转型升级的过程中,货币政策回归稳健中性,无论是宏观指标(投资、债务)等等还是金融市场的流动性(利率等)都是驱紧的,照传统逻辑来讲并不利于周期股。即使故事从需求侧来到供给侧,流动性担忧依然是无法摆脱的风险因素。

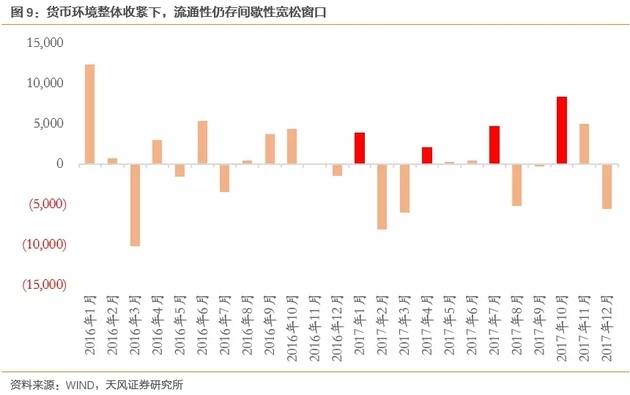

虽然货币环境整体收紧,但仍存在间歇性宽松的窗口。我们选取一些代表性的指标做简单回溯,比如央行的态度,一定程度上可以从其公开市场操作体现。去年11-12月,市场利率快速拉升,但央行并没有着急出手;再看17年,同样是缴税季资金压力比较大的时候,1月、7月和10月当月都做了比较大的投放,而4月力度就比较小(2、3月连续净回笼),于是相较之下,17年4月最紧张,而年初和7-10月相对宽松。

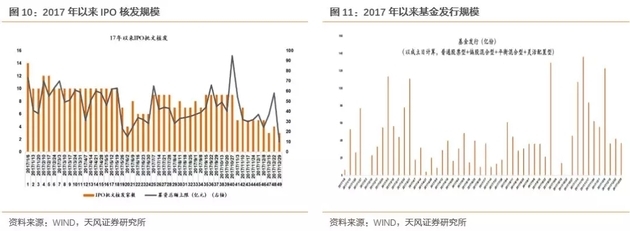

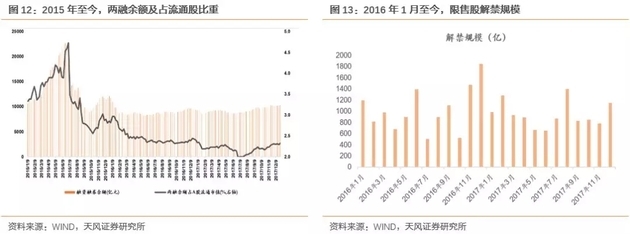

股市直接相关指标里,IPO的核发规模在今年前4个月比较大,5月以来除个别周之外,整体有稍微放缓。基金发行17年两头热,而中间的4-9月比较冷淡。两融余额以及占流通股比重17年也是两头高中间低,6-7月为最低点。解禁压力17年年初较大,年中的8月较大,其他月份压力相对较小。

综合考量,16年年中以来大致有如下几个阶段:

16年5-6月左右供给侧改革加速,供给收缩预期启动周期行情,虽然一行三会从二季度开始发布一些监管令,但自上而下确认去杠杆趋势有一定时滞,6月初至10月底市场利率仍处在下行区间;其间自8月初起有为期一个月左右的上行,时间点上紧挨着重磅的银行理财新规征求意见稿;整体流动性尚可。

16年10月底至12月底,债市去杠杆加速,金融监管预期打满。从那之后到现在将近1年半时间,金融监管和流动性一直作为市场的扰动因素存在。这一阶段流动性和风险偏好都大大收紧。

17年1月至2月初,央行出手呵护流动性,体现为较前后月份更加积极的公开市场操作;同时开年的基金发行不错。但这一时期化解IPO堰塞湖的问题突出,新股发行加快。整体来说流动性不算太好,但明显优于16年底。

年后至4月底、5月初,金融监管预期再度升温,标志性事件是2月底流出的资管新规征求意见稿。同时这一阶段IPO发行依然比较快,并购重组低迷,市场风险偏好较低,股市吸引力下降。这一阶段是17年全年资金面最紧张的区间。

5月之后一直到10月初,为了不导致系统性风险,同时考虑年中金融工作会议和四季度十九大,监管压力出现一定松动。这一时期主要的监管政策减持新规、股票质押新规都以相对温和的方式呈现。央行公开市场操作上明显积极,同样是缴税季,7月和10月的逆回购投放量明显优于4月。同时这一阶段IPO放缓,并购重组提速,股市成交持续回暖。这一阶段是17年全年流动性最佳的区间。

10月底至11月底,金融监管和利率担忧卷土而来。资管新规征求意见稿、同业存单等相关政策的发布,金融体系人员的任命等等重新干扰市场,国债利率出现年内第三次快速上行。但这一阶段维稳意图明确,公开市场操作相对积极。同时基金发行开始回暖。这一阶段流动性下降。

而流动性阶段性宽松的这几个区间,恰恰紧挨着上游周期股表现较好,且明显取得超额收益的阶段。不过16年下半年以来的监管政策更多的直接影响在债市,因此股市反映往往有一些滞后。更惊喜的是,如果把国债利率作为资金博弈结果的指标,可以看到其走势和上游周期超额收益有相当好的拟合度。即:

国债利率快速上行的时候,往往能在不久后看到上游周期跳水;

国债利率下行的时候往往能在不久后看到周期股反弹;

特别的是,17年以来,十年期国债利率经过1-2月、4-5月、10-11月三轮快速上行,几乎没有回调,而是窄区间盘整。而17年上游周期股表现比较好的区间大致是16年底-1月、6-9月,也基本吻合国债利率冲高回落或盘整的区间。

需要再次重申的是,之前三轮超级行情都是需求侧刺激,因此周期股表现好的时候往往是国债利率上升的时候,这反映融资需求旺盛;本轮逻辑在供给侧,并叠加金融监管环境,因此周期股表现好的时候往往是国债利率下行的时候,这反映监管和流动性的间歇性放松。

来到当前情况如何呢?我们认为,18年初可能是周期股交易性机会的最好窗口。第一,此前央行跟随“加息”5BP,已经达到3.9%的国债利率所受实质性影响不大,信号意义大于实际意义,同时也意味着短期内很难再看到基准利率上调。第二,近期央行呵护年前流动性的意图明确,具体方案包括0成本的临时准备金安排,以及处在冲刺阶段的定向降准。第三,从国债利率走势来看,目前又处在冲高回落盘整的阶段。综合以上,市场对流动性的担忧大大缓解。叠加上游周期股本身,一方面,开工旺季供需缺口的预期有望提前反映,另一方面12月初受债市和利率干扰,已进行较为充分的调整。因此我们认为,1-2月是周期股交易的黄金窗口,但不宜恋战,快进快出为上策。年初配置策略上依旧坚持以均衡为主,不赌方向。具体可见我们12月下旬的报告《18Q1可以更乐观一些!均衡配置+跨年大主题》。

风险提示

金融监管加快,流动性超预期收紧。

(来源:天风策略分析师徐彪微信公众号ID:fenxishixubiao 作者:刘晨明/徐彪)

以上内容为每经APP出于传递信息的目的进行转载,不构成任何投资建议。投资者据此操作,风险自担。