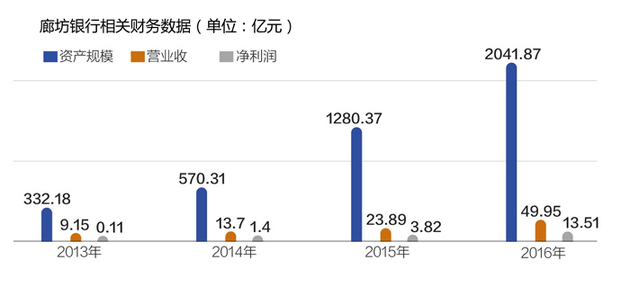

2013~2016年,廊坊银行资产规模高歌猛进,扩张逾六倍。伴随增长的还有其同业业务,截至2016年末,廊坊银行同业资产余额达469.80亿元,较2015年末增长22.37%,占资产总额的22.79%。不过,近日,廊坊银行却因掩盖同业投资业务实质,接连“吃”下4张罚单,“吐”出60万元罚款。

每经编辑|张祎

每经记者 张祎 每经编辑 姚祥云

去年底,廊坊银行同业资产余额达469.80亿元,大幅增长22.37%。今年底,却因掩盖同业投资业务实质,接连“吃”下4张罚单,“吐”出60万元罚款。

今年以来,在银行业同业资产和负债呈收缩之态下,监管部门对同业业务的监管仍未松懈。

《每日经济新闻》记者注意到,2013~2016年,廊坊银行资产规模高歌猛进,扩张逾六倍。与此同时,其同业业务也明显增长。联合资信报告显示,截至2016年末,廊坊银行同业资产余额达469.80亿元,较2015年末增长22.37%,占资产总额的22.79%。

业内人士指出,同业业务是当前银监会检查的重点,特别是在金融去杠杆的大背景下,防控金融风险、收缩同业业务成为当前银行去杠杆、防风险的重要内容。在金融强监管格局下,同业投资业务难超以往的增速,同业收缩走势仍将持续。

12月22日,中国银监会网站显示,廊坊银行存在违反会计处理相关规定,掩盖同业投资业务实质;同业投资业务未对交易对手进行同业授信;严重违反审慎经营规则等违法违规事实,根据《银行业监督管理法》第四十六条规定,河北银监局对廊坊银行开出罚单,对其罚款合计60万元。

另外还有三张罚单则指向了相关责任人。河北银监局认定陈宇涛、陈峰、刘学光对廊坊银行违规同业投资行为承担直接责任,依据《银行业监督管理法》第四十八条规定,对三人给予警告并分别处以8万元、8万元、5万元罚款的行政处罚。

实际上,此前监管部门已对银行同业业务违规现象开出多份罚单。就在上月,因同业业务交易未实施授信、同业业务专营部门实施了转授权,浙江稠州商业银行被银监会金华监管分局罚款105万元,该行负有直接责任的三位相关人员则被给予了警告及罚款;湖北银行股份有限公司襄阳分行因违规办理同业业务,也被银监会襄阳监管分局罚款25万元。

金融监管风暴下,银行同业业务首当其冲。今年以来,银监会接连下发监管文件,其中均有对同业业务进行相应约束。今年4月,银监会发布的《关于银行业风险防控工作的指导意见》就提到,整治同业业务,加强交叉金融业务管控,且严查违规行为。新开展的同业投资业务不得进行多层嵌套。要根据基础资产性质,准确计量风险,足额计提资本和拨备。12月6日发布的《商业银行流动性风险管理办法(修订征求意见稿)》中,对同业批发融资不同期限也分别设定了限额。

产业升级与区域金融湖北省协同创新中心研究员李虹含介绍称,同业投资业务是指以金融同业客户为服务与合作对象,以同业资金融通为核心的各项业务,是商业银行近年来兴起并蓬勃发展的一项新业务。具体包括:代理同业资金清算、同业存放、债券投资、同业拆借、外汇买卖、衍生产品交易、代客资金交易和同业资产买卖回购、票据转贴现和再贴现等业务。

”同业业务是当前银监会检查的重点,特别是在金融去杠杆大背景下,防控金融风险、收缩同业业务成为当前银行去杠杆、防风险的重要内容。“李虹含表示,由于银行的资产端主要是信贷、同业资产和债券资产,其中同业资产灵活度最高,收益率又最低,因此在同业规模收缩及MPA考核背景下,同业资产是优先被抛售的资产。从传导链条上看,商业银行压缩同业资产,会降低融出意愿。李虹含预计,未来在央行、银监会、资管新规等严监管形势下,同业投资业务难超以往的增速,同业收缩走势仍将继续。

近年来,多数城商行都在快速扩张资产规模,廊坊银行的扩张速度更是惊人,2014年、2015年的资产增速均位居全国商业银行第一位,分别达到了72%、125%。2016年末,廊坊银行资产总额较年初增长59.47%,创下2041.87亿元新高,为2013年的6倍。

值得一提的是,廊坊银行资产规模狂飙突进背后,其同业业务也在增长。今年5月,联合资信发布廊坊银行2017年跟踪信用评级报告指出,2016年以来廊坊银行同业业务规模显著扩大。

该报告显示,截至2016年末,廊坊银行同业资产余额469.80亿元,较2015年末增长22.37%,占到了资产总额的22.79%。从同业负债来看,2016年末,廊坊银行同业负债余额为606.75亿元,较2015年末增长57.35%,占负债总额的31.10%。

报告还显示,廊坊银行的投资业务品种主要包括债券、信托受益权、资产管理计划和理财产品等。2016年以来,廊坊银行投资资产规模快速增长。截至2016年末,投资资产净额987.50亿元,占资产总额的47.91%。投资资产的增加部分主要为应收款项类投资科目下的信托受益权、资产管理计划和理财产品等非标类投资。

”总体看,廊坊银行金融市场业务快速发展,但较快增长的信托受益权及资产管理计划投资规模在增加收益的同时,也将对其风险管理提出更高的要求。“上述报告指出,由于监管加强了同业、理财与投资等业务领域规范及整治力度,该类业务未来发展将受到更加严格的监管。

从实际情况看,在严监管下,今年以来,银行业同业业务确实有明显收紧。银监会网站10月14日发布的消息显示,银监会全面落实全国金融工作会议精神,维护银行业稳健运行,以同业、理财、表外业务为重点推进银行业市场乱象整治专项行动,遏制资金脱实向虚,降低影子银行风险。截至今年三季度末,同业资产和负债双双收缩,比年初分别减少2.6万亿元和2万亿元。理财产品增速连续八个月下降,截至今年9月底已降至4%,比去年同期下降30个百分点,同业理财余额比年初减少2.6万亿元。特定目的载体投资增速比去年同期下降47个百分点。今年委托贷款同比少增8279亿元。

记者注意到,从银行业整体资产规模来看,增长速度也在持续放缓。12月25日,银监会公布了11月银行业金融机构(境内)资产负债情况。截至2017年11月末,银行业金融机构总资产规模为244.44万亿元,同比增长10%;总负债规模为225.37万亿元,同比增长10%。其中,商业银行的总资产和总负债增速连降9个月,11月末同比增长率分别为9.9%、9.8%,较今年2月末增速高位分别减少了5.8和6.1个百分点。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。