今天,央行启动中期借贷便利(MLF),操作1年期2880亿元,中标利率3.25%,较上一次在12月6日的操作涨5个基点。今年春节之前的1月24日,央行对22家金融机构开展MLF操作共2455亿元,其中6个月和1年期的中标利率分别较上期上升10BP。而这一次MLF利率上调则发生在元旦前。这个时间点只是巧合吗?人民银行公开市场业务操作室负责人表示,岁末年初银行体系流动性需求较强,公开市场操作投标倍数较高,利率随行就市上行是反映市场供求的结果。

北京时间12月14日凌晨,美联储宣布加息,这是美联储今年以来第三次加息。

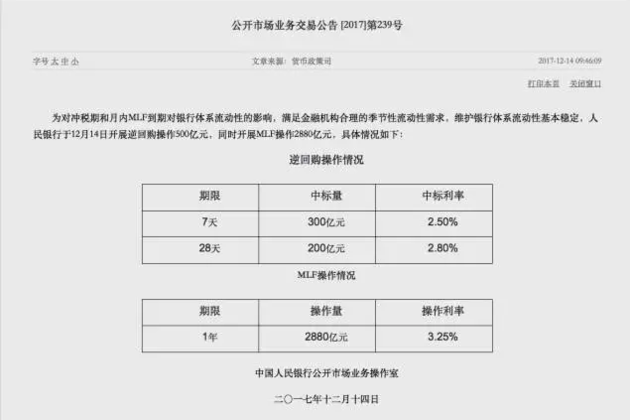

今天早上,央行开展500亿元逆回购操作,因有2400亿元的该操作到期,因此今日逆回购净回笼1900亿元。今日该操作中,7天期300亿元,28天期200亿元,两项中标利率均比前日上浮5个基点(BP),为别至2.50%、2.80%。

除了逆回购利率上升,市场戏称的“麻辣粉”也涨价了。今天,央行启动中期借贷便利(MLF),操作1年期2880亿元,中标利率3.25%,较上一次在12月6日的操作涨5个基点。这是继今年3月16日上调MLF利率10个基点以来的首次。

从2016年底到2017年底,美联储总共加息4次,分别是2016年12月,2017年的3月、6月和12月。相比之下,中国人民银行的“麻辣粉”价格今年上涨了3次,分别在1月、3月和12月。可见,美联储4次加息,中国央行3次上调了操作利率。

那么,这次央行上调逆回购和MLF利率,和美联储加息是否有关联呢?又是否和春节前银行流动性有关呢?

中期借贷便利(Medium-term Lending Facility,简称MLF)因为其首字母缩写,被戏称为“麻辣粉”,这是央行提供中期基础货币的货币政策工具,对象为符合宏观审慎管理要求的商业银行、政策性银行,采取质押方式提供资金,需以国债、央行票据等优质债券作为合格质押品。

MLF和逆回购一样,都是为银行提供流动性的工具。而MLF利率上调,则意味着,在提供流动性的同时,避免金融机构过度加杠杆。

今年春节之前的1月24日,央行对22家金融机构开展MLF操作共2455亿元,其中6个月和1年期的中标利率分别较上期上升10BP。而这一次MLF利率上调则发生在元旦前。这个时间点只是巧合吗?

今天,《金融时报》记者就此采访了人民银行公开市场业务操作室负责人。

该负责人表示,

岁末年初银行体系流动性需求较强,公开市场操作投标倍数较高,利率随行就市上行是反映市场供求的结果。

该负责人还表示,考虑到岁末年初银行体系流动性需求增强,人民银行将灵活开展公开市场操作,保障银行体系合理的季节性流动性需求。10月底以来人民银行已通过28天期、2个月期逆回购提供了8700亿元跨年资金,随着年末临近将合理搭配7天期、14天期逆回购等品种继续提供跨年资金。同时,在12月6日续作1880亿元MLF基础上,12月14日再开展2880亿元1年期MLF操作,对冲月内到期后加量投放1010亿元流动性,显著高于11月份80亿元的增量。此外,预计12月份财政因素将净供给流动性超过1万亿元,明年初普惠金融降准措施落地将释放长期流动性3000亿元左右。对于2018年春节前主要商业银行因现金大量投放而产生的流动性需求,人民银行也已作了安排。总的来看,银行体系跨年、跨春节流动性供应是有保障的。

从2016年底到2017年底,美联储总共加息4次,分别是2016年12月,2017年的3月、6月和12月。相比之下,中国人民银行的“麻辣粉”价格今年上涨了3次,分别在1月、3月和12月。可见,美联储4次加息,中国央行3次上调了操作利率。

人民银行公开市场业务操作室负责人表示,这次利率调整“也是市场对美联储刚刚加息的正常反应。”

央行公开市场业务操作室负责人介绍,

无论是美联储的公开市场操作,还是人民银行过去长达二十年的公开市场操作,大部分时间中标利率都是动态变化的。

若公开市场操作利率不能体现市场供求有上有下,会造成市场套利和定价扭曲。目前货币市场利率显著高于公开市场操作利率,此次公开市场操作利率小幅上行可适度收窄二者之间的利差,有助于修复市场扭曲,理顺货币政策传导机制。

交通银行金融研究中心高级研究员陈冀认为,美国的加息,国内税期和MLF到期,都给央行此次调整营造了一个合适的时间点。既在行动上回应了美国加息,也表明在基准利率调整进退两难时,央行未来随行就市地调整流动性调控工具操作利率就成为重要的市场引导方式。

今年3月16日,也是美联储今年首次加息当日,MLF利率上调10个基点。

当时,央行有关负责人介绍,2016年四季度以来,特别是美联储在去年12月份和3月16日凌晨两次加息,美国国债收益率带动全球收益率曲线上移。这样,国内基本面与海外因素传导效应叠加,市场利率已迅速有了反应。中标利率跟着市场利率走也是正常的。

上述负责人当时称,如果二者利差越来越大,就会出现套利空间和不公平,市场定价也会扭曲。

不过,并非每次美联储加息,国内货币政策就随之调整。今年6月15日美联储加息后,国内公开市场操作调整无动于衷。

本次500亿逆回购和2880亿的MLF的流动性投放,投放量增加,但操作利率小幅上调。陈冀认为,两者政策方向意义形成对冲,符合预期。因此,央行在大方向上仍维持着稳健中性的态度。

陈冀分析,中国央行顺势微幅上调操作利率的信号意义大于实际影响,但其信号意义应予以高度重视,这表明在货币市场利率显著高于公开市场操作利率的情况下,央行未来随行就市地调整操作利率很可能成为重要的市场引导方式,未来操作利率还会上调。

对于今日央行MLF操作利率上调5个基点。中金固收分析称,从市场角度出发,目前货币政策仍是“不松不紧”的基调,在货币市场和债券收益率已经较高的情况下,并不在意于进一步抬高市场利率,但也不会明显转松,因为仍需要保持去杠杆的政策环境。但未来是否会出现一些动态微调,主要是看经济、通胀和金融市场环境,如果融资需求逐步下降,通胀压力不高,而其他金融政策在去杠杆层面维持较大力度,那么货币政策工具可能也会保持适度的灵活性来防止金融风险的发生。

中信证券明明分析称,本次上调5个基点信号意义大于实质意义。央行本次流动性放量与加息仍然属于“量价分离”的操作框架,放量以维持国内资金面稳定,实现稳增长目标;从价上看,加息引导利率水平为去杠杆创造有利条件。今年以来实体经济整体运行平稳,经济韧性不断凸显,央行此次上调公开市场操作利率,有助于进一步去杠杆;同时央行保持基准利率不变,以保证经济平稳增长。

此外,加息以维持中美利差有助于稳定汇率水平。虽然近期人民币汇率较为平稳,但在美联储加息背景下,人民币汇率未来走势仍不确定,央行此次跟随上调政策理论也是向海外投资者传达警示信号,不要恶意做空人民币。

每经记者 张寿林

每经编辑 王嘉琦