无论是产业资本还是公司高管,通常对公司价值更为清楚,因此,倘若公司股价被错杀,便有动机在相对低位主动增持。按照以往规律,由于总体上向市场传递了公司股价被低估的信号,通常会对公司股价形成一定的支撑。然而,增持潮涌的表象总是“乱花渐欲迷人眼”,资金与股份大秀恩爱的背后,“真情流露”与“虚情假意”并存而生。很多增持背后,既有机遇,也有套路。

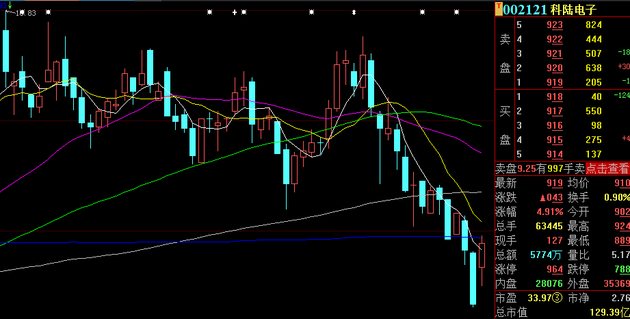

5日晚间,科陆电子公告,公司控股股东、董事长兼总裁饶陆华倡议公司及控股子公司全体员工积极买入公司股票,凡在2017年12月6日至2017年12月12日期间净买入公司股票,连续持有12个月以上,且持有期间连续在职的,若因买入公司股票产生的亏损,由其予以补偿;若产生收益则归员工个人所有。

值得一提的是,公司股价近日出现调整。12月5日,公司股价收于8.76元/股,跌幅为4.16%。自11月17日以来,截至12月5日,公司累计跌幅约为17%。

科陆电子控股股东饶陆华的股权质押情况引起市场关注。据科陆电子披露,截至本公告日,饶陆华持有本公司6.07亿股,占公司股份总数的43.14%。其中,处于质押状态的股份累计数为5.75亿股,占其所持公司股份总数的94.72%,占公司股份总数的40.86%。

不过,科陆电子表示,饶陆华进行了风险排查,其目前自身资信状况良好,具备资金偿还能力,目前暂未发现股份质押到期无法偿还资金的风险,暂未发现可能引发平仓或被强制平仓的风险。

增持联盟壮大

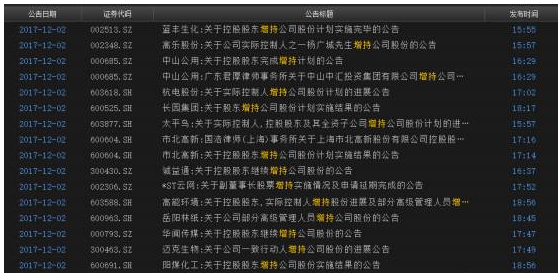

随着大盘指数的震荡,A股市场新一轮的增持潮再度涌起。除了11月股东增持金额创下半年单月新高之外,12月通常也被业内视为传统的增持“旺季”。从12月首个交易日诸多上市公司发布的增持公告来看,增持“联盟”和“阵仗”不断壮大趋势仍在延续。

然而,增持潮涌的表象总是“乱花渐欲迷人眼”,资金与股份大秀恩爱的背后,“真情流露”与“虚情假意”并存而生。很多增持背后,既有机遇,也有套路。

12月1日晚间,多家公司发布了增持或相关进展公告。

无论是控股股东、实际控制人还是公司高管,这些“重量级主体”对自家公司股份的增持,都会或多或少地让我们内心对这些股票未来的股价走势多了一份踏实和安稳。

增持背后套路多

无论是产业资本还是公司高管,通常对公司价值更为清楚,因此,倘若公司股价被错杀,便有动机在相对低位主动增持。按照以往规律,由于总体上向市场传递了公司股价被低估的信号,通常会对公司股价形成一定的支撑。

不过,从今年以来的增持结果来看,不少增持并没有改变公司股价的下行趋势。以*ST海润为例,今年5月初,公司董事长孟广宝及其配偶鲍乐抛出增持计划,拟在6个月内通过上海证券交易所交易系统增持公司股份,增持金额合计不低于人民币1亿元。但就在11月末,*ST海润股价已经创出历史新低,相比发布增持公告是的1.81元下跌了3成以上。

而这并非个例。古鳌科技12月1日收盘价为27.28元,按照这个价格计算,多数参与增持的资金也处于短期被套状态。

这背后的原因,依然是虽然增持潮起,但短期仍然不能改变资金对相关个股质地的看法。

由于今年以来,市场存量资金更为关注业绩优良的白马、蓝筹类个股,倘若公司业绩不给力,增持往往便只能成为一个花瓶,在对股价的支撑预期和公司业绩基本面相对劣势的跷跷板上,资金显然更看重后者。

更何况,维系股价的预期只是增持运作中“硬币的一面”,从另一面来看,不少参与各方背后或许另有算盘。

首先,筹谋下一步运作。

荣华实业应该堪称这样的典型。2015年7月,当时还是“问题公司”的ST荣华发布公告,在六个月内,公司控股股东或实际控制人,将通过二级市场增持不低于 200 万股本公司股份。当时公司股价在5-6元之间徘徊。而就在2017年11月,荣华实业又发布了一则详式权益变动书,第一大股东荣华工贸拟将公司16.37%股份,全部协议转让给上海人和投资,股权转让总价款为14亿元。以停牌前收盘价5.12元/股计算,此次人和投资以12.84元/股的价格受让溢价率超过150%。

由于本次交易溢价率过高,引来了上交所发出问询函。但这并没有阻碍荣华实业12月1日股票复牌后的一字涨停。

不少增持运作显然没有等到两年多的时间周期。包括安居宝在内的多家公司,在此前的“兜底增持潮”中号召员工增持,但仅仅一个多月时间后,便又披露了重要股东减持的消息,对于这类公司而言,公司股价表现自然昙花一现。

其次,规避股权质押风险。

不少股东出于融资和杠杆的需要,将相关上市公司股权进行了股权质押。面对股价接连下挫,通过增持化解被质押股票平仓风险的需求也变得强烈。

按照券商或银行的规定,目前股权质押的质押率,主板通常在5到6折之间,质地现对优良的中小板和创业板公司的股票质押率则更低,通常必须打到3折到3.5折。而股权质押融资必须包括警戒线、平仓线两道“红线”,一般为质押交易价格的160%和140%左右。一旦越过警戒线时,机构会要求公司股东在两日内追加质押股票,或者提前赎回质押股票。

古鳌科技便是股权质押的代表。公司控股股东陈崇军持有公司股份2855万股,占公司总股本38.92%。根据公开资料,目前他已经将持有的本公司股份累计2413万股进行了质押,占陈崇军先生所持有本公司股份的84.51%。倘若公司股价继续下跌,其大比例股权质押的风险必将凸显,因此,护航股价的急迫性较为强烈。

再次,增加持股比例和投票筹码。

还有部分公司的“借力式”增持,动机是为了增加股东大会投票的筹码,进而争夺董事会席位等。这尤其对于陷入股权争夺战的公司而言,最为明显。在部分市场人士看来,倘若市场震荡加剧,而公司现金流等优势又较为明显,具有类似动机的案例有望增加。

整体来看,上市公司重要股东的增持(当然,也包括股份回购),对股价会产生正面影响。倘若11月的增持潮在12月得以延续甚至扩围趋势成行,那么大批上市公司的增持必然表明有越来越多的公司股东和各方资本展现出对公司股票价位和未来发展趋势的认可。

但由于在资本市场中游弋的通常都是一些聪明绝顶的玩家,因此,重要股东的增持,往往只能作为判断公司价值的大致信号之一。只有更加注重公司基本面的研究,并且选择企业的估值低于合理价值且公司未来有比较好的发展前景的时间节点进入,那么,增持行为才会有最大程度的参考意义。

每经经济新闻综合证券时报等