每经编辑|每经实习记者 胡杨 每经记者 向江林 每经编辑 姚祥云

每经实习记者 胡杨 每经记者 向江林 每经编辑 姚祥云

自2012年起,内地赴港投保访客每年为香港保险贡献了逾10%的保费,并逐年增长;2016年,这一“贡献率”已超过40%,同比增速创下新高。那么,2017年已接近尾声,香港保险对内地访客的吸引力是否仍旧一如往昔?

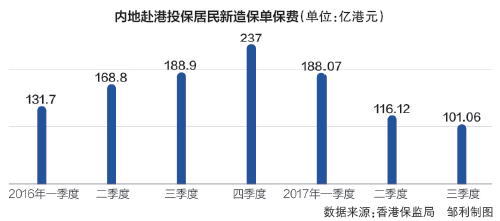

日前,香港保险业监管局(以下简称香港保监局)披露了今年前三季度香港保险业临时统计数字。值得注意的是,在此番发布的《2017年首三季香港保险业的市场表现》中,香港保监局首次提及了关于内地访客投保的详细数据。具体来说,内地访客新造保单保费自今年以来,已连续3个季度下降。

值得注意的是,今年第三季度内地访客新造保单保费录的101.06亿港元,同比去年的188.91亿港元,下降46.5%。

据香港保监局方面介绍,其早前要求保险公司提供自去年起向内地访客发放保单情况的更详尽数据,目的是为了提高透明度,方便公众作全面及客观的分析。

根据香港保监局披露的临时统计数字,今年前三季度,香港保险业累计实现毛保费3632亿港元,与去年同期相比上升了11%。值得注意的是,在最新发布的《2017年首三季香港保险业的市场表现》中,香港保监局首次提及了内地访客投保的详尽数据。具体来说,内地访客新造保单保费由去年第三、第四季度录得的188.91亿港元和237亿港元,下降至今年一、二、三季度的188.07亿港元、116.12亿港元、101.06亿港元。

保单数目方面,今年前三季度,内地访客新造保单数目总计为31.29万件,其中,第一季度实现保单数目12.08万件、第二季度9.49万件、第三季度9.71万件。

从产品类型上来看,内地访客购买的保险产品,约95%是医疗或保障类型的保险产品。例如危疾(重疾)、医疗、终身人寿、定期人寿及年金等保险。

对此,香港保监局方面指出,“一般而言,购买医疗或保障型产品,以及采用定期付款模式支付保费,反映投保人是要求较长期的保障承诺,而非追求短期的投资回报。”

而从支付方式上来看,“约99%的保单为非整付保费保单,保费非以一笔过模式支付”,即内地保险业所指的“非趸交”和“非一次性交清”的模式。

一位在香港从事保险销售工作的人士对《每日经济新闻》记者表示,目前来看,内地人到香港投保,以重疾险和储蓄理财型保险为主要的购买选择。原因是最近几年消费者的风险保障意识越来越强,与此同时,保险公司的大力度宣传也形成了很强的吸引,“特别是储蓄投资型的险种,保险公司包装的收益率比较高,吸引力也相对较大。”

据上述人士介绍,就现阶段来讲,香港保监局对投资理财型保险产品所作出的硬性规定不多,“因此,香港的保险公司可能会拿出更高的收益率去吸引消费者投保,除此之外,有些内地人可能也有境外配置的需求,香港就是一个比较重要的窗口”,这也是内地访客选择到香港购买保险产品的原因之一。

《每日经济新闻》记者梳理发现,近10年以来,内地访客新造保单保费持续上升,2007~2016年,内地访客新造保单保费分别为52.49亿港元、32.63亿港元、29.69亿港元、43.81亿港元、63.48亿港元、99.18亿港元、148.64亿港元、243.56亿港元、316.44亿港元和726.88亿港元。

与此同时,香港保监局披露的香港个人新造保单保费整体也呈现向上态势,2007~2016年间,这项指标分别是802.44亿港元、594.37亿港元、451.84亿港元、579.47亿港元、698.64亿港元、752.78亿港元、887.55亿港元、1089.52亿港元、1281.10亿港元和1790.78亿港元。

依据以上两组数据进行计算,2007~2016年,内地访客新造保单保费占比分别达到了6.54%、5.49%、6.57%、7.56%、9.09%、13.17%、16.75%、22.35%、24.70%和40.59%,总体上也在逐步扩大。

最新数据显示,今年前三季度,内地访客新造保单保费为405.25亿港元。

由于香港与内地保险业务在适用法律、监管政策以及保险产品等方面存在诸多差异,去年4月22日,中国保监会曾就赴港购买保险的相关风险进行提示。其中涉及:“香港保单不受内地法律保护”、“存在汇率风险和外汇政策风险”、“保单收益存在不确定性”、“保单前期现金价值低,退保损失大”、“需认真阅读保险产品条款,避免因对条款理解不准确而引发合同纠纷”等多项内容,提示广大消费者知悉风险,谨慎投保。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。