每经编辑|每经记者 李 蕾 每经编辑 肖鴻月

每经记者 李 蕾 每经编辑 肖鴻月

投资者刘先生(化名)最近有点苦恼。两年前,他斥资超200万元参与的一个公募新三板专户项目上个月到期,但他不仅没有拿到预期的收益,合同终止次日还只收回了几万元本金。“其他的说等股票恢复流通、变现并交收清算后再给,也不知要到什么时候?”

无独有偶,另一个今年年中到期的新三板专户产品,其投资者告诉《每日经济新闻》记者,处理结果是“展期了,(钱)还在里面没出来”,无奈之情溢于言表。

巧合的是,这两只产品都成立于2015年4月。彼时,新三板气势如虹——2015年4月10日,新三板做市指数达到2673.17点,更是将市场的火热氛围推向高潮。作为市场主要机构投资者的公募基金,自然不会错过这个“香饽饽”,而目前市面上绝大多数新三板专户和基金子公司新三板产品,都是在那前后几个月间成立的。不过谁也没有想到,短短两年之后,市场已经是另一番光景,甚至连兑付都成了难题。

上述新三板专户的投资一开始都很美好,正如有知情人士告诉记者的,投资者都是抢着认购,“火到什么程度?得找熟人才买得到,关系一般的还买不进去。”

那么,这么火热的产品到底长什么样?

记者在刘先生参与的新三板产品《XX基金—新三板XX号》投资说明书中看到,其类别为“股票型”;运作方式为“契约型封闭式”,在存续期内封闭运作,不开放参与、退出,也不接受违约退出;存续期限30个月,也就是2年半;主要投资于,在全国中小企业股份转让系统挂牌交易的股票;投资门槛不低于100万元,认购费率1.5%、年管理费率2.0%。最终,该产品的初始成立规模为6305.58万元。

既然是乘着新三板的东风而来,业绩表现又如何?老规矩,数据说话。

从2015年4月成立开始,其基金管理人每个季度都会向投资者出具报告,《每日经济新闻》记者从中筛选出几项重要数据做了一个统计。

统计数据显示,除了2015年四季度、2017年一季度出现下滑,该产品的净值从初始销售面值1元起一路上涨,到今年6月30日,其份额净值已攀升至2.515元,和成立伊始相比涨幅高达151.5%,看上去势头大好。与此同时,其股票仓位也非常高,自2015年四季度超过90%后,就一直维持接近满仓的水平,对新三板市场整体和自身投资股票的信心可见一斑。

在2015年年报中,其基金管理人表示,截至当年末,新三板挂牌公司达到5129家,当年成交金额1910.6亿元,是2014年的14.7倍;全市场整体换手率为50.2%,是2014年全年的2.6倍。“由此可以看到,新三板发展非常迅速,这符合国家多层次建设资本市场的意图。股转公司在扩容的同时,也着手解决制度建设等问题。”

不过其对于新三板存在的风险也相当清楚。在这份2015年年报中,基金管理人坦言,新三板才刚刚起步,还有很多不完善的地方,“第一就是流动性问题,第二是做市商数量仍需增加”。到了2016年年报,相关表述成了,“流动性不足的问题可能会继续阻碍新三板市场形势的走强……对于新三板市场,我们仍然坚持价值投资、长期投资的理念,以投资拟IPO项目、A股市场退出作为主要投资策略,在防控市场风险的同时,尽量为投资者争取更大的业绩回报”。

看着不断上涨的净值,刘先生和其他投资人当时是满心欢喜的。有投资者透露,今年10月18日,基金公司官网披露的产品净值高达2.711元。不过,临近到期,情况却开始急转直下。

今年10月底,该新三板产品到期,基金管理人公布了首次清算报告,宣布该资产管理计划终止。不过这份清算报告显示,该产品2017年10月23日的份额净值仅为1.476元。另外报告还称,基金持有的3只股票处于停牌状态,另外2只长期无交易,合计股票市值为9080.86万元,“待这些股票恢复流通、变现并交收清算后,管理人、托管人可按照约定的清算规则进行再次清算分配”。除此之外,其期末余额还包括银行存款243.12万元,以及少量结算备付金、存出保证金等。

刘先生称,该产品在到期前还卖掉了一只拟IPO的股票,再加上其余流动资金才给投资者清算了。但即便如此,该新三板产品仍然有超过97%的资金被“套”在股票上,短期内已经不可能兑付,“也就是说亏了97%,100万元变3万。2年半投资换来这样的结果,我们不接受。”

上述新三板专户产品之所以陷入僵局,在投资者看来主要有几点疑问没有解开。这些问题对于整个新三板市场的产品,包括公募、基金子公司和私募等都有一定普适意义。记者在此一并列出,供大家参考。

1、为何突然告知要展期?又为何选择了直接清算?

根据最初的资产说明书和合同,上述新三板资产管理计划的存续期限都是30个月,也就是2年半,合同中也并未提示可能因为投资标的停牌或其他特殊情况延期兑付。不过在产品临近到期时,却有投资人突然接到基金公司通知,称该产品需要进行展期。所谓展期,是指暂不进行兑付,延长产品运作时间。

“从来没有通知过我,但确实有其他投资者接到了(通知),大家都非常惊讶。”刘先生表示。

从最终的处理结果来看,该基金公司也没有选择将产品展期,而是直接进行了清算,更让投资者感觉遭受了万点暴击。

一位投资新三板经验丰富的公募高层告诉记者,“展期还能以时间换空间,未来几年若是宏观层面、市场本身等多个方面有所改善,情况可能会好起来。但清算就是不计血本地往出抛,首先不见得能卖出去,第二卖出去肯定也是很低的价格,就把一个账面的浮亏变成了真正的浮亏。简而言之,清算表明的是一种态度,就是直接认赔出局了。”

有知情人士也透露道,基金公司选择清算的原因主要是,有投资者在回执中明确表示不同意展期,而项目展期的前提条件是得到所有投资者一致同意,因此只能转而清算。不过,没有提前沟通的做法引发了投资者极大不满。

其中有人表示,基金公司未完全履行诚实信用、谨慎勤勉的义务,未充分履行对投资人信息披露的义务。

2、到底哪一个才是真实净值?

10月18日,基金公司官网披露该产品的净值还有2.711元,几天之后就缩水到了1.476元。当然,这或许是因为该基金卖出了一只拟IPO的股票所致。但令人细思极恐的却是,净值一路上涨的产品到期却是巨亏,那新三板专户产品净值的存在到底有什么意义?

要说明白这个问题,我们得先弄清新三板产品是如何估值的。还是以这只产品为例,《每日经济新闻》记者从其发行文件中找到了估值方式的相关描述,我们主要摘抄了股票资产的估值方法,如下:

(1)交易所上市(含挂牌)的有价证券(包括股票、权证等),以其估值日在证券交易所挂牌的市价(收盘价)估值;估值日无交易的,且最近交易日后经济环境未发生重大变化或证券发行机构未发生影响证券价格的重大事件的,以最近交易日的市价(收盘价)估值;如最近交易日后经济环境发生了重大变化或证券发行机构发生影响证券价格的重大事件的,可参考类似投资品种的现行市价及重大变化因素,调整最近交易市价,确定公允价格;

(2)处于未上市(挂牌)期间的有价证券应区分如下情况处理:a.送股、转增股、配股和公开增发的新股,按估值日在证券交易所挂牌的同一股票的估值方法估值;该日无交易的,以最近一日的市价(收盘价)估值;b.首次公开发行未上市的股票、债券和权证,采用估值技术确定公允价值,在估值技术难以可靠计量公允价值的情况下,按成本估值;c.首次公开发行有明确锁定期的股票,同一股票在交易所上市后,按交易所上市的同一股票的估值方法估值;非公开发行有明确锁定期的股票,按交易所上市的同一股票的估值方法估值。

由于该产品没有投资其他基金,对于证券投资基金的估值方法这里不再赘述。

虽然有明确的规定,不过在实际操作中却不一定全盘照做。上述公募高管就透露了一些“潜规则”,“新三板目前的主要交易方式有两种,一是协议转让,二是做市转让。其实对标A股的同类公司,新三板公司估值肯定是便宜的,那么采用协议转让的时候,就有可能出现这种情况——本来这个股票只值几毛钱,但咱们俩谈好了挂一元,这就造成了净值虚高。因为新三板本来流动性就不充分、没法体现市场的公允价值,净值虚高也没法像A股一样有迹可循。甚至有的新三板专户产品给投资者报得还不错,比如2块钱,但真正可能只值两三毛钱,所以到期了基本上是退不出来的。”

3、关于第一大重仓股的疑问另外还值得一提的是,在该基金投资的股票中,第一大重仓股占专户资产净值的比重一直在稳步提升,到了今年年中已经占到87%,一个匪夷所思的比例。

根据合同,该资产管理计划的投资限制里有这么一条,“按买入成本计算,投资于单只股票占计划资产净值的比例不超过30%”。那么该基金公司的买入成本是多少?

记者查阅了这只新三板个股2015年的定向发行报告,公告显示,该资产管理计划以8.20元的价格认购了200万股,认购金额总共为1640万元,发行时间为2015年5月。如果按这个金额来计算,确实没有超过30%,那缘何占资产净值的比重飙升?难道是股价上涨猛烈?

事实确实如此。数据显示,从2015年至今年10月,该个股的价格从8元狂飙至72元左右,涨幅惊人。不过有投资者对此提出了质疑,他们指出,“这只股票经常在月末估值前,发生一笔几万元的小额成交,并且价格不断走高。我们认为通过操纵成交价,可以达到操纵资管计划净值从而欺骗和误导投资人的目的”。

4、投资者要求赔偿

正是基于上述重重疑问,该资产管理计划的多位投资者表示不能接受清算结果,并要求基金管理人进行赔偿全部损失,包括投资本金、合理的投资回报、已经提取的管理费和销售费以及因为虚假估值对投资人造成的损失等。

新三板专户的兑付危机并不是个例。早在今年年中就有投资者向《每日经济新闻》记者爆料,华南某公募基金旗下的新三板专户产品出现了到期无法退出、最后不得已展期的情况。该产品和上述资产管理计划几乎同期成立,但由于是两年期的,因此提前感受到了压力。

令人唏嘘的是,该产品的投资者绝大多数为金融行业专业人士,并且不少还是托人才买到的。正如一位知情人士所言,“亏了都不好意思去找人家,毕竟是你自己赶着买的。投资本身就有风险,新三板产品风险更高,我们自己都是做金融的,当然明白这个道理。现在出了问题,只能说尽量配合基金公司去降低损失,似乎也只有展期这一条路可以走了。”

上述公募高管也表示,面临兑付困境的不是一家两家,“行业里的新三板产品可能都是这个情况”。

事实上,单是第一个案例中所说的基金公司,旗下就有22只新三板专户产品。那整个公募市场到底有多少只这样的基金?

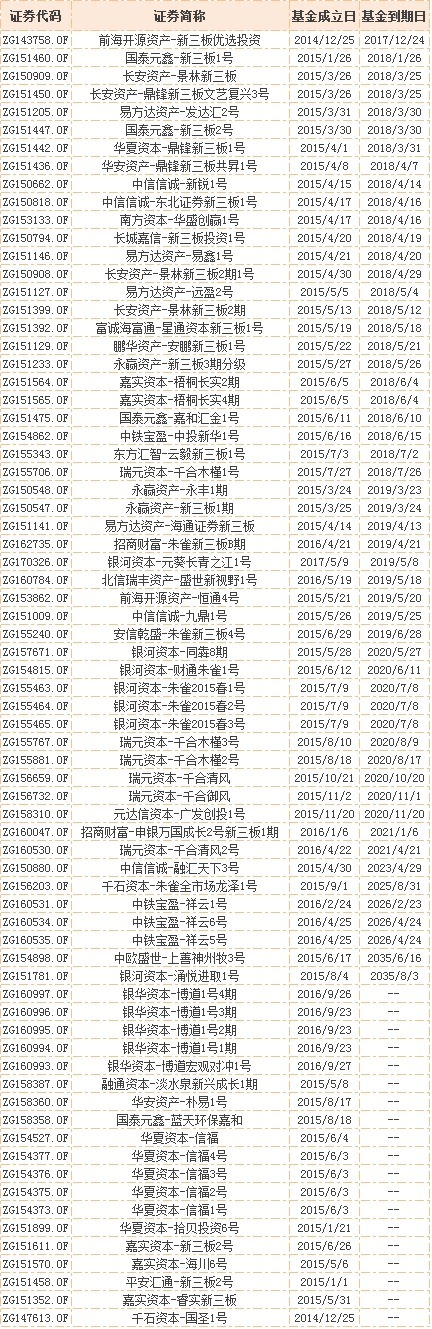

记者据Wind数据统计发现,公募基金的新三板专户产品一共有110只。从已有的成立日期来看,全部集中在2015年,3~5月期间居多,陆续到期的大势不可避免。由于基金专户本身并不透明,因此无法看到更多信息。

那么基金子公司发行的新三板产品又如何呢?

根据不完全统计一共有72只。相比公募新三板专户产品的数量少了一截,但到期时间却显得更加集中了。

如果真是像业内人士所评价的,整个市场的新三板专户产品都面临同样情况。您一定会疑问,如此繁多的产品要何去何从?投资者又应该如何看待这一现象呢?我们将在每经调查之《新三板专户兑付困境(下)》为您继续分析。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。