十年前的2007年,巴菲特和纽约对冲基金Protégé Partner合伙人泰德-西德斯之间订立了十年期“百万美元赌局”。如今,巴菲特的标普500指数基金以85.4%的收益胜券在手。这不,巴菲特刚刚重申,他认为标普500指数绝对会打败所有的对冲基金,愿意开启第二个赌局,立马就有人出来应战赌约。可是,这次巴菲特竟然打了退堂鼓。

每经编辑|王心田

每经记者 王心田 每经编辑 江月

大家是否还记得2007年巴菲特和纽约对冲基金Protégé Partner合伙人泰德-西德斯(Ted Seides)之间订立的十年期"百万美元赌局"?虽然这场主动投资基金和指数基金的PK在今年年初已经宣告结束,巴菲特的标普500指数基金以85.4%的收益取胜,然而美国投资界似乎对这一结果并不是十分服气。

这不,巴菲特刚刚重申,他认为标普500指数绝对会打败所有的对冲基金,愿意开启第二个赌局,立马就有人出来应战赌约。可是,这次巴菲特竟然打了退堂鼓。

据新浪财经报道,巴菲特此前接受CNBC采访时,认为标普500指数"绝对会打败所有的对冲基金","被动投资总体上一定会打败主动投资,因为主动投资的费用太高了。"他当时还表示,自己愿意打第二个赌局,只要有人肯将自己身家的相当一部分用来对赌。

随后,Morgan Creek资本管理公司创始人兼首席投资官马克-尤斯克(Mark Yusko)宣布应战巴菲特的赌约,并在推特上公开了应战的消息,表示愿意接受与巴菲特-西德斯赌约同样的条件,并承诺如果胜出,将把赢来的100万美元捐给慈善。然而,北京时间今日(10月12日)早间CNBC称,现年87岁的巴菲特对基金经理马克-尤斯科(Mark Yusko)表示,他不会和对方打第二个10年赌局了。

虽然拒绝了赌局,但巴菲特却在给对方的一封电邮中表明:如果自己再打一个10年赌局,那时自己已经97岁,不能以最佳的状态写作并讨论结果,但是自己仍然相信,标普500的表现将好过绝大多数职业经理人在扣除费用后为他们的客户实现的回报。

那么,不断有人挑战巴菲特"标普500恒强"的理论,他们是否对美国对冲基金的业绩有充分的信心呢?我们一起来看看美国对冲基金近年来的整体年度表现。

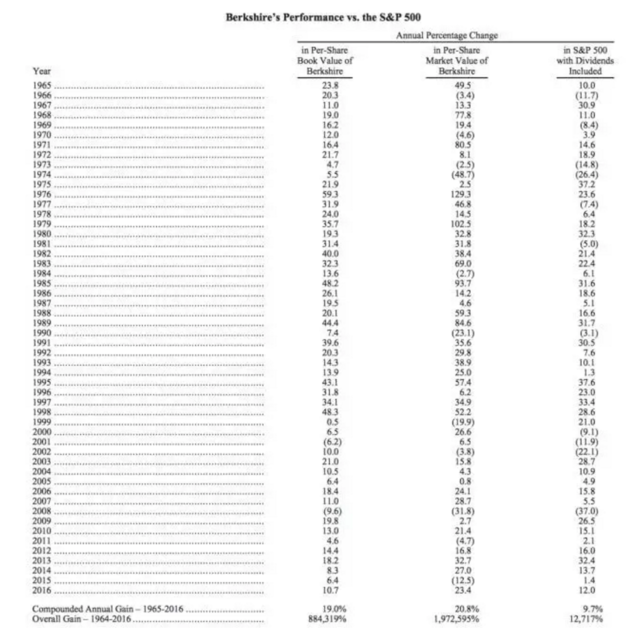

美国标普500指数的表现真的有那么强大吗?据巴菲特给股东的公开信里面的数据显示,在过去的52年里,标普500指数只有11年出现了亏损,平均每年的收益是9.7%,超过了美国经济在过去52年里的平均每年增长率6.6%。

然而,据巴克莱对冲基金指数数据显示,美国对冲基金自2013年以来月度和年度的表现是这样的(巴克莱对冲基金指数是衡量巴克莱数据库中所有对冲基金(FOF基金除外)的平均回报率):

从上表可以看到,收益最高的2013年也只有平均11.12%的回报,其他年份都在标普500指数基金平均收益率9.7%之下。虽然这只是一个平均值,不乏还有许多主动管理的对冲基金可以获得较好的回报,但巴克莱指数确实能够普遍反映对冲基金长期以来的表现。

同时,我们也知道,2015年,贝恩(Bain)和城堡投资集团(Fortress Investment Group)两家知名基金管理机构旗下的对冲基金遭遇清盘,2016年部分业绩表现较差的对冲基金面临客户大规模赎回甚至清盘,同时Nevsky资本、WCG资产管理等对冲基金也遭遇清盘。

截至2016年底,对冲基金的业绩确实一直落后于标普500指数的表现:

业绩不太理想,对冲基金还收取高额的费用,这也是股神巴菲特坚持认为投资标普500指数基金会好过主动投资基金的原因。《每日经济新闻》记者了解到,早在2006年的股东大会上,巴菲特曾提出对冲基金行业因为收费过高,无法在长期战胜标普500指数。

过去,通常对冲基金的费用结构是"2+20"。对冲基金每年收取其所管理的基金资产净值的1%~4%作为管理费,通常以2%最为常见;此外,他们还收取基金该年盈利部分的20%作为绩效费。有些业绩出色的对冲基金还会收取更高的费用,比如史蒂夫-科恩的赛克资本(SAC Capital)就收取3%的管理费,加50%的绩效费。

据investment company institute相关的报告显示,2007年至2016年末,平均对冲基金管理费呈现逐年降低的趋势,但是仍然维持在1.5%以上。收取2%管理费的在逐年减少,低于2%管理费的在变多。

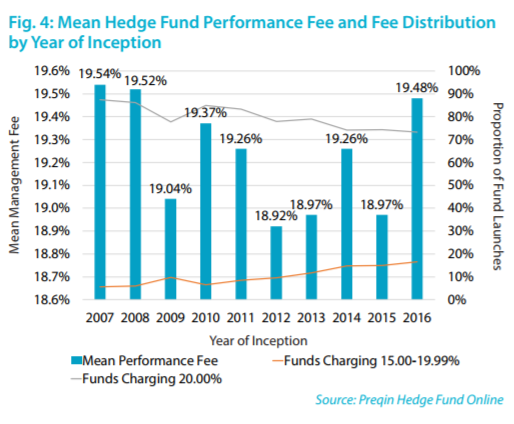

同时,对冲基金收取的平均绩效费用也在逐年发生改变。然而,仅有2012年、2013年和2015年出现过明显地下降,其他年份都维持在19%以上↓↓↓

投资对冲基金有如此高额的成本费用,也难怪股神会一直推崇投资指数基金。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。