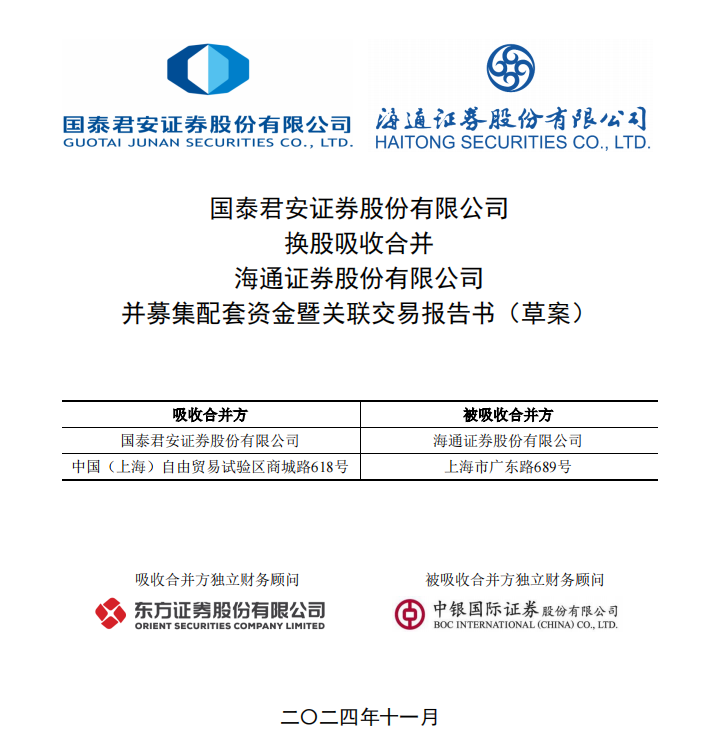

11月21日晚间,国泰君安与海通证券在上海和香港两地交易所同步发布了近30份公告,详细披露了两家券商合并重组的报告书(草案)。此次合并重组涉及国泰君安配套募集不超过100亿元资金,主要用于国际化业务、交易投资业务、数字化转型建设及补充运营资金。

每经记者 王海慜 每经编辑 彭水萍

距离发布预案不到一个半月,国泰君安、海通证券合并重组再次迎来新的重大进展。

11月21日晚间,两家公司均一连发布了近30份公告,其中核心的公告为两家券商此次合并重组的报告书(草案),进一步明确了此次合并重组的相关细节。

此次合并重组交易,国泰君安还将配套募集不超过100亿元资金。据当晚的公告披露,这笔配套资金计划用于合并后公司国际化业务、交易投资业务、数字化转型建设等三大领域,助力合并后公司加快打造一流投资银行。

国泰君安和海通证券之间这桩中国资本市场史上规模最大的A+H双边市场吸收合并、上市券商A+H最大的整合案例,正在快速稳步推进。

继10月9日晚间国泰君安、海通证券在上交所和香港联交所同步发布合并重组相关预案及联合公告后,11月21日,两家公司于上交所发布合并重组报告书(草案)、于港交所发布联合通函,进一步明确合并重组细节,并披露将于12月13日召开股东大会。

图片来源:国泰君安公告截图

据上述报告书披露,截至2024年三季度末,两家公司合并后净资产3415亿元、净资本1774亿元,均位居行业第一;每股净资产从17.02元提升至18.38元,资产负债率则从75.02%下降至72.74%。

以2023年数据加总计算,两家公司合并后零售客户数、零售客户APP月活数、IPO承销规模及家数、公募分仓收入、托管外包规模等重要业务指标,以及在长三角、京津冀、珠三角等重点区域网点数量均位居行业首位。2024年前三季度,两家公司合并后投资银行业务净收入31亿元,利息净收入40亿元,融出资金规模1458亿元,均位居行业第一。业内认为,合并后的新公司将有望提高零售、机构和企业客户服务能级,有助提升客户黏性与市场份额。

上述公告还明确了百亿配套资金的投向。据披露,此次国泰君安将配套募集不超过100亿元资金,计划用于合并后公司国际化业务、交易投资业务、数字化转型建设、补充营运资金,助力合并后公司加快打造一流投资银行,提升服务实体经济能级。

此次募集配套资金的发行价为15.97元/股,发行对象为国资公司,锁定期长达60个月。

根据本次交易方案,在不考虑收购请求权影响情况下,国际集团直接及间接控制国泰君安的股份数量将增加至35.96亿股,占总股本的20.4%。

具体而言,此次所募集的不超过100亿元配套资金中,拟用不超过30亿元用于国际化业务发展,旨在构建更强大的国际网络提供坚实支撑,进一步提升国际化业务竞争力。不超过30亿元将用于交易投资业务,旨在推动权益、FICC、衍生品等业务发展,加大科创板、科创50ETF期权等做市业务投入,促进碳金融交易、碳回购等业务创新。不超过10亿元将用于数字化转型,推动投行数智平台、证券行业垂类大模型、核心交易系统升级等重点项目建设,推进数字化服务平台建设、完善移动应用终端功能开发、优化智能投顾体系、增加金融科技应用投入,进一步提高财富管理数智化水平及智能交易服务能力,增强为投资者提供全周期、一站式养老财富管理服务能力。还有不超过30亿元将用于补充营运资金。

业内预计,此次两大券商的全面整合有望释放协同效应。国泰君安、海通证券表示,合并后公司将建立新的法人治理结构、管理架构、发展战略和企业文化,按照公司治理要求,基于整体经营目标和战略规划,对业务、资产、财务、人员及机构等进行全面整合,促进业务有效融合,提升整体盈利能力。

其中,在资本运用方面,合并后将对双方资产一体化管理,统一流动性管理和净资本管理制度,利用双方现有平台及资金优势,进一步优化资产配置、提高资本利用效率,提升业务规模和经营业绩;运营管理方面,将发挥双方人才优势、管理经验,提高治理水平、管理效率,降低运营成本,充分释放协同效应,加快向具备国际竞争力的一流投资银行迈进。

值得一提的是,根据11月21日晚间国泰君安的公告,本次交易尚需履行的决策及审批程序包括:尚需国泰君安股东大会审议通过;尚需海通证券股东大会、A股类别股东会及H股类别股东会分别审议通过;尚需香港联交所对作为换股对价而发行的国泰君安H股在香港联交所上市及允许交易的批准;尚需获得上交所审核通过及中国证监会批准、核准、注册;尚需获得必要的境外反垄断、境外外商投资或其他监管机构的审查通过等。

封面图片来源:视觉中国-VCG211101720558

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。