8月23日,中国平安举办2024年中期业绩发布会,平安集团管理层对市场关注的寿险成绩、投资策略等热点问题进行回应。对于上半年经营亮点,平安集团副总经理付欣用“业绩稳健、品质提升”进行了总结,寿险、产险、银行的三大核心主业业绩稳健,新业务价值实现了规模和品质的双增长。

每经记者 潘婷 每经编辑 马子卿

8月23日,中国平安举办2024年中期业绩发布会,平安集团管理层对市场关注的热点问题进行回应。

数据显示,上半年中国平安实现归属于母公司股东的营运利润784.82亿元;年化营运ROE16.4%;归属于母公司股东的净利润746.19亿元,同比增长6.8%。截至2024年6月末,平安集团总资产突破12万亿元,近12.23万亿元。

据悉,中国平安(SH601318,股价43.35元,市值7894亿元)上半年实现归属于母公司股东的净利润746.19亿元,同比增长6.8%;年化营运ROE达16.4%。

对此,平安集团副总经理付欣表示,无论过去、现在、还是未来,我们的战略都是非常领先且非常清晰的,我们始终坚持“综合金融+医疗养老”战略,打造升级版“富国银行+联合健康”模式。

付欣进一步介绍,2024年上半年,综合金融从“1.0模式”升级为“2.0模式”,从单纯的交叉销售,变成了以客户为中心,尤其是以客户需求为中心,为客户提供省心、省时又省钱的“三省”服务。2024年上半年,市场环境复杂多变,挑战和机遇并存,但是公司整体的经营仍然变现了较强的韧性,整体经营非常稳健,持续向好。

对于上半年经营亮点,付欣用“业绩稳健、品质提升”进行了总结,寿险、产险、银行的三大核心主业业绩稳健,新业务价值实现了规模和品质的双增长。

数据显示,上半年,中国平安寿险及健康险、财产保险以及银行三大核心业务保持增长,三项业务合计归属于母公司股东的营运利润同比增长1.7%。寿险及健康险业务新业务价值达成223.20亿元,同比增长11.0%。

中国平安联席首席执行官、副总经理郭晓涛介绍,平安内部有一个“四比”要求,不仅要看绝对值增长了多少,也要与市场、标杆、自己、预算作比较。

今年上半年,不管是新业务价值,还是渠道端持续稳健的发展、医疗健康养老的服务规划落地,以及居家养老的住联体、医联体、乐联体等服务深化来看,寿险都达到了要求。但郭晓涛也强调,“达到了要求并不等于完全满意,因为我们仍然抱着期待,希望能够超越自己。”

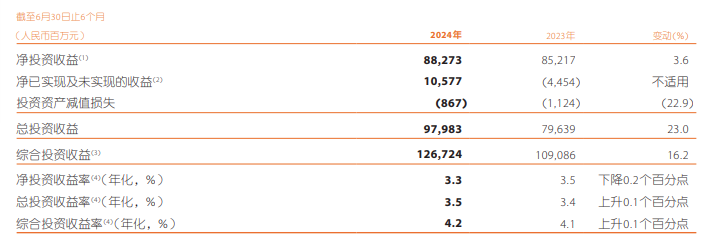

对于上半年收益是否符合预期以及投资策略,平安集团首席投资官邓斌表示:“上半年我们的综合投资收益率是年化4.2%,比去年有所提升,属于比较优良的状态,符合我们的预期。我们投资遵循一个原则:战略定力穿越周期,战术机动未雨绸缪,配置均衡分散风险。”

邓斌介绍,“无论在牛市、熊市,还是看不清方向的时候,都遵循这个投资原则。尽管市场有逆风的状态,我们取得了符合预期的成绩,下半年我们仍然会坚持我们的投资原则,做好均衡配置,抓住战略机遇,争取全年实现稳定优秀的投资业绩。”

对于下半年经济状况,邓斌表示:“我们有充足的信心认为,国家在宏观经济上能够达到GDP目标。在此期间有巨大的投资机遇,国家经济结构在不断向绿色经济等方向发展。在这种情况下,我们的配置仍然要保持均衡配置。”

对于走高质量发展之路,平安集团联席首席执行官、总经理谢永林表示:“平安要勇当改革创新的务实派和实干家,做好金融五篇大文章,坚持走高质量发展之路,追求可持续、优结构、高质量的稳健增长。”

他进一步介绍,可持续的增长,是注重长期远见和短期实效的平衡,以稳健发展穿越周期。过去20年,平安的总资产、分红等核心经营指标都保持双位数的复合增长率;优结构的增长,是指聚焦“综合金融+医疗养老”的生态战略,形成增长稳定、抗风险能力强的经营结构;有品质的增长,是指坚持以客户需求为导向,在经营过程中统筹质的有效提升和量的合理增长,平安的ROE一直保持在16%到18%,今年上半年集团年化营运ROE达16.4%。

对于发行境外可转债等的考虑,付欣称关键在于“业务增长”,她解释:“伴随着业务的快速发展,尤其是金融主业的发展需要资本投入,为应对未来的一个不确定性,我们前瞻布局,遵循审慎原则进行主动管理、主动规划,发行境外可转债具备成本和灵活性优势。”

封面图片来源:主办方

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。