◎威邦运动主要产品包括地上泳池核心配件、户外运动产品以及充气运动产品,目前该公司正在冲刺上交所主板。2021年末,威邦运动曾现金分红8亿元,占2020年—2022年公司累计净利润的比例超七成。在此后的冲刺IPO过程中,公司又宣布拟募资4亿元用于补流。因此,威邦运动IPO申报前夕大额分红的举动受到外界关注。但据威邦运动最新回复,其已取消募资4亿元补流计划。

每经记者 陈晴 每经编辑 文多

图片来源:视觉中国

户外运动用品生产商威邦运动科技集团股份公司(以下简称威邦运动)正在冲刺上交所主板上市。

威邦运动的第一大客户为荣威国际控股有限公司(以下简称荣威国际)。报告期内(即2020年—2022年),来自荣威国际的销售收入占公司总输入的比例超过七成,且这一比例逐年提高。在回复上交所问询时,公司坦承对荣威国际存在重大依赖,不过这是特殊行业分布导致。

对于威邦运动来说,另一个备受关注的问题是IPO申报前夕大额分红。2021年末,威邦运动曾现金分红8亿元,占据了报告期公司累计净利润比例超七成;而在此后的冲刺IPO过程中,公司又宣布拟募资4亿元用于补流。

8月1日,威邦运动向《每日经济新闻》记者回复,已取消募资4亿元补流计划。

威邦运动主要从事地上泳池核心配件、户外运动产品以及充气运动产品核心配件等户外运动用品的研发、设计、生产和销售。

图片来源:威邦运动招股书(申报稿)截图

公司的销售模式主要为直销,主要包括ODM模式和OEM模式。公司客户包括荣威国际、明达实业(厦门)有限公司、“GCI OUTDOOR”、宁波豪雅进出口集团有限公司、遨森电子商务股份有限公司等。

其中,荣威国际是威邦运动的第一大客户。2020年—2022年,威邦运动对荣威国际的销售金额占主营业务收入的比例分别为 70.13%、77.94%和79.04%。今年6月底更新的最新回复函中,威邦运动承认“构成对荣威国际的重大依赖”,该情形属于因特殊行业分布导致的客户集中。

威邦运动表示,公司客户集中度高,主要是由于下游的地上泳池行业具有较高的集中度,与行业经营特点一致。根据头豹研究院的数据,全球地上泳池市场主要由荣威国际、“Intex Recreation Corp”两家头部企业主导。2021年,两家企业合计占据约75%的市场份额。

作为第一大客户,荣威国际目前实力如何?公开资料显示,荣威国际于2021年10月在港交所退市。就此,上交所也曾问询,荣威国际经营是否出现重大不利变化。

威邦运动回复函显示,根据荣威国际访谈了解到,2020年度至2022年度,荣威国际销售收入分别为66.95亿元、123.02亿元、121.81亿元。“(荣威国际)退市,主要是考虑到公司股份交易的流动性相对较低且股价表现相对欠佳。”威邦运动称。

威邦运动的业绩波动与荣威国际基本吻合——在2022年有所下滑。2020年至2022年,威邦运动营业收入分别为16.57亿元、31.88亿元、23.00亿元,归母净利润分别为2.97亿元、4.33亿元、3.73亿元。其中2022年,威邦运动营业收入同比下降27.86%,归母净利润同比下降13.86%,扣非后归母净利润同比下降18.86%。

图片来源:威邦运动招股书(申报稿)截图

值得一提的是,最新财务数据显示,2023年威邦运动的营收和净利润分别为14.38亿元、2.33亿元,两项数据相较2022年继续下滑37.46%和37.65%。

威邦运动向《每日经济新闻》记者回复称,因疫情等因素逐步消除,且下游市场处于库存消化阶段,2023年公司业绩出现下滑。公司还表示:“2023年全年营收已处于公司常规业绩周期的低点,2024年预期将同比有所增长。”

威邦运动进一步解释称,近年来,公司不断开拓新客户,陆续与多家国际知名户外运动客户建立合作关系,如墨西哥沃尔玛、Kingfisher Asia Limited(英国翠丰集团)、JD SPORTS FASHION PLC.、KOMERI CO.,LTD.等。

威邦运动是一家家族色彩浓厚的公司:实际控制人陈校波直接或间接控制公司91.50%的股权,同时,他的配偶、儿女和兄弟等多位近亲属也在威邦运动处持股或者任职。

就此,上交所曾要求公司结合控制权较为集中及较多实际控制人近亲属在公司处持股和任职等情况,说明公司治理及内控控制的有效性。

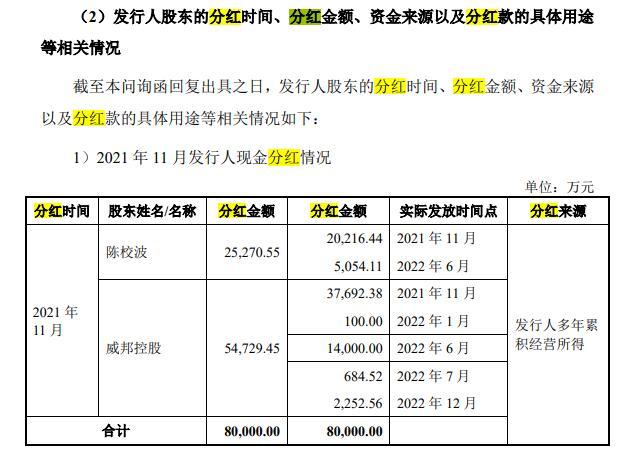

《每日经济新闻》记者注意到,2021年11月,威邦运动曾大额分红8亿元。

图片来源:威邦运动招股书(申报稿)截图

这次分红有三个方面的问题值得关注:一是金额,2020年—2022年,威邦运动3年累计归母净利润大约11亿元,也就是说,公司一次性分掉了前后3年累计归母净利润的超七成;第二,从去向看,这笔分红被全部支付给了陈校波、威邦控股,而威邦控股股东为陈校波、陈嘉耀父子二人,也就是说,8亿元分红款实际全部分配给了陈校波父子;第三,从时间点来看,上述8亿元分红款中,最后一笔分红款的支付是在2022年12月。而2023年5月,公司的IPO申请获得交易所受理。

“8亿元分红不是小数字,这甚至超过了许多IPO公司的募资总额。”8月2日,一位不愿具名的资本市场从业人士接受《每日经济新闻》记者采访时表示,申报IPO前夕大额分红,这对于企业的长远发展肯定是不利的。因为企业创始人原本投入的资金可能也就几千万元,一次性大额分红,或许能把此前的创业资金全部收回。那么企业上市之后的发展,对于创始人来说风险就很小了,风险更大程度上被转嫁给了投资者。

今年3月,证监会发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》。其中就曾提出,严密关注拟上市企业是否存在上市前突击“清仓式”分红等情形。

就此次威邦运动的现金分红问题,上交所也要求威邦运动说明现金分红履行的决策程序、合规性等。

8月1日,威邦运动向记者回复称,结合经营的实际情况并综合考虑未来发展规划后,公司于2021年度实施了8亿元的现金分红。此次分红后,公司依然留存大量利润用于未来回馈公众股东。现金分红完成后,截至2021年12月31日,公司累计未分配利润为3.38亿元。

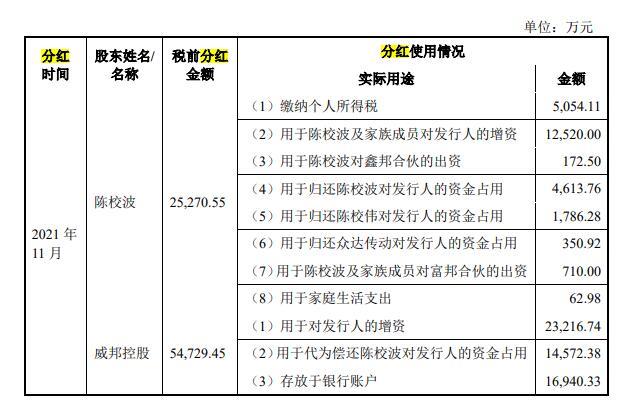

上市前夕8亿元大额分红,这笔钱陈校波父子用来干啥?

《每日经济新闻》记者注意到,威邦运动曾向实际控制人陈校波及其兄弟陈校伟拆出资金。报告期内合计拆出金额1.77亿元,其中包括配合银行存款要求进行的资金往来金额合9900万元。除此之外,陈校波及其兄弟陈校伟报告期内资金占用发生额共计7777.26万元。

按照威邦运动回复函中的说法,此次分红款中,3.66亿元用于股东对威邦运动增资,2.13亿元用于偿还对公司的资金占用及代为偿还关联方资金拆借,合计5.79亿元资金已流回威邦运动。

图片来源:威邦运动招股书(申报稿)截图

如此大额资金拆借和资金占用行为,威邦运动内控情况如何?8月1日,威邦运动向记者回复称,公司已严格按照相关法律、法规和规范性文件的要求,结合实际情况制定了一系列制度,包括建立了严格的资金使用管理制度。“未来,公司将持续加强内控,提高经营管理水平,促进公司长久健康发展。”威邦运动称。

8月1日,香颂资本董事沈萌微信接受记者采访时表示,分红是将资金的权属从股份公司转移至股东,让股东可以通过增资扩大对上市公司的股份比例,对于拟上市公司来说,也可以归还占用资金,解决可能阻碍上市的遗留问题。沈萌认为,上述分红对于威邦运动的现金资产来说影响有限,但是却完成了增强控股股东控制力的目的。

更值得关注的是,刚刚分红8亿元,招股书中,威邦运动又宣布拟募资4亿元进行补流。公司上市前进行大额分红,之后利用募集资金补流是否合理?

8月1日,威邦运动向记者回复称,针对募集资金补充流动资金,公司综合考虑现有经营状况和整体业务规划,已取消了募投中的相关项目。

基于当前A股市场的情况,前文所述不愿具名的资本市场人士分析称,在IPO募资金额方面,近期存在缩量发行的趋势。威邦运动此次取消募资补流计划,可能与当前的市场形势有关。当然,更重要的方面,此次威邦运动取消募资补流计划,肯定是为了减少上市途中被人诟病之处。

该人士还表示,取消募资补流计划之后,威邦运动大额分红的问题仍然存在。至于这是否将对公司的IPO产生实质障碍,要看怎么理解。“如果管理人严格把关的话,可能也会有负面影响。”

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。