◎整体来看,六大上市航司同比上一年度合计减亏超1200亿元,行业经营情况实现快速修复。

◎国际航线复苏仍是困扰行业的一大考验:2023年国内航线旅客运输量同比翻番且赶超疫情前,但国际旅客运输量仅为2019年的39%。

每经记者 杨煜 王帆 每经编辑 张海妮

2023年,中国民航业迎来令人振奋的时刻。

旅客出行恢复活力,航司机场重新繁忙,行业从低迷中触底反弹。据《每日经济新闻》记者统计,六大上市航司2023年合计预计减亏超1200亿元,三大民营航司率先扭亏为盈;五家上市机场均实现盈利。“固本培元、恢复发展。”民航局局长宋志勇如是描述中国民航的这一年。

2023年,也是国产大飞机腾飞的一年。C919成功实现商业首航,在ARJ21之后国产飞机商业飞行编队再添一员。随着ARJ21进入高速交付期、C919投入商业运营,国产飞机在民航运输机队中的地位愈发重要。

同时,我们也看到,国际航线复苏仍是困扰行业的一大考验:2023年国内航线旅客运输量同比翻番且赶超疫情前,但国际旅客运输量仅为2019年的39%。“三大航”接连在业绩预告中坦言国际航线复苏缓慢导致的经营压力。航班管家数据商业部总经理王磊分析认为,2024年国际市场恢复依旧是一个渐进的过程。整体市场恢复有望进一步提升,但大幅度增长可能性较小。

我们还看到,民航业愈加重视旅客体验。民航局启动专项整治工作,提升航班近机位靠桥率。提高航班靠桥率即提升航班靠接廊桥次数,减少旅客乘坐摆渡车的次数。自专项整治工作开展以来,千万级机场航班平均靠桥率提升3.41个百分点,惠及旅客2239万人次。但靠桥率的进一步提升仍受限于机场的硬件设施。

自2021年初开始,《每日经济新闻》每月、每年推出民航数据洞察系列报道,持续关注中国主流航司、机场运营表现,长期追踪和洞察中国民航业发展趋势。本期特别推出《中国民航业数据洞察报告(2023)》,盘点2023年民航业全年运营情况。

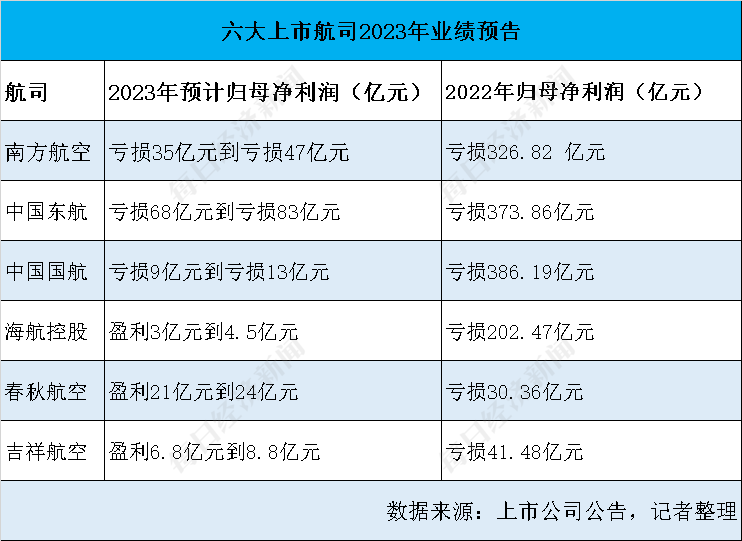

主要上市航司业绩预告陆续披露,在业绩向好趋势上保持一致,但也存在明显的盈亏分化。三大国有航司均预告亏损:南方航空(600029.SH,股价5.63元,市值1020亿元)预计2023年亏损35亿元到47亿元,中国东航(600115.SH,股价3.75元,市值835.92亿元)预计亏损68亿元到83亿元,中国国航(601111.SH,股价7.17元,市值1161.6亿元)预计亏损9亿元到13亿元。三大民营航司——海航控股(600221.SH,股价1.38元,市值596.38亿元)、春秋航空(601021.SH,股价53.68元,市值525.28亿元)、吉祥航空(603885.SH,股价12.92元,市值286.05亿元),则率先扭亏为盈。

整体来看,六大上市航司同比上一年度合计减亏超1200亿元,行业经营情况实现快速修复。其中,中国国航减亏额度最大,2022年其归母净亏损386.19亿元,相比之下2023年预计减亏373亿元以上。此外,南方航空、中国东航、海航控股的减亏额度均超200亿元。

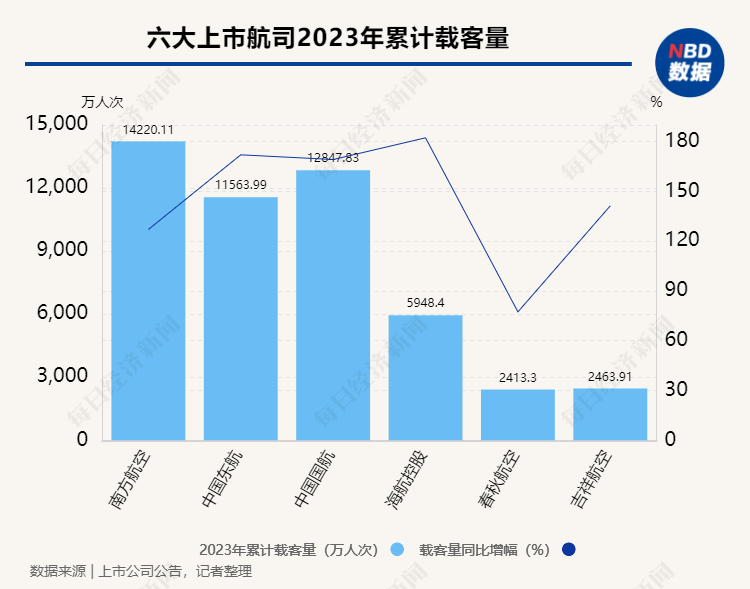

以载客量作为观察指标,海航控股是6家航司中恢复最快的,2023年累计载客量同比增长182.27%,在6家航司中排名第一,预计盈利3亿元到4.5亿元。春秋航空尽管在载客量同比增幅上垫底,只增长了77.38%,但业绩表现大幅领先,预计2023年归母净利润为21亿元到24亿元,已经超越疫情前(2019年)水平。

民航局局长宋志勇曾在2023年全国民航工作会议上透露,2022年全行业亏损达到2160亿元。而根据1月初宋志勇在2024年全国民航工作会议上的报告,全行业在2023年已大幅减亏1872亿元。

那么,尚未补齐的“窟窿”主要源于何处?

综合六大航司在业绩预告中的说法,国际航线恢复不及预期,是造成2023年未能扭亏的主要痛点。相比于民营航司,国际航线在三大国有航司运营中的比重更高,因此国际航线恢复缓慢带来的经营压力也更大。此外,国内市场竞争加剧、油价汇率等要素价格的波动也是不小的考验。

另一方面,三大国有航司在载客规模上仍然独居一档。2023年,南方航空、中国国航、中国东航累计载客量分别达到1.42亿人次、1.28亿人次和1.16亿人次。排在第四的海航控股累计载客量为5948.4万人次。吉祥航空和春秋航空较为接近,分别为2463.91万人次和2413.3万人次。

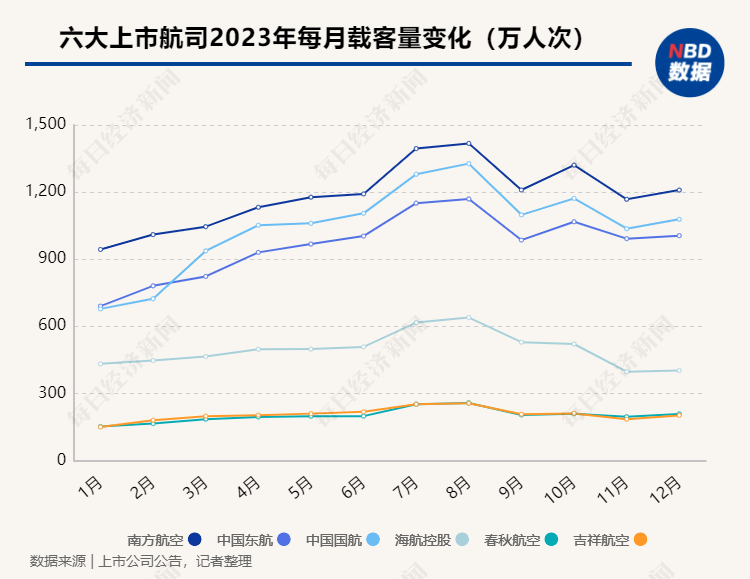

逐月来看,2023年六大上市航司载客量走势类似:从1月开始一路上涨,在7月、8月到达第一个高峰,此时正值民航暑运旺季,进入9月有所下滑,在10月国庆假期助推下到达第二个高峰。最后,趋近年底时再度呈现小幅上涨趋势。三大国有航司由于载客规模庞大,在走势图上的波动体现得更加明显。总体上,全年六大上市航司载客规模的排列格局较为稳定。

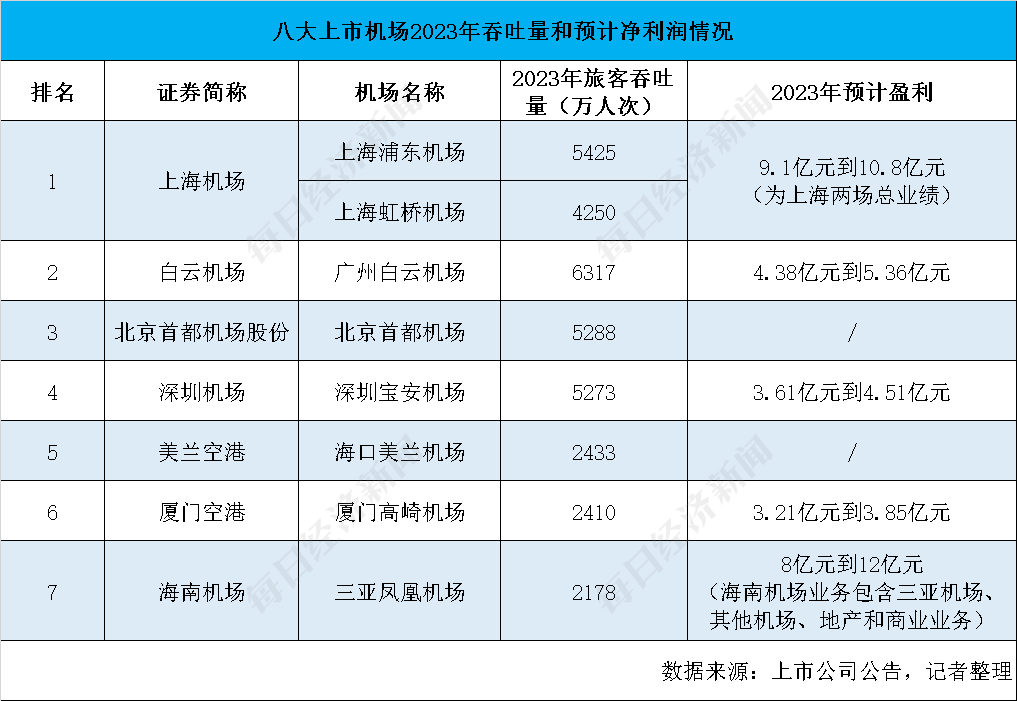

1月末,上市机场陆续公布2023年业绩预告和年度吞吐量数据。随着2023年民航业的全面复苏,几大上市机场均实现了盈利(未公布业绩预告的除外)。其中,上海机场(600009.SH,股价34.27元,市值852.8亿元)、白云机场(600004.SH,股价9.74元,市值230.52亿元)、深圳机场(000089.SZ,股价6.33元,市值129.81亿元)成功扭亏为盈,海南机场净利润同比减少约35.36%—56.90%,厦门空港(600897.SH,股价11.88元,市值49.53亿元)净利润同比增加1042%—1270%。

总体来看,抛开非机场业务影响,上市机场的经营业绩与吞吐量成正相关关系:吞吐量越高,利润水平越高。上海机场总吞吐量最高,旗下两大机场合计实现旅客吞吐量9675万人次,助力其实现上市机场最高利润,约9.1亿元到10.8亿元。

而若从单一机场来看,上市机场中吞吐量排名最高的是广州白云机场,达到6317万人次,相比于其2019年的恢复率为86%。这已经是白云机场自2020年以来第四年排名全国机场吞吐量第一。

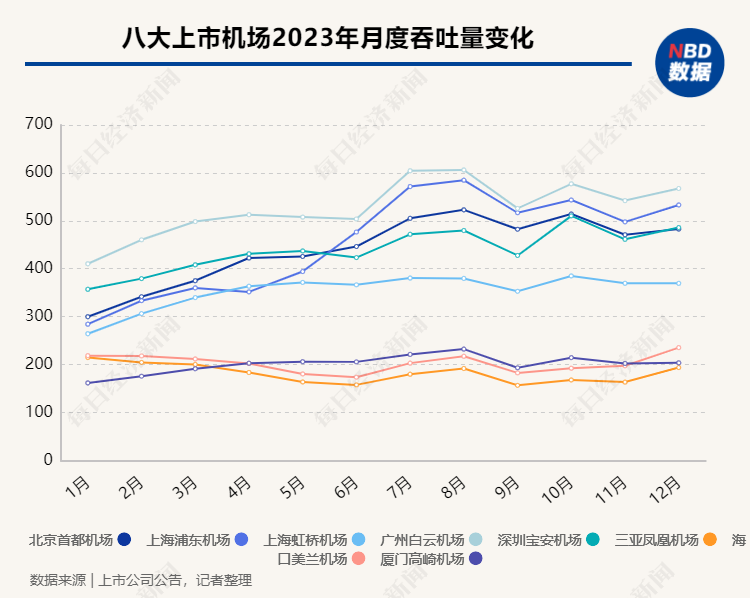

具体到各大机场的每月表现,《每日经济新闻》记者梳理发现,八大上市机场的吞吐量波动趋势基本一致,均是在2023年7月及8月迎来年内的吞吐量高峰,在2023年10月形成一个小高峰。这两个峰值,分别是受益于暑期和国庆假期的旅游热潮。

值得一提的是,在几大机场吞吐量的月度变化中,上海浦东机场波动最大。从上图可看到,上海浦东机场在2023年前三个月的吞吐量排名都为第四,4月甚至跌到了第五的水平,前五个月处于一年中的低位,但5月后上升幅度加大,6月至12月始终稳居上市机场吞吐量第二。

另外,从上图也可看到,三亚、海口、厦门这三个城市的机场与一线城市机场的吞吐量出现断层,三家机场月均吞吐量在200万人次左右,走势较为平稳。而北上广深的单个机场吞吐量月均达到350万人次以上,广州白云机场则遥遥领先,月均吞吐量达到500万人次。

2023年,“上海虹桥—深圳宝安”(往返,下同)是国内最繁忙的航线,累计航班量为28195架次,同比增长116.2%。紧随其后的是“北京首都—上海虹桥”和“广州白云—上海虹桥”,累计航班量分别为26840架次和25449架次。

民航是国民经济的晴雨表,那些最为繁忙的航线与机场反映着经济动脉中的重要节点。据航班管家数据,2023年TOP10航线全部分布在北京、上海、广州、深圳、杭州、成都、重庆这几大航空枢纽之间。

相比于疫情前(2019年),“广州白云—北京大兴”由于是新开航线,其航班量与2019年相比增长显著。在排除该航线后,还有4条航线的航班量已经超过疫情前:“杭州萧山—深圳宝安”与“广州白云—杭州萧山”两条航线分别增长了13.9%和9.3%,增幅较大;“广州白云—上海虹桥”与“广州白云—重庆江北”有小幅增长,分别为0.2%和0.1%。不难看出,疫情前后,杭州相关航线表现突出。

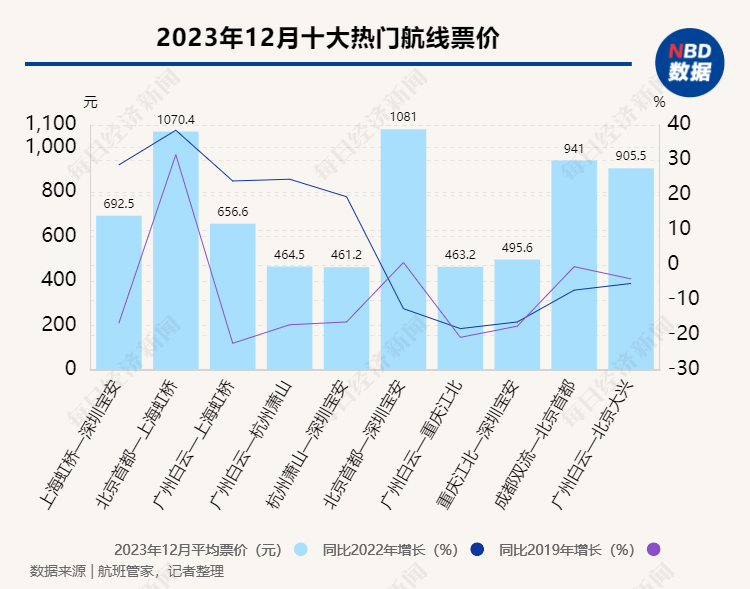

与此同时,伴随国内市场复苏,机票价格的波动频频引起旅客关注。以十大繁忙航线为例,2023年12月,其中半数航线的平均票价相比2022年同期出现上涨,涨价最多的是“北京首都—上海虹桥”航线,均价1070.4元,同比上涨38.5%;其余4条航线的涨价幅度也均在20%—30%之间。

不过,与疫情前(2019年)相比,这十大航线的票价水平整体仍处于低位。仅“北京首都—上海虹桥”的票价比疫情前高出31.5%,其余航线票价或基本保持不变,或比疫情前降价不少。

2023年,国际航空客运市场的修复比国内市场更为缓慢。据民航局统计,2023年国内航线旅客运输量为5.91亿人次,已经超过2019年,但国际航线旅客运输量为2905.8万人次,仅为2019年的39.13%。此外,航班管家数据显示,2023年全行业国际客运航班量为30.27万架次,恢复率为38.7%。

部分通航国家的恢复率较为突出。据航班管家数据,已经有7个国家的国际航班恢复率超过100%(含),包括葡萄牙、匈牙利、乌兹别克斯坦、肯尼亚、埃及、马尔代夫和阿尔及利亚,白俄罗斯、沙特阿拉伯、土库曼斯坦等国的恢复率也超过90%。

东亚及东南亚一直是国内旅客的热门目的地,2023年前十大热门国际航线也证明了这一点,上榜航线均为韩国、日本、泰国、马来西亚、新加坡等国相关航线。整体来看,这十大国际航线的恢复率大致分布在40%—70%之间。其中,“仁川—青岛胶东”航线的航班量最多,达到6718架次,恢复率为50.5%。

航班管家数据商业部总经理王磊分析认为,2024年国际市场恢复依旧是一个渐进的过程,整体市场恢复有望进一步提升,但大幅度增长可能性较小。从运力和需求来看,依旧集中在中短程航线,比如日韩及东南亚;远程航线发展有一定的难度,比如北美航线。

王磊指出,一方面,国外疫情对民航业结构性损害很大,人员流失较多,对航班恢复保障产生较大影响;另一方面,收入增幅放缓,消费者更加理性,不可避免地降低了对航空旅行消费支出的预期。此外,经济形势、地缘政治、安全事件、产业转移等因素也都会对国际航线的复苏产生影响。

不过,2023年以来,政策层持续释放积极信号,为国际航线复苏提供助力。例如,近期连续出台多项免签政策,加码跨境旅游支持力度,进一步便利中外人员往来。

对于常坐飞机的旅客而言,如果碰上需要搭乘摆渡车的情况,往往体验会较差,这可以说是旅客最大的“痛点”之一。

乘坐摆渡车往返航站楼与远机位要花费更多时间,乘客需要待在狭小拥挤封闭的车内空间,甚至在遭遇雨雪大风等天气时可能会经历无庇护乘机。相较于乘坐摆渡车,旅客往往更愿意选择通过廊桥上下飞机。

2023年6月在民航局新闻发布会上,民航局机场司副司长马志刚表示,近年来,国内部分大型机场航班近机位靠桥率不高问题凸显,很大程度影响了航空旅客出行便捷度,旅客反映比较多。为回应旅客呼声,提高航空旅客出行满意度,民航局研究决定启动专项整治工作。专项整治工作以十大国际航空枢纽城市的13个枢纽机场为重点,在全国41个千万级机场全面开展提升航班近机位靠桥率专项行动。

提升航班靠桥率,顾名思义就是提升航班靠接廊桥次数,减少旅客乘坐摆渡车的次数。那么,整治工作效果如何呢?2024年1月8日民航局公布的最新数据显示,开展千万级机场航班靠桥率专项整治后,平均靠桥率提升3.41个百分点,累计增加靠桥航班15万架次、惠及旅客2239万人次。

航班管家数据显示,2023年国内千万级机场中,出港靠桥率最高的是武汉天河机场,达到99.1%。相比2022年,上述靠桥率排名前20的机场大部分靠桥率都得到提升,其中提升超过10个百分点的有青岛胶东机场、海口美兰机场、温州龙湾机场和长春龙嘉机场。

2023年11月,民航局官网就曾发布文章,分享武汉天河机场靠桥率稳居第一的经验。文章提到,武汉天河机场细化制定“调配廊桥机位关闭周期、避开航班高峰”“释放长时占用的廊桥机位资源”“理论评估、模拟靠接、实地测试,增设CRJ、ARJ21、C919等非常见机型鼻轮线”“优化旅客流程优化,实现国际航班、国内航班分层分流、机位转换共享”“加强临界航班放行协调、减少延误航班对廊桥机位的占用”“‘插花式’分配机位,避免同一区域航班排队”“评估航班结构、调整航司运行区域、使东西区航班量达到动态平衡”等12项提升措施。

民航专家李瀚明告诉《每日经济新闻》记者:“靠桥率的提升一方面提升了旅客体验,旅客不用携带行李爬楼梯,也不用在雨雪天气挨淋受冻;另一方面也提升了安全性,减少了类似往发动机里扔硬币这样的事件发生。”

除了提升旅客体验之外,民航业内人士林智杰向记者分析称:“飞机停靠廊桥,能够使用桥载的电源空调,进而能够减少燃油的消耗,减少温室气体的排放。”

不过,目前国内机场要提升靠桥率,仍面临不少障碍和挑战。林智杰提到:“靠桥率主要还是受限于机场的硬件设施,机场在设计阶段没有打下很好的基础。有的机场两三千万人次的吞吐量总共就二三十个廊桥,不论怎么提升,总是会有大量的飞机靠不上廊桥。而有的机场拥有上百个廊桥,靠桥率能够轻易做得比较高。”林智杰建议,在当下阶段除了考核靠桥率之外,可以增加对廊桥每日使用时间的考核,“只要把廊桥的利用率提上来,就能够实现提升服务质量的目的”。

2023年是国产大飞机腾飞的一年。2023年5月,C919成功实现商业首航,在ARJ21之后国产飞机商业飞行编队再添一员。

航班管家发布的报告显示,截至今年1月我国民航客机达3961架,对比2019年复合增长率达2.1%,机队规模增速放缓。其中,国产客机增速较快,机队占比已提升至3.4%。随着ARJ21进入高速交付期、C919投入商业运营,国产飞机在民航运输机队中的地位愈发重要。

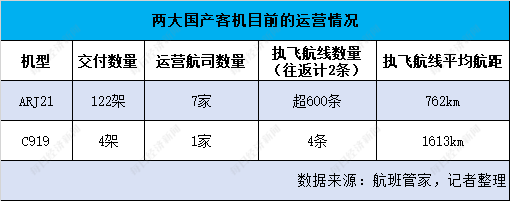

先看ARJ21。截至2023年12月末,ARJ21累计交付122架,国内运营ARJ21的客运航司共7家。成都航空是拥有ARJ21数量最多的航司,总量达25架,三大航ARJ21数量逐渐增长,南方航空、中国国航均为24架,一二三航空(中国东航)为17架。

随着机队规模的增长,ARJ21执飞航班量不断攀升,2023年12月创新高,月度执飞航班量达8429架次,航班占比进一步提升,占民航客运航班总量的2.16%,占全国支线机型航班总量的46.0%,市场份额持续稳步上升。2023年,ARJ21执飞各航司航线合计超600条,平均航距762km。

再看C919。C919目前已累计交付4架,运营航司为中国东航,2023年定期执飞“上海虹桥—成都天府”往返航线,2024年1月9日起新增执飞“上海虹桥—北京大兴”往返航线。2023年C919累计执飞客运航班656班次,商业飞行超1600小时。

2023年,C919机型平均飞机利用率约4.1小时/天,平均客座率为77.5%,每机每日平均执飞约1.6班次,平均航距约1613km。

除了国产飞机之外,进口机型的新款飞机在国内市场的增长也较快。据航班管家数据,截至2023年末,A320NEO系列飞机在国内机队占比从6.10%提升到15.2%,占比提升约9个百分点。究其原因,A320NEO是老款A320的改进款,换装新型高效发动机,可有效减少碳排放量,同时在运力上也表现出一定的优势。国内现存机队中,新款A320NEO每机平均运力要比老款高出10个座位数。

另外,减少较多的机型集中在A320CEO与B737机型上,多因为机龄较高退出运营。整体对比2019年来看,我国民航客运机队呈现国产化、年轻化、低碳化的趋势,由高速发展转向高质量发展。

(海报设计:蔡沛君)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。