每经记者 王海慜 每经编辑 叶峰

刚过去的9月,IPO市场寒意浓重。据统计,9月份IPO融资规模创下近一年多的新低,同比、环比都下降了近70%,且9月IPO募集资金为近12个月均值的51.2%。

此前,证监会在8月18日发布的《有关负责人就活跃资本市场、 提振投资者信心答记者问》中对股权融资节奏收紧传闻回应称,将充分考虑二级市场承受能力,加强一、二级市场的逆周期调节,更好地促进一二级市场协调平衡。

有分析认为,如果股权融资规模持续收缩,将对投行业务产业链收入占比较高的券商带来压力。

9月A股IPO规模大幅收缩

证监会在8月18日发布的《有关负责人就活跃资本市场、提振投资者信心答记者问》中对股权融资节奏收紧传闻回应称,将充分考虑二级市场承受能力,加强一、二级市场的逆周期调节,更好地促进一二级市场协调平衡发展。证监会表示,“市场会感受到这种变化。”

9月作为证监会上述表态后的首月,一级市场究竟有无发生相应的变化呢?

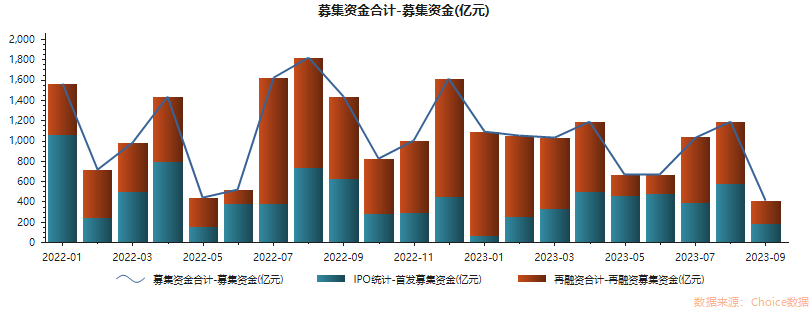

2022年1月-2023年9月A股各月股权融资情况

据Choice数据统计,今年9月A股IPO融资规模为181.3亿元。除去受春节因素影响的今年1月,9月A股IPO融资规模创下2022年6月以来的新低。

而今年8月、去年9月IPO融资规模为576.75亿元、625.3亿元。9月A股IPO融资规模环比下降68.6%、同比下降71%。

此前几年,A股IPO经历了一段历史上不多见的“黄金期”。自2020年-2022年每年都堪称A股IPO大年。据统计,2021年A股共有523家公司登陆A股,合计募资5426亿元,IPO数量和募资金额都一度创出历史新高。2022年A股首发上市企业达428家,合计募资额为5870亿元,再创历史新高,2022年沪、深交易所分别摘得全球IPO融资冠亚军。

不过,今年来这段“黄金期”或已暂告段落。今年1-9月,A股IPO融资规模累计为3236.4亿元,同比下降33.3%,因而9月的降幅就显得更为显著。

与此同时,9月A股再融资规模也是同、环比双降。Choice数据统计,今年9月A股再融资规模为226.93亿元,环比下降63%、同比下降72%。

另据机构统计,9月,A股市场股权融资总额为近12个月均值的47.36%;其中IPO募集资金为近12个月均值的51.2%。

相比之下,在沪深市场9月股权融资规模同、环比均出现大幅下降的情况下,北交所的表现相对稳定。据统计,9月北交所IPO规模9.55亿元,环比小幅下降了6.56%。

另外,从近期IPO受理数据来看,在入口端也显现出放缓的迹象。今年9月上交所受理IPO申请4家,去年9月受理IPO申请7家;今年9月深交所受理IPO申请7家,去年9月受理IPO申请21家。

值得一提的是,尽管目前IPO的整体过会率依然较高,但如果算上撤回因素,IPO的真实过会率要打上不小的折扣。此前中信证券曾发布研报指出,2022年将撤回也算入分母中的真实IPO过会率为67.1%。

而据机构统计,今年9月IPO真实过会率仅46.67%。2023年9月共有30家企业主动撤回IPO申请,主动撤单企业数量近几月持续上升。

券商投行业务收入承压

IPO融资规模的下滑,也会同步影响券商的投行业务收入。据Choice数据统计,今年9月,A股IPO的首发发行费用为17.1亿元,环比下降47%,同比下降66%,首发发行费用中券商的承销保荐费用通常占到了大头。

今年来券商承销保荐收入的增幅呈现出下半年要弱于上半年的特征。据协会数据显示,在行业今年上半年整体营收同比增长近10%的背景下,141家证券公司2023年上半年实现证券承销与保荐业务净收入255.37亿元,同比下降4.6%。而Choice数据统计,今年7-9月,A股IPO的首发发行费用为83.52亿元,同比大幅下降36%。

近年来,为了适应市场的新变化,业内不少券商的投行业务的打法已逐渐升级为“投资+投研+投行”的产业链架构。

例如,在投行+PE模式下,券商私募股权业务业绩持续兑现,私募子公司贡献增量利润。据统计,2022年,中金公司、海通证券、中信证券私募子公司归母净利润较高,分别达7.9亿元、5.6元、4.5元,占同期归母净利润比例分别为8.4%、8.%、2.1%。

此外,基于券商在股权承销保荐的优势,以及近年来IPO 迅速扩容,券商私募子投资IPO退出的数量相对较高,券商私募子在PE行业已经占据了头部地位。据机构统计,2022 年中金公司及旗下平台共34个投资项目实现IPO,与深创投并列排名PE全行业首位。

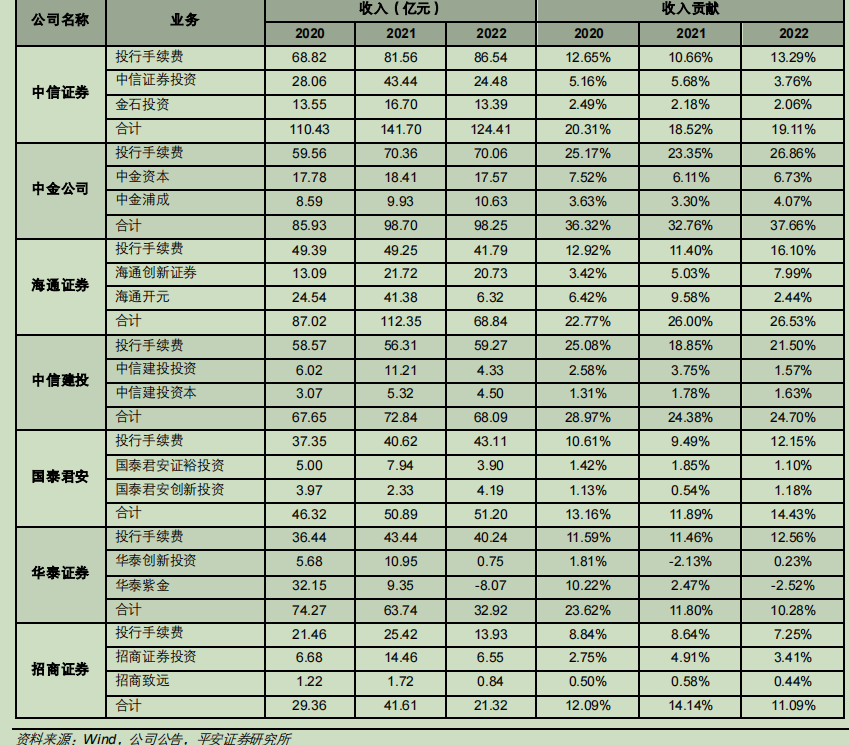

部分头部券商大投行业务收入贡献统计 截图自:平安证券研报

而一些头部券商凭借综合实力,已率先打通了“投资+投行”链条,实现了承销保荐费、投资收益、基金管理费等的多元化创收。据平安证券前期发布的研报显示,2020-2022年,各大头部券商大投行业务的收入贡献度都超过了10%,其中中金公司、海通证券、中信建投等券商大投行业务的收入贡献度超过了20%。不过,有分析认为,如果未来A股股权融资持续承压,将对投行业务产业链收入占比较高的券商带来一定压力。

值得注意的是,近年来对投行业务的监管明显趋严,券商的合规风险也随之增加。据某券商合规部门统计,2022年证券公司投行业务收到行政处罚2份、行政监管措施88份、自律监管措施及纪律处分53份,合计143份,较2021年的67份罚单大幅增加。且自2019年以来,证券公司投行业务罚单呈现较为明显的趋势性增长态势。

其中,保荐业务仍是罚单数量最多的业务,2020、2021、2022年保荐业务罚单数量占比分别为46%、67%、54%,占比保持高位。平安证券认为,投行业务监管趋严,罚单数量影响证券公司分类评级,将倒逼券商增强合规与内控能力。

封面图片来源:视觉中国-VCG211221772591

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。