也正是在上市之后,朱吉满执掌着誉衡药业,启动了一系列大规模并购,并连续抢夺多家上市公司的控制权。据公开报道,在朱吉满的操盘之下,誉衡药业先后主导了27宗并购案,耗资129亿元。

朱吉满多次甩卖资产用于自救,但效果甚微——2022年11月,朱吉满旗下的誉衡集团,被哈尔滨中院宣告破产。时隔数月,誉衡药业公告称,誉衡集团所持公司股份均以拍卖成交,公司无控股股东、无实控人。朱氏夫妇,也早已在上市公司董事会席位中消失。

每经记者|贺娟娟 西安 每经编辑|张静

近日,一对西安夫妇被法院“天价”悬赏的消息刷屏网络。

高额悬赏之外,被执行人朱吉满、白莉惠夫妇,尤其是朱吉满的人生履历,也成为外界所关注的焦点。

从眼科医生到医药销售,从西北到东北,再到一度坐拥上市公司、执掌百亿财富,在行业四处“攻城略地”,高光时登顶黑龙江首富;但前期系列资本运作埋下的隐患终是爆雷,将个人财富与成就烧为泡影,“限高”“老赖”成了新的个人标签,如今更是被法院开出最高逾1亿元的悬赏公告……

“天价”悬赏公告让朱吉满夫妇再次受到高度关注。

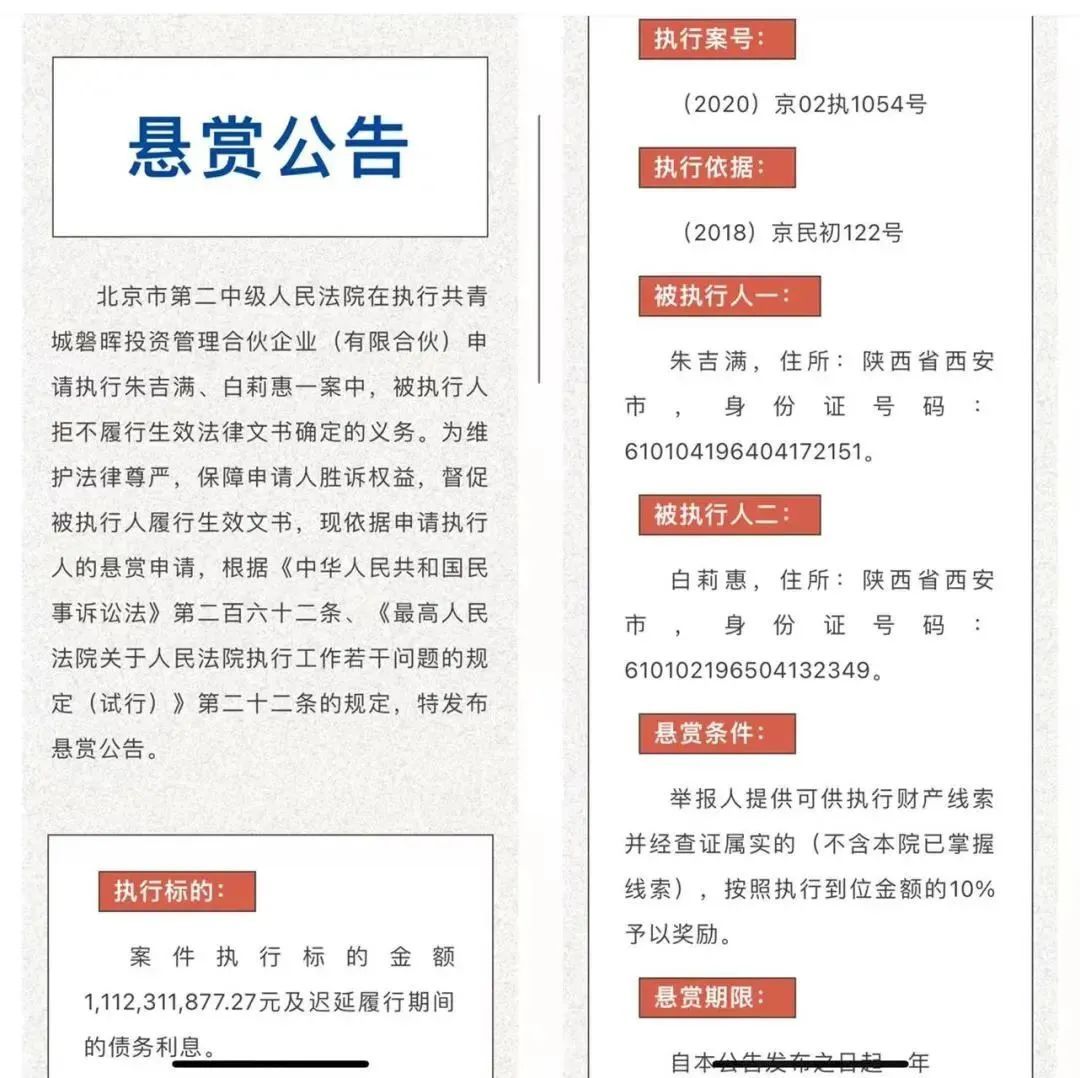

3月23日,北京市第二中级人民法院官方微信“北京二中院金色天平”,对朱吉满、白莉惠夫妇发出执行悬赏公告。

公告显示,北京二中院在执行共青城磐晖投资管理合伙企业(有限合伙)(以下简称“磐晖投资”)申请执行朱吉满、白莉惠一案中,后者拒不履行生效法律文书确定的义务。依据申请执行人的悬赏申请,北京二中院特发悬赏公告。

这次悬赏可谓“天价”,据公告披露,执行标的金额为11.12亿元,此外还包括迟延履行期间的债务利息,悬赏条件为“举报人提供可供执行财产线索并经查证属实的(不含本院已掌握线索),按照执行到位金额的10%予以奖励。”这意味着,此次悬赏金额最高将为11.12亿元的10%,即1.112亿元。

图片来源:北京二中院金色天平

陕西树理律师事务所何宏斌表示,“其实10%的悬赏比例属于正常,只是此次涉及金额较大。”不过获取全额悬赏并不容易,“要按照所提供线索的金额执行相应的悬赏,比如只提供了1000万的线索,那么只能获取100万悬赏。”

粉巷财经查询发现,磐晖投资与朱吉满夫妇之间的纠纷,始于2017年起双方的一次合作。据中国裁判文书网,磐晖投资曾在2017年4月,通过向中信信托公司认购资金信托的方式,给朱吉满实控的誉衡集团,也即上市公司誉衡药业原控股股东,发放信托贷款共计46.6亿元。

这笔信托贷款用于誉衡集团支付其下属企业的经营发展及股权并购,同时为确保投资回报并退出,磐晖投资与誉衡集团、朱氏夫妇签订《差额补足及回购协议》,朱氏夫妇承担连带担保责任。

但合作进展并不顺利,2018年6月,随着誉衡集团的一纸告知函,让双方对簿公堂——誉衡集团表示,由于流动资金紧张,无法按时付款。同时集团还存在因重大负债未能清偿而被提起诉讼财务出现重大问题等情况。

这次事项,也是朱氏夫妇由盛转衰的一个重要因素。

事实上,就在2017年磐晖投资向誉衡集团输送46.6亿元“弹药”的时候,朱吉满还是身家百亿的“东北药王”。

就在上述信托贷款签订6个月之后,朱氏夫妇再登胡润百富榜,以105亿元的财富位列榜单349位,被称为“黑龙江首富”。

朱吉满并非东北人,而是一个地道的西安人。

公开资料显示,1964年出生于西安的朱吉满,由西安医科大学(现为西安交通大学医学部)毕业后,成为西安电力中心医院的眼科医生。也正是在这里,他认识了同为医生的白莉惠,并组建了自己的家庭。

不过,朱吉满很快辞去了外人看来很稳定的工作,先后在几家药企从事医药销售。上世纪80、90年代,医药销售代表的工作是个香馍馍,不少人通过这个发了家。

不甘于只做药代的朱吉满,于2000年以168万元的价格,盘下了濒临倒闭的黑龙江康复研究所附属药厂,并改制为誉衡药业。该药厂有一款以鹿骨为原料的骨科药,让朱吉满看到了商机。

朱吉满 图片来源:视觉中国 VCG11409631329

通过一系列大刀阔斧的改革,朱吉满依托鹿瓜多肽注射液这一王牌药品,迅速让改制后的誉衡药业焕发生机——2004年进入国家医保名录,2007年至2009年期间,该产品为誉衡药业贡献的营收比例分别为56%、51%、40%,单在2009年便给誉衡药业带来1.57亿元的利润。

2010年6月,誉衡药业(002437)成功在深交所上市,市值最高时一度超过320亿元。作为实控人的朱吉满夫妇身家也随之水涨船高,连续数年进入胡润百富榜。2015年,朱吉满以12亿美元的资产,位列华人富豪榜第317位,在全球富豪中排名第1605位。

粉巷财经获悉,发家之后的朱吉满,还曾分别于2014年和2017年,两次回西交大捐资,助力医学学科建设及人才培养,被学校聘任为兼职教授。

也正是在上市之后,朱吉满执掌着誉衡药业,启动了一系列大规模并购,并连续抢夺多家上市公司的控制权。据公开报道,在朱吉满的操盘之下,誉衡药业先后主导了27宗并购案,耗资129亿元。

在一次接受媒体采访时,朱吉满对行业发展和企业定位阐述了自己的研判:“一旦发现合适品种,就采取直接购买、合作研发、并购等方式把这个品种收过来。现在的誉衡药业就是一个药品整合商,新药资源只会越来越少,先拿到手再说。”

通过“买买买”,誉衡药业在朱吉满的事业版图中,不再唯一。另一家上市公司信邦制药(002390)也于2017年,被朱吉满通过股权质押、信托借贷等方式,以30.24亿元拿下了21%的股权,进而成为公司实控人。

不过正是这次豪赌,给已经看似更加庞大的誉衡集团埋下了爆雷的伏笔。

万联证券投资顾问屈放告诉粉巷财经,“于企业并购而言,需要从战略整体高度去布局,不主张过度的跨界并购,要在公司主营业务的基础上进行产业链上下游的整合。再者,并购业务往往需要现金或者股权置换,因此要慎重考虑是否会影响自身经营和发展,而并购项目之后亦需企业逐渐将并购业务融入公司,不可贪大求成。”

说回前述那笔高达46.6亿元的信托贷款,用途正是为了“通过下属企业进行目标公司股权并购”。贷款期限3年,年利率为8.8413%,光每年支付的利息便超过4亿元。

不过就在拿下信邦制药控股权的次年,也即2018年,随着医药政策及外部环境的变化,誉衡药业销量急剧下滑,此前收购的一些企业也相继爆雷,朱吉满控制的两家上市公司双双“腰斩”,拳头产品鹿瓜多肽注射液也在2019年被剔除医保目录。

图片来源:视觉中国 VCG111302006528

2018年也是誉衡药业明显的转折年,负债突破50亿元,商誉达到33.6亿元,占总资产的35.25%。

2019年,誉衡药业净利润亏损26.62亿元,同比下降2214.30%,成为公司上市以来的首亏。誉衡药业表示,主要原因是计提商誉准备26.15亿元所致。据其后来在回复深交所问询函时所说,分别对此前收购的普德药业、华拓万川两家公司,计提了10.27亿元和15.87亿元商誉减值准备。

为了“填坑”,朱吉满多次甩卖资产用于自救,但效果甚微——2022年11月,朱吉满旗下的誉衡集团,被哈尔滨中院宣告破产。

时隔数月,誉衡药业公告称,誉衡集团所持公司股份均以拍卖成交,公司无控股股东、无实控人。朱氏夫妇,也早已在上市公司董事会席位中消失。

中国执行信息公开网显示,2019年以来,朱吉满名下的执行信息多达40条,金额自数百万元至十几亿不等。多家法院均向朱吉满开出“限消令”,朱吉满也多次成为失信被执行人。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。