每经记者 姚亚楠 每经编辑 彭水萍

又一外资机构来华投资,近日,渣打私募股权基金管理(深圳)有限公司(以下简称“渣打私募”)完成私募基金管理人登记备案,企业性质为外商独资,由渣打银行(香港)有限公司全资控股,机构类型为私募股权、创业投资基金管理人。

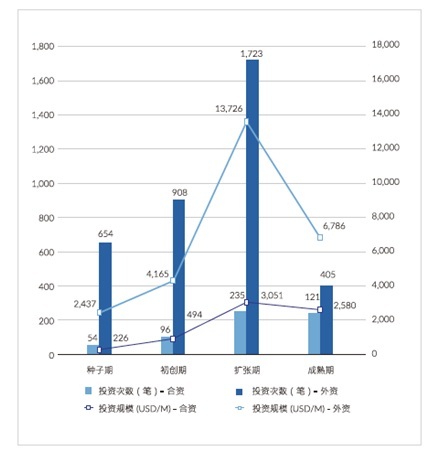

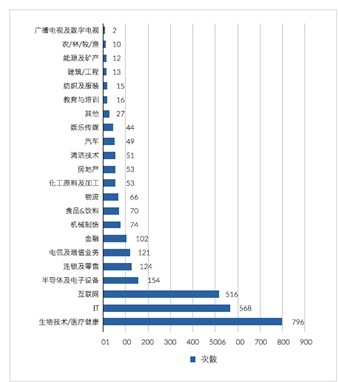

外资机构已成为中国资本市场重要的参与者,据相关统计显示,处于扩张期的项目资产是外资私募股权基金在华投资最主要的参考范围,投资超过其他阶段投资总和的50%,在投资偏好方面,生物技术/医疗健康、IT业以及互联网是外资私募股权基金过去10年在华投资占比最高的3个行业。

图片来源:视觉中国-VCG111363577655

据中基协官网信息显示,渣打私募注册资本200万美元,实缴资本50万美元,目前共有全职员工5人,尚未有产品成立。

渣打私募法人兼总经理为林曦明,据公示资料显示,林曦明曾先后任职于毕马威华振会计师事务所、华为技术有限公司、中国文化产业投资基金管理有限公司、中移国投创新投资管理有限公司等,2021年5月起,他供职于渣打环球商业服务旗下渣打创投部门。

渣打银行是知名的国际银行集团,而早在2019年,其在内地创投圈就有所布局。彼时,渣打创投(SC Ventures)在上海落地,并成立了渣打创新实验室(eXellerator),这是渣打银行在中国内地成立的首个金融科技创投支持平台。

据公开资料显示,渣打创投由创新实验室、创投基金和创业孵化器三部分组成。创投基金关注的领域涵盖人工智能、区块链,还包括实体、分销等。此前在创投基金和孵化器的带领下,渣打创投已对全球数家金融科技公司进行战略投资。

2022年2月,渣打银行(中国)有限公司(“渣打中国”)与深圳天使母基金管理公司签署战略合作协议,双方将在跨境金融、资金托管、生态建设展开合作。同时,渣打香港与深圳天使母基金管理公司设立天使子基金,携手共建大湾区中小科创企业孵化生态系统。

渣打银行大湾区行政总裁林远栋当时表示,粤港澳三地的科创企业数量庞大且高度集中,它们的发展壮大,离不开金融的支持,其将与深圳天使母基金一起,依托大湾区独特的区位优势,推动构建多元化、跨区域、国际化的科技创新投融资体系,支持更多中小型科创企业成长为具有全球竞争力的标杆企业。

中国是各国投资者配置资产的重要渠道之一,随着我国资本市场的开放,越来越多的境外机构投资者有充足的途径进入中国资本市场,在华业务范围也不断扩大。

本月,“赌王”儿子何猷龙旗下壹桃私募基金管理(上海)有限公司完成私募基金管理人资格登记,这是今年首家登记的外资私募,其业务类型为QDLP等试点机构。壹桃私募由黑桃资本100%控股,黑桃资本是新濠国际发展有限公司主席兼首席执行官何猷龙和新濠博亚娱乐有限公司管理其私人投资的家族办公室。

今年2月,资管巨头汉领资本宣布上海办公室正式开始运营,去年5月,汉领资本获得了上海市QFLP试点资格。去年进入中国市场的还有PE巨头KKR,2022年5月,KKR旗下开德私募基金管理(海南)有限公司在中国基金业协会完成登记。

外资资管机构已成为中国资本市场重要的参与者,据卓佳与君合律所联合发布的《中国外资私募股权基金市场准入及运营指南2022》数据显示,处于扩张期的项目资产是外资私募股权基金在华投资最主要的参考范围,投资超过其他阶段投资总和的50%。此外,成熟期资产也在其考虑范围。

外资私募股权基金在华投资阶段分布 (数据来源:私募通)

从行业偏好来看,通过对2012年-2022年间外资私募股权(含合资部分)在华投资事件分析,上述报告指出,生物技术/医疗健康、IT业以及互联网是外资私募股权基金过去10年在华投资占比最高的3个行业。

近10年外资私募股权基金投资行业分布(数据来源:私募通)

封面图片来源:视觉中国-VCG111363577655

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。