每经记者 曾子建 每经编辑 赵云

2023年,在中国特色估值体系(简称“中特估”)的指引下,中字头板块席卷A股市场。中国移动带领三大运营商新高不断,中字头军工股、中字头基建股全线走高。

最近一个月,基建类ETF,国企开放共赢ETF,成为指数型基金里最炙手可热的产品,业绩也领涨市场。

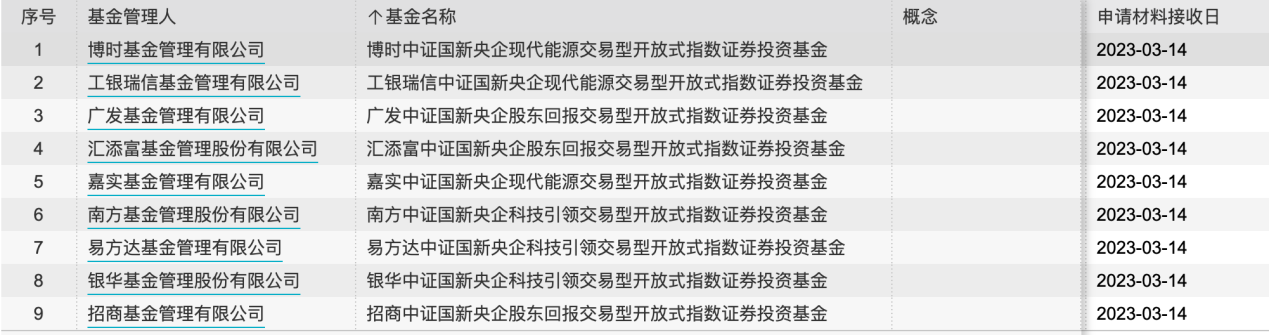

就在3月中旬,9家基金公司正式上报了三大央企指数ETF。业内人士预计,9只央企主题相关ETF有望在4月成立,届时将为央企相关板块带来可观的增量“援军”。

然而,对于想要参与央企主题机会的投资者来说,如果等待相关ETF的发行,或许还将等待一段时间,这一段时间相关个股可能还会继续走高,而现有的ETF产品已经有较大涨幅。

那么在现阶段,还有哪些潜在投资机会值得关注?实际上,在主动型基金产品中,一些长期专注央企投资机会的基金经理,已经前瞻性的布局了央企龙头个股,这类产品由于“潜伏”较早,而随着援军的随后到来,有望借势获得增量资金“抬轿子”的机会。

2023年的春天,中国特色估值体系这一全新概念,无疑在整个市场参与者中产生了前所未有的共鸣。

“中特估”这个提法,最早出现在2022年11月21日的2022金融街论坛年会,当时证监会主席易会满表示,探索建立具有中国特色的估值体系。

尽管理论提出之初,“中特估”并未获得市场足够的反馈。但是,随着中国联通去年11月22日涨停,市场开始认识到,中特估的核心就在于央企。因为央企普遍估值极低,但红利回报丰厚,同时规模保持稳定增长,在国企改革的大背景下,央企理应获得充分的价值重估。

2023年,中特估迎来爆发,中国移动总市值突破2万亿,带领三大运营商新高不断,大有取代贵州茅台,成为第一大市值公司的趋势。

随后,中国石油带动中国石化、中国海油“三桶油”三箭齐发,重新走上价值回归之路。

接下来,中字头军工股成为央企科技创新的排头兵,中国卫星、中国卫通、中船科技等掀起强劲升势。

再往后,一带一路一发不可收拾,央企基建股一路狂飙,基建类ETF成为近一个月涨幅最大的指数基金。

今年以来,中国移动累计涨幅45%,中国电信累计涨幅66%,中国石化上涨28%,中国石油上涨17%,中国卫通大涨118%,中国交建大涨47%、中国西电大涨25%、中铁工业大涨34%……中字头个股普遍大涨,国企改革、基建类型ETF领涨市场。

目前看,对于普通投资者而言,无论买股票还是ETF,都还不是最友好的时期。要想继续分享中特估带来的机会,只有等待援军的到来。

刚好这时,说曹操曹操就到了。

证监会官网显示,3月14日,9家头部基金公司上报了央企主题ETF。9只央企主题ETF主要跟踪三大指数,包括中证国新央企股东回报指数、中证国新央企科技引领指数、中证国新央企现代能源指数,其中,易方达、南方、银华申报的是中证国新央企科技引领ETF,汇添富、广发、招商上报的是中证国新央企股东回报ETF,嘉实、博时、工银瑞信上报的是中证国新央企现代能源ETF。9只央企主题ETF已获受理。

基金公司普遍认为,央企主题相关ETF的推出,一方面将为投资者配置相关上市公司股票提供优质的投资工具,另一方面也有望给相关板块带来增量资金,支持央企利用资本市场做强做优做大,央企板块的投资也将受益于基本面和估值的双重提升。

不过值得注意的是,ETF产品从申报到进入发行阶段,需要一个过程,时间长的时候可能超过一个月,时间短的,从申报到发行,最少可能需要一周到两周时间。

因此可以预计的是,3月14日上述9只央企主题ETF申报材料之后,如果一切顺利,进展较快的话,未来一到两周时间,这些产品有望进入发行阶段。一旦顺利募集完成,届时关于央企的增量“援兵”就将入场。

当前阶段,中字头板块已经涨了一波,央企主题ETF的援兵尚未到来,在这个“空档期”,一些提前布局、早已埋伏央企板块的主动权益产品,或许能够在未来增量“援兵”入场之际成为受益者。

那么,有哪些提前重兵埋伏央企个股的主动权益产品、或者对央企板块有较深研究的基金经理值得关注?

在本轮中字头行情总,中国移动、中国联通、中国电信三大运营商行情是非常重要的一条主线,其重要炒作逻辑,除了央企改革、价值重估之外,还有数字中国等多重题材。

其次,中国石油、中国石化、中国海油“三桶油”行情,则是另外一条主线。

而8年价值投资老将、景顺长城基金经理鲍无可,则是牢牢抓住了两条投资主线的重要机会。

首先,景顺长城能源基建混合,是鲍无可管理时间最长的产品,时间长达8年,目前规模22.88亿元,鲍无可任职收益309%,今年以来收益10.79%,在3541只同类产品中排名107%。

根据去年四季报,景顺长城能源基建混合重仓中国移动、中国电信两只个股,持仓占净值比例分别为8.15%和5.2%。

值得注意的是,中国移动A股是2022年1月上市,鲍无可也是从去年一季度,就将中国移动纳入基金前十大重仓股,而且始终维持8%以上的配置比例,而中国电信是从去年第三季度开始配置。

而去年中国移动A股上市以来,股价上涨了接近1倍,中国电信A股从去年三季度末到现在,累计涨幅也是接近翻番。

再看另外一只产品,鲍无可管理的景顺长城沪港深精选,不仅重仓了中国移动和中国电信,还重仓中国石油和中国海洋石油的H股,今年以来,该产品同样取得超过10%的收益。

通过阅读景顺长城能源基建的季报可以发现,鲍无可早在去年第三季度,就已经看到了低估值中国企业的长期投资机会。

鲍无可在去年三季报中表示,随着市场调整,当前是一个非常好的投资机会,具体理由如下:

1. 长期来看(以十年计),现金是相对较差的资产,特别是在股票市场估值较低的时刻。现金类资产将受到通货膨胀的侵蚀,而股票资产天生跑赢通货膨胀。这个结论在过去100多年,各个主要国家都是成立的,其中一些国家经历了二战这样灾难性的事件。

2. 中国企业的竞争力还在不断提升,在很多高端领域中国企业开始崭露头角,不断提升全球市占率。

3. 当前中国部分股票资产的估值比较低,特别是本基金持仓的一些公司,这些公司基本面稳健,估值偏低,长期来看有较大的上涨潜力。

(注:去年三季度,中移动、中电信等尚未启动,但从去年第四季度开始到今年,鲍无可开始丰收了。)

此外,鲍无可当时指出,尽管一些热门赛道股的股价有所回调,但他并不认为这些赛道有机会,相反其中一些公司还包含较大的风险。

(注:现在回过头看鲍无可的这一观点,也得到了市场应验)

而且在去年第四季度,鲍无可延续了去年第三季度对市场的判断,并且进一步对股票仓位有所提升。

姜诚管理产品重点买入的央企个股为中国建筑和工商银行。长期以来,参与中国建筑的基金多为基建类ETF产品,而工商银行由于多年股价缺乏弹性,也一直缺少主动型产品的关注。那么,姜诚究竟处于怎样的理由,对中国建筑和工商银行如此青睐?

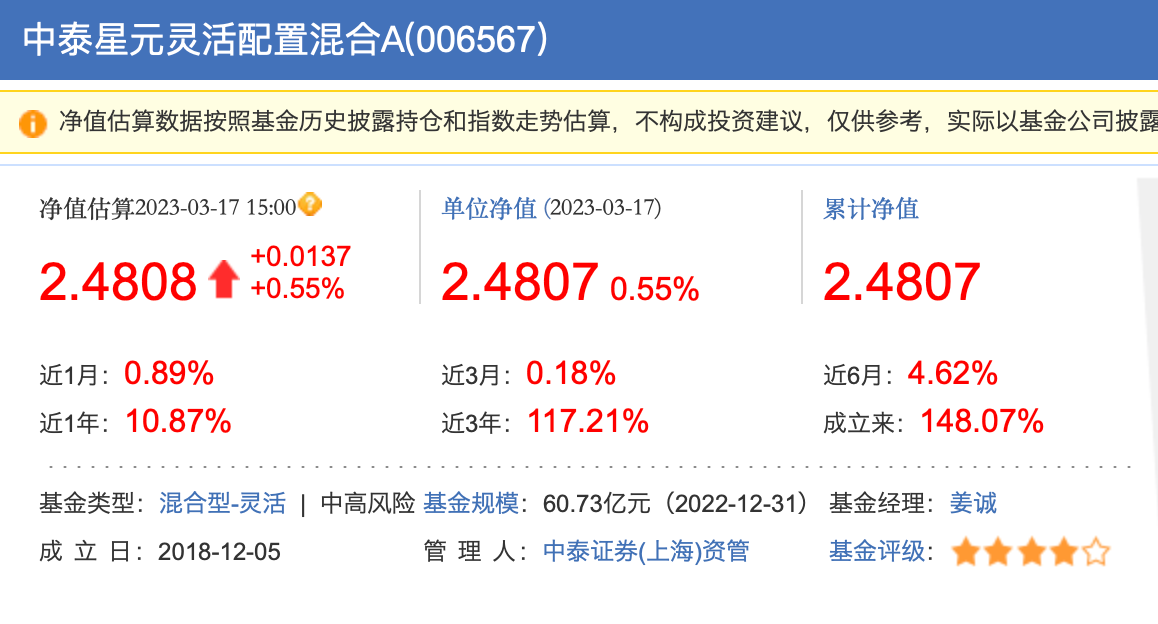

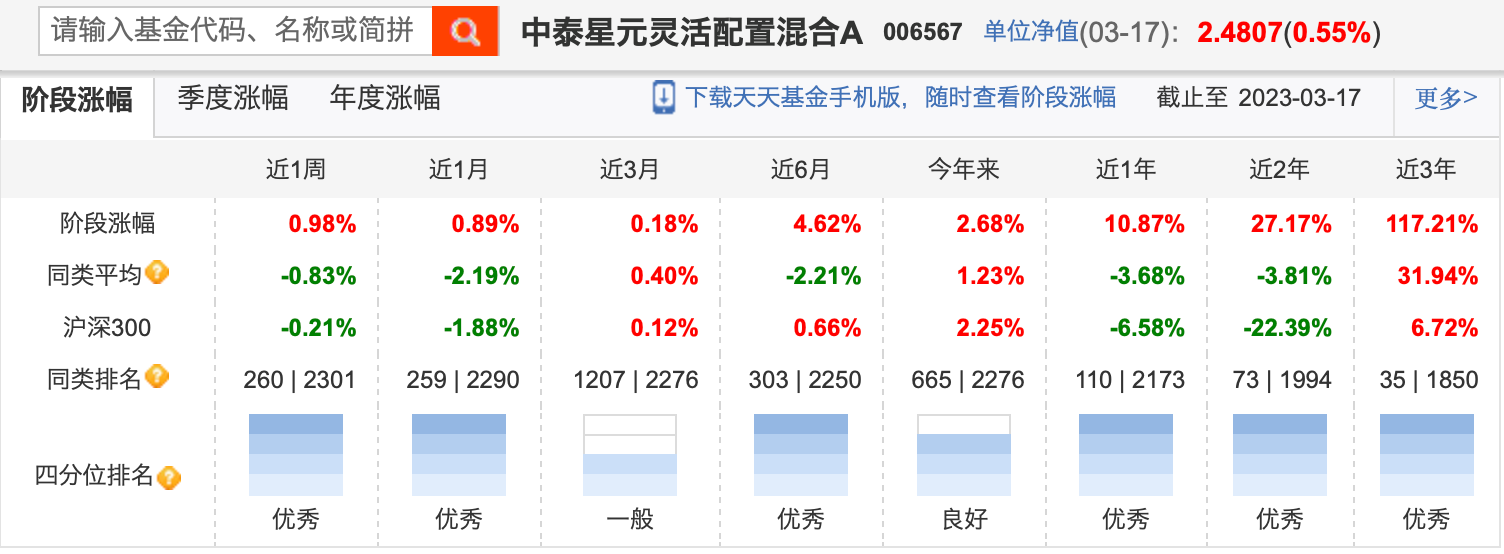

中泰资管基金经理姜诚,可以说是一位深度价值投资者。他目前管理总规模175亿,管理时间最长的中泰星元灵活配置,任职时间4年,任职回报148%。

该产品在2019年到2022年度维持每年正收益的业绩,历史最大回撤是2020年3月20日的-16.27%。能够实现每年正收益,姜诚的秘诀在于他买股的唯一标准:物超所值,有安全边际。

姜诚表示,市场的主要矛盾似乎在于需求侧的预期变化,但我们的关注点却在供给端的竞争格局。估值,是称重,是穿越周期对长期红利水平进行折现的称重,所以需求的周期性波动不重要,长期的分红水平才重要。即短期的周期性因素不重要,长期的结构性因素才重要。最重要的长期结构性因素是行业内的竞争格局,竞争格局的决定因素是企业间竞争力的差异,而非需求侧的斜率。

再看中泰星元灵活配置的重仓股,中字头公司中国建筑是第一大重仓股,配置仓位接近10%。此外,还重仓持有工商银行这一中字头板块最后的估值洼地。

除了姜诚外,杜洋管理的工银瑞信战略远见、工银瑞信战略转型等主动型产品也重仓中国建筑。

除了姜诚外,王崇管理的交银新成长、王东杰管理的建信甄选混合也都持有较多的工商银行。不过,上述产品同时重仓茅台、宁德时代等行业龙头公司,今年均表现不佳,因此产品业绩表现受到一定拖累。

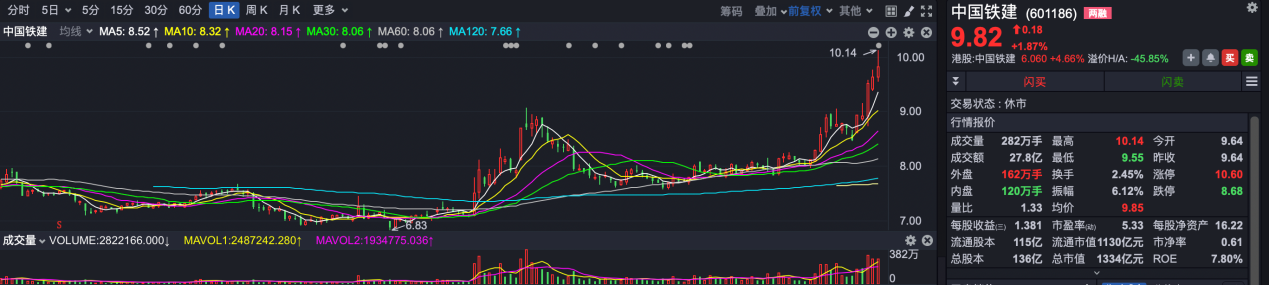

莫海波重仓的中字头公司主要是一带一路板块,包括中国中铁和中国铁建。从莫海波多个季度的投资偏好看,其更加偏爱农业、军工和地产行业。从中国中铁和中国铁建的布局时间看,都是从去年第四季度开始,并在今年开始享受收益。

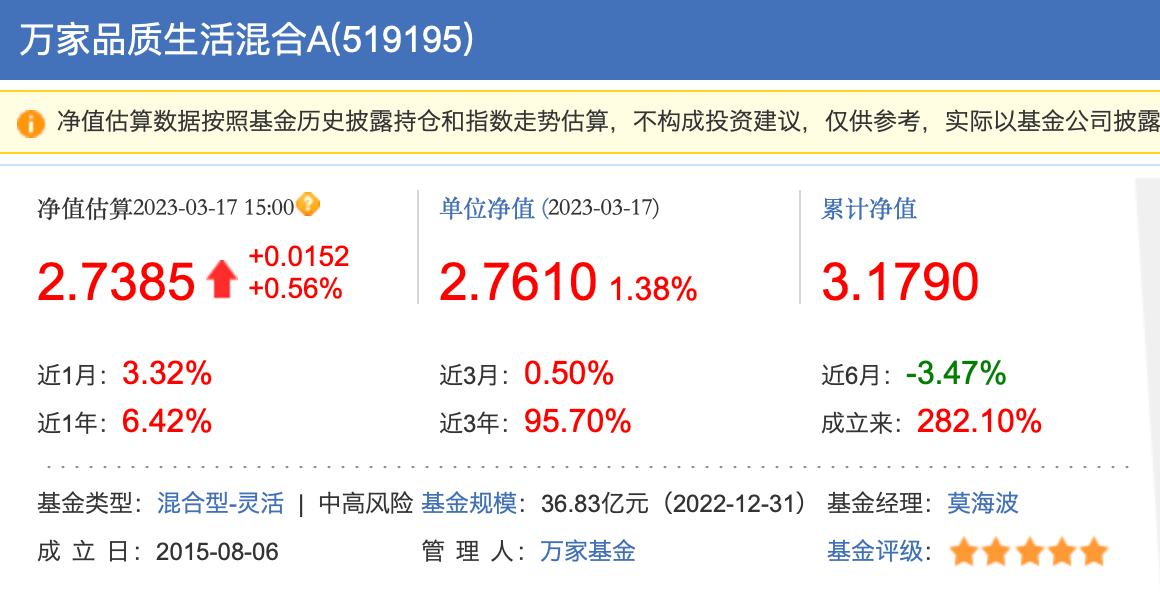

万家基金的基金经理莫海波,目前一人管理六只产品,今年以来全部正收益,业绩确实非常牛。而他管理的这些产品,任职时间都比较长,其中万家和谐增长混合、万家品质生活混合、万家新兴蓝筹,任职时间都超过7年;他管理的万家甄选混合任职时间超过5年。而从任职回报来看,都是时间越长,业绩越香。其中,管理时间最长的万家品质生活,莫海波的任职回报高达282%。

在加入万家基金之前,莫海波是券商宏观、策略分析师出身,兼具行研背景,这样的从业背景使得他在投资上不仅擅长宏观、周期分析,也具备行业分析和挖掘个股的能力。

投资上,自上而下,左侧逆向,周期轮动是莫海波最鲜明的标签,但从持仓上看,除了上述三个标签外,莫海波在有些成长性、景气度高的个股上,也会根据个股价值,自下而上,通过右侧买入。

莫海波曾多次表示,自己70%是以自上而下投资为主,注重左侧逆向投资,也还有30%-40%也会进行自下而上的个股选择。也有一些偏右侧的投资。

此外,莫海波也善于捕捉一些短周期股为投资增厚收益,灵活投资,充分体现出莫海波均衡、全面、立体的投资能力。

再看莫海波的持仓,比较偏重农业、房地产和军工。不过,从去年第四季度开始,两家中字头公司进入莫海波的视野,一只是中国中铁,一只是中国铁建。

中国中铁和中国铁建,是当前“一带一路”板块中,走势最强的两家中字头公司。而从这两家公司的基金持股情况看,普遍亿基建类ETF基金为主,主动型公募产品持股相对较少,而莫海波管理的产品,这对这两家公司情有独钟。

其中,万家品质生活持有中国中铁3378万股,万家品质生活也是持有中国中铁最多的主动型公募产品。

其次,中国铁建的基金股东名单来看,万家甄选混合持有919.4万股、万家和谐增长混合持有388.49万股。

实际上,不论是中国中铁还是中国铁建,2015年大起大落之后,两家公司都陷入到了长达8年时间的慢慢雄途。而2023年以来,不到3个月时间,两家公司都大幅上涨,中国中铁累计涨幅38%,中国铁建上涨了27%,反转之势已经形成。

而莫海波在去年第四季度大举杀入这两只个股,相信他管理的几只产品,都将从“一带一路”行情中收益颇丰。

除了莫海波之外,韩冬燕、李晓杰管理的诺安低碳基金也同时重仓中国中铁和中国铁建,且是第一、第二大重仓股,今年收益近7%。

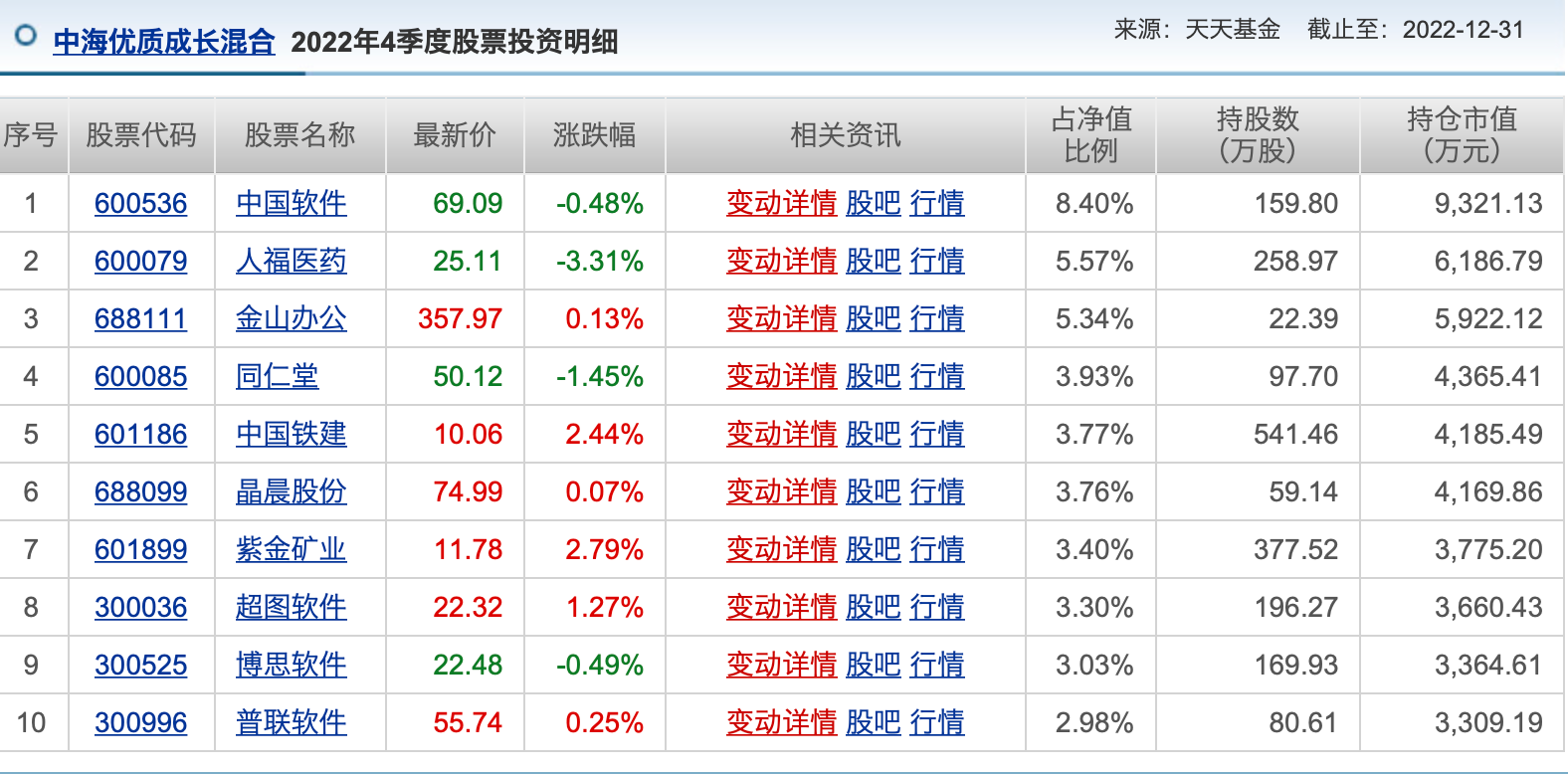

中海基金许定晴重仓了中国铁建,但这并不是重点,重点是今年最热的板块,几乎她都买了,比如信创、中药、黄金和中字头。

许定晴管理的中海优质成长表现相当出色,今年以来已经取得15.81%的收益,2276只同类产品中排名32。

具体看重仓股,其持有中国软件、金山办公、博思软件、草突然间等软件股,同时也重仓持有中国铁建。看一下中海优质成长的重仓股,确实配得上这样的业绩。

而这些布局,都是在去年第四季度对行业进行了明显的调整。去年第三季度,该产品布局方向主要是公用事业,第四季度突然大幅调整方向,重仓软件和中字头的中国铁建,不知道是突然的灵光一现,还是沉淀依旧的实力大爆发。总之,今年中海基金这只实力不俗的产品也值得关注。

许定晴在去年四季报中表示,基于对未来数字经济向纵深发展的看好,本基金四季度主要增配了计算机 板块,同时还增加了调整充分,长期仍然具备优秀成长能力的医药企业的配置。 截止报告期末,本基金行业配置主要集中在计算机、医药生物、建筑装饰、电子、交运和军 工等板块。

封面图片来源:视觉中国-VCG211298090733

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。