◎程凤朝解读道,国资委所强调的“价值创造”就是指在企业经营过程中创造经济、社会和环境效益的过程和结果,包括提高企业经济效益、改进企业治理、增强企业核心竞争力等方面的工作,是企业的根本目标。市值则是反映企业在市场上的估值和市场影响力,也可以视为一种衡量企业价值创造能力和成果的指标。因此,企业在进行价值创造时,市值的提升也是企业长期发展的重要目标之一。

每经记者 杨煜 每经编辑 董兴生

近日,“中字头”股票持续走强,令央企估值修复成为资本市场上的重头戏,中国特色估值体系、世界一流示范企业等名词走红。此前,央企上市公司在市场上的表现一直都不温不火,但在政策的强势表态下,“中字头”已然掀起一波重估浪潮。

不过,在抽象的看好预期之外,央企控股上市公司到底有多少被低估?低估空间有多大?被低估的原因,是否是可以克服的阻碍?种种疑问仍然待解。本期《公司治理观察》盘点411家央企控股上市公司的业绩与估值表现,聚焦央企估值偏低的细节与底色。

总的来看,央企估值偏低并非普遍现象,而是存在于特定行业和市场中,受到企业资产规模、行业发展阶段、投资者偏好、行业竞争格局等影响。而要提升企业估值,一方面要提高自身竞争力与附加价值,另一方面也要关注企业ESG评级。

市值管理逐渐成为国企改革的焦点。国企改革三年行动期间,不少地方将上市公司市值管理纳入国企考核体系;2022年12月,上交所制定完成新一轮《中央企业综合服务三年行动计划》,提出服务推动央企估值回归合理水平;2023年3月初,国资委启动国有企业对标世界一流企业价值创造行动,随后多家央企控股公司股价大涨。

一系列行动背后,给人的普遍印象是,国企央企控股上市公司的估值水平较低。事实果真如此吗?数据给出了答案。

截至3月14日,《每日经济新闻》记者以中证中央企业综合指数(000926)的411家成分股为样本,通过Wind提取了这数百家上市公司从2020年到2023年的市值、净利及市盈率的变化。

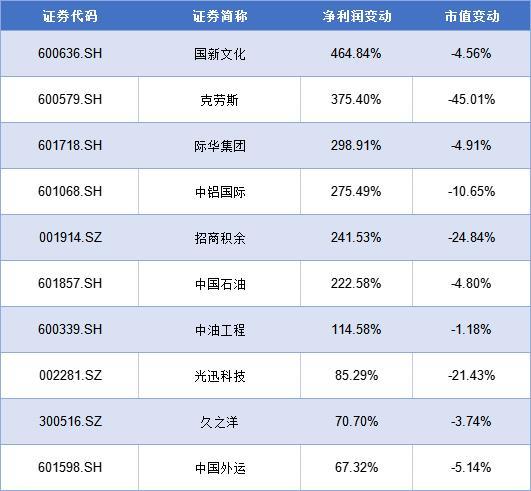

数据显示,在这三年多的时间里,有45家央企控股上市公司在归母净利润实现正增长的同时,市值出现下滑,占比10.95%。其中,克劳斯的净利润增长幅度高达375.4%,市值却减少了45.01%;招商积余的净利润增幅为241.53%,市值却减少了24.84%,业绩与市值的反向变动程度较为突出。

业绩增长但市值下滑Top10

分行业来看,这45家央企控股上市公司中,有10家公司属于货币金融服务业,是单行业中数量最多的;其次为计算机、通信和其他电子设备制造业(6家)与资本市场服务业(4家),来自这三类行业的公司数量合计占到了近半数。

另一方面,与同行相比,截至3月14日,有119家央企控股上市公司(排除市盈率为负的企业)的市盈率低于所属行业市盈率,占比28.95%。数量分布较多的行业主要有计算机、通信和其他电子设备制造业(12家),铁路、船舶、航空航天和其他运输设备制造业(10家),电力、热力生产和供应业(8家)。

另有215家央企控股上市公司(排除市净率为负的企业)的市净率低于所属行业市净率,占比52.31%。数量分布较多的行业主要有专用设备制造业(22家),计算机、通信和其他电子设备制造业(19家),化学原料和化学制品制造业(17家)。

值得注意的是,即便是市值在千亿以上的旗舰公司,同样有不少市盈率和市净率未能跑赢行业整体水平。

在市盈率方面,有29家千亿市值公司(排除市盈率为负的企业)的市盈率低于所属行业市盈率,其中差距较大的包括中远海控、大秦铁路、国电南瑞,市盈率分别比所属行业低了71.37%、69.04%和55.51%。

千亿市值公司对比行业市盈率差距Top10

在市净率方面,有23家千亿市值公司的市净率低于所属行业市净率,其中差距较大的包括中国中车、中煤能源、中国铁建,市净率分别比所属行业低了49.6%、37.03%和34.54%。

千亿市值公司对比行业市净率差距Top10

从数据中不难看出,在观察央企控股上市公司的估值水平时,所属行业是不可忽视的关联变量,那些有估值偏低之嫌的上市公司集中出现在制造业和金融业中。这一方面是由于两类行业的央企控股上市公司数量较多,另一方面,估值偏低企业在总数中的占比也相对较高。

例如,以市盈率为参考依据,货币金融服务业有10家央企控股上市公司,其中7家公司的市盈率低于行业水平;资本市场服务业有13家央企控股上市公司,其中7家公司的市盈率低于行业水平;铁路、船舶、航空航天和其他运输设备制造业有27家央企控股上市公司,其中10家公司的市盈率低于行业水平;计算机、通信和其他电子设备制造业有43家央企控股上市公司,其中12家公司的市盈率低于行业水平。

从这种行业维度上的集中分布可以得出一个推论:央企控股上市公司估值偏低并非普遍现象。这也与中国上市公司协会学术顾问委员会委员、中关村国睿金融与产业发展研究会会长程凤朝的观察结果一致。

程凤朝认为,央企控股上市公司估值偏低的情况存在于特定行业和市场中。“在一些竞争激烈的行业和市场中,央企上市公司可能面临着来自私营企业和外资企业的强大竞争压力,因此其估值水平可能受到影响。”

程凤朝举例道,在中国的互联网行业中,私营企业和外资企业的竞争非常激烈,特别是在一些热门领域,如电商、在线旅游和在线支付等领域,这些企业已经成为行业的领导者。相比之下,央企上市公司在这些领域中的地位相对较低,其市场份额也较小,这可能导致其并不具备龙头企业的估值溢价,估值水平低于其他企业。

特别是中国的银行业中,央企上市公司虽然市场份额较大,但仍然面临来自私营企业和外资企业的竞争压力,这些私营银行和外资银行的发展速度较快,它们在一些领域中可能会对央企上市公司产生激烈的竞争压力,从而影响其估值水平。

另一方面,部分行业央企控股上市公司估值偏低也与投资者偏好有关。“投资者通常更倾向于投资成长性较高、利润率较高的企业,而一些央企上市公司可能更注重创造长期价值和履行社会责任,而非追求短期利润,因此其估值水平可能受到影响。”程凤朝解释道。

在这一点上,中央财经大学绿色国际金融研究院高级学术顾问、中财绿指首席经济学家施懿宸持有相同的看法。施懿宸表示,央企有时需要做一些非利润导向的工作,“例如对偏远地区的电力供给,从社会责任来讲是需要做的,但(背后的)成本是比较高的”,对一些市场投资人来讲,企业这些非利润导向的投资或项目会是减分项。

不过,从国资委与监管机构的种种动作来看,修复央企估值已是必然趋势。最近的重头戏是国资委启动国有企业对标世界一流价值创造行动,“中字头”股票持续走强。已有中央企业向《每日经济新闻》记者透露,正在起草相关方案。

对此,程凤朝解读道,国资委所强调的“价值创造”就是指在企业经营过程中创造经济、社会和环境效益的过程和结果,包括提高企业经济效益、改进企业治理、增强企业核心竞争力等方面的工作,是企业的根本目标。市值则是反映企业在市场上的估值和市场影响力,也可以视为一种衡量企业价值创造能力和成果的指标。因此,企业在进行价值创造时,市值的提升也是企业长期发展的重要目标之一。

“从市场经济来看,企业就是要提供附加价值,即服务或者产品。只要一个企业能提供更高的附加价值,基本上就会有投资人提供资金或是成为股东。在这个过程中,如果企业的竞争力越强,就代表了它的附加价越高,投资人就会越青睐这样的股票,它的市值就会越高。”施懿宸表示。

图片来源:视觉中国-VCG111345260042

那么,如何着手提高央企控股公司的竞争力和市值水平?如何向世界一流企业看齐?

程凤朝建议,企业首先要提高经济效益。长周期看,提升市值水平必须依赖经营业绩的提升,尤其是资本回报率、资产回报率等核心经营指标必须保持持续、稳定、合理的水平,为此,可以通过优化产业结构、提高产品品质、降低生产成本等方式来实现。其次,要改善企业治理。规范企业治理结构,增强独立性和专业性,建立有效的内部控制和监督机制,加强企业透明度和信息披露质量,以此增强投资者信心和市场认可度。此外,还要加强品牌建设和推广、积极探索新业务领域、建立长期激励机制等。

施懿宸则注意到,外资的投资方向与企业的ESG评分相关,外资未持股的企业ESG分数明显低于外资持股的企业,也就是说ESG分数越高,外资的持股更高。这说明,外资对ESG非常关注,并且已经纳入对企业的估值。“如果我们要提升估值,企业的ESG表现更好,就能吸引更多的外资来投资,这时候市净率、市盈率相对就会比较高。”

“这里有一个很重要的逻辑是,我们要做世界一流的企业,而世界一流的企业都会关注ESG。”施懿宸补充道,“这就是为什么壳牌、埃克森美孚都很关注这一块,而埃克森美孚的ESG评级还比特斯拉好。我们如果达不到这个水平,那基本上我们的市值和竞争力,就很难达到世界一流。”

数据说明:

央企控股上市公司名单源于中证中央企业综合指数;业绩数据为样本企业2019年前三季度归母净利润和2022年前三季度归母净利润;市值数据为样本企业2020年1月1日市值和2023年3月14日市值;样本公司市值、净利润、市盈率、市净率来源自Wind;行业市盈率、市净率来源自中证指数官网。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。