◎派诺科技2019年、2020年收入增速低于同行业可比公司平均水平,2021年业绩则出现大幅增长。派诺科技表示,这主要得益于公司在用电与能源管理系统业务取得市场突破,同时抓住充电桩市场机遇,新能源汽车充电设备及系统业务增速较快。虽然2021年收入大幅增长,但这一年,派诺科技的毛利率出现了明显下滑。

◎在分析募投项目新增产能的预计消化情况时,派诺科技表示,“由于业务模式,公司服务的客户数量众多且地域分布较为分散,对单一客户的销售集中度较低,所以仍需要通过开发新客户来加速新增产能的消化。”

每经记者 张明双 每经编辑 魏官红

在“双碳”目标提出后,用电侧在节能减碳、能效管理、安全用电等方面的需求不断增加,带动电力能源服务行业市场空间扩大,使得该行业的多家企业实现了不错的业绩增长,正在冲刺北交所IPO的珠海派诺科技股份有限公司(以下简称派诺科技)就是其中之一。

虽然派诺科技2019年-2021年实现主营业务收入年复合增长率达27.76%,但行业市场竞争也在加剧,公司部分产品单价连续下滑。《每日经济新闻》记者注意到,在产品结构变化及市场竞争因素影响下,报告期(2019年-2021年及2022年上半年)内,派诺科技的毛利率出现持续下降。

派诺科技主要产品和服务分为四大类,具体包括计量测控类、保护分析类、电气安全类及通讯传输类的智能电力产品,新能源汽车充电设备及系统,用电与能源管理系统,以及能源数字化服务。

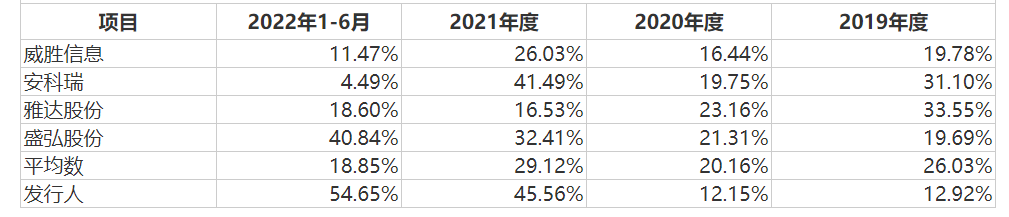

报告期内,派诺科技实现营业收入分别为3.02亿元、3.38亿元、4.92亿元、2.11亿元,各期增长率分别为12.92%、12.15%、45.56%、54.65%。派诺科技的收入持续增长与下游用电侧客户需求扩大有关,四家同行业上市公司在过去几年也都实现了收入增长,报告期内平均增长率分别为26.03%、20.16%、29.12%、18.85%。

图片来源:招股书截图

通过对比可以发现,派诺科技2019年、2020年收入增速低于同行业可比公司平均水平,2021年业绩则出现大幅增长,增速远远超过可比公司平均数。派诺科技表示,这主要得益于公司在用电与能源管理系统业务取得市场突破,同时抓住充电桩市场机遇,新能源汽车充电设备及系统业务增速较快。

虽然2021年收入大幅增长,但这一年,派诺科技的毛利率出现了明显下滑,报告期内,公司毛利率分别为48.01%、47.00%、42.21%、37.14%。对于毛利率下降,派诺科技解释为两方面原因:一是智能电力产品售价下降;二是毛利率较低的产品收入占比提升。

智能电力产品为派诺科技销售金额最稳定的产品,报告期内收入分别为1.43亿元、1.44亿元、1.44亿元、6429.25万元,占主营收入比例分别为47.58%、42.69%、29.24%、30.55%,2019年、2020年为第一大主营产品,2021年、2022年1-6月为第二大主营产品。

为应对激烈的市场竞争,派诺科技的智能电力产品单位售价整体呈现持续下降趋势,即使在2021年原材料价格上涨导致单位成本上升时也未能例外,报告期内该产品单位售价分别为377.81元/个、358.06元/个、327.91元/个、336.43元/个。2022年1-6月单位售价有所提升,但公司智能电力产品收入大部分来源于自产,自产产品销售单价仍出现下降。

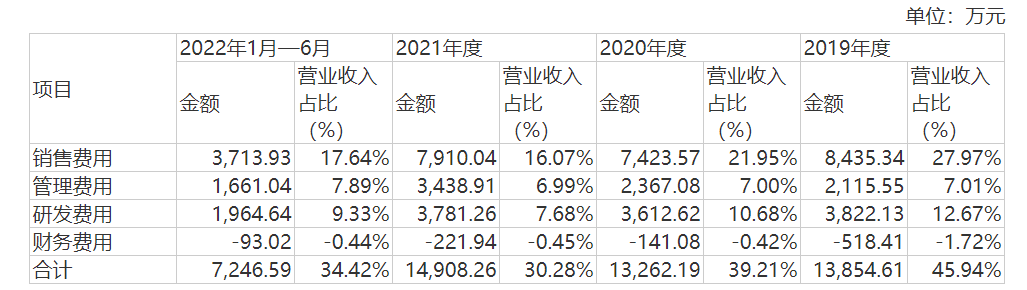

图片来源:招股书截图

另一方面,报告期内,派诺科技用电与能源管理系统、新能源汽车充电设备及系统的收入占比持续提升,但两大产品的毛利率较智能电力产品低,也对公司整体毛利率产生了一定影响。

用电与能源管理系统在2021年后成为派诺科技第一大主营收入来源,报告期内毛利率分别为41.25%、45.26%、42.75%、39.05%,不同项目的毛利率存在一定差异,受到主要项目毛利率影响,毛利率存在下滑情形;新能源汽车充电设备及系统毛利率分别为36.03%、32.46%、34.17%、22.12%,2022年1-6月毛利率下滑主要受到疫情反复、房产市场以及个别系统项目影响。

电力能源服务行业作为热门赛道,市场规模扩大吸引了更多企业加入,招股说明书(申报稿)也多次提及市场竞争风险。派诺科技提示称,如果公司不能根据市场需求不断进行产品的迭代升级和创新并保持其领先优势,或行业新进入者大量增加导致市场竞争进一步加剧,以及经济环境发生重大不利变化,公司毛利率存在下降的风险。

用电侧涉及行业企业众多,派诺科技客户也较为分散,涉及大型建筑、数据中心、金融、医院、交通枢纽、工业园区等行业。报告期内,公司前五大客户销售收入占比分别为10.04%、12.04%、21.23%、38.28%,客户集中度整体较低,且各期前五大客户名单变动较大。

报告期内,派诺科技的客户数量分别为1258个、1104个、1129个和657个,平均销售金额分别为23.94万元、30.61万元、43.54万元和32.04万元,客户数量整体保持稳定,平均销售金额保持上涨趋势。

在收入贡献方面,报告期内,存量客户收入占比分别为52.61%、57.50%、50.91%和87.90%,新增客户收入占比分别为47.39%、42.50%、49.09%、12.10%,存量客户收入贡献略高于新增客户。

图片来源:招股书截图

不过在分析募投项目新增产能的预计消化情况时,派诺科技表示,“由于业务模式,公司服务的客户数量众多且地域分布较为分散,对单一客户的销售集中度较低,所以仍需要通过开发新客户来加速新增产能的消化。”

在客户分散的情况下,派诺科技销售模式以直销为主,经销为辅,直销模式收入占比超过98%,这是派诺科技销售费用率远高于同行业可比公司平均水平的原因。报告期内,派诺科技销售费用率分别为27.97%、21.95%、16.07%、17.64%,而同行业可比公司平均数为11.51%、10.21%、9.37%、8.30%。

派诺科技表示,公司在区域销售的基础上,组建多个面向重点行业的销售团队以及技术支持部门,深挖客户需求,提升服务响应能力,销售人员占比高于同行业水平,销售人员薪酬、差旅费用等支出较高。销售费用率相对较高,符合公司的实际经营情况,具有合理性。

对此,北交所在第二轮审核问询函中继续问及“销售费用率显著高于可比公司的合理性”,要求派诺科技说明销售人员的学历及年龄构成、主要工作,销售人员获取订单的主要过程,销售人员人数及占比与可比公司相比,是否存在较大差异等情况。

对于IPO相关事宜,3月1日,《每日经济新闻》记者多次致电派诺科技并发送了采访邮件,但电话无人接听,截至发稿邮件也未获回复。

封面图片来源:视觉中国-VCG211101835839

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。