◎2023年初智能手机销量迅速逐周攀升——前五周中有四周销量保持在600万台以上,高于2022年550万台左右的平均水平。但纵观行业,老生常谈的库存问题没有好转,仍是当前手机行业面临的核心挑战。分析人士认为:预计达到安全库存水位大约还需要3~4个月时间,大约会在接近年中的时候看到拐点,下半年迎来复苏。

每经记者 王晶 每经编辑 文多

图片来源:视觉中国

走过艰难的2022年,2023年开年,手机市场终于感受到一丝春意。近期,Counterpoint Research发布报告,2023年初智能手机销量迅速逐周攀升——前五周有四周销量保持在600万台以上,高于2022年550万台左右的平均水平。

实际上,国内智能手机市场自2017年后销量便开始逐渐下跌,2022年第四季度甚至录得15%的同比跌幅。不过需要注意的是,尽管最近几周销量表现强劲,但能否照亮黯淡的市场前景,仍需进一步观察。

老生常谈的库存问题没有好转,仍是当前手机行业面临的核心挑战。本月,天风国际知名苹果分析师郭明錤在社交平台上表示,有的手机品牌库存高达12~16周。更严峻的是,他还称,几乎所有Android品牌均面临因需求疲弱导致的高库存风险。以三星为例,该品牌的全球手机库存(终端与零组件总和)预计要到6月才有机会降到合理水位。

在梳理手机上游供应链时,记者还注意到,处理器之外,包括存储、摄像头等元器件也面临库存压力。现在,产业链均期待着2023年下半年市场回暖的预期能够兑现。

“(智能手机)卖不动了”。一位手机供应链人士感叹道。

IDC数据显示,2022年全年,中国智能手机市场出货量约2.86亿台,同比下降13.2%,为有记录以来最大降幅。与此同时,由于近年来手机性能过剩,新品创新不足,中国智能手机换机周期预计将进一步增加至34个月。

下游市场萎靡,为拉动销量增长,苹果新品也出现降价。2月5日,iPhone14 Pro系列部分授权店传出降价消息,优惠700元;Apple产品京东自营旗舰店优惠力度更大,目前iPhone14 Pro系列领券立减800元。另外,瑞银分析师团队日前还预测,苹果2023年的iPhone出货量将减少0.7%到2.29亿部。

图片来源:视觉中国

记者注意到,为代工厂富士康招聘的李先生已经几个月没有更新朋友圈动态,去年1月、5月~7月他曾频繁更新招工信息。“目前招工较少主要是每年的上半年都是消费电子的传统淡季,下半年是旺季,因为大部分新品都集中在下半年发布、出货。”苹果供应链从业人士通过微信对记者分析时,还顺便提到,“从品牌商的角度来看,目前安卓系确实还在延续去年的(需求)低迷,相反苹果系的供应链没受到什么影响”。

巨头苹果为了提振销量而罕见降价,安卓阵营的日子也不好过了。郭明錤认为,三星全球手机库存(终端与零组件总和)预计要到今年6月才有机会降到合理水平。

实际上,在行业遭遇“寒冬”时,三星电子的业绩也不可避免受到影响。1月31日,三星电子的最新财报显示,2022年第四季度营收为70.5万亿韩元,同比下滑8%,营业利润同比下降69%,从13.86万亿韩元降至4.3万亿韩元。

其中,主营芯片业务的事业群(DS)首当其冲,第四季度的营业利润从8.83万亿韩元直降至2700亿韩元,下滑幅度约97%。三星电子在财报中指出,该事业群营收下降主要由于短期内下游客户存储芯片还在消化库存。而随着需求下滑,存储芯片的价格也进一步下降。展望2023年第一季度,情况也并不乐观。三星电子预计,工厂利用率将出现下滑,今年一季度盈利或将下降四分之一。

对于解决库存的办法,郭明錤表示,对有议价力的安卓零组件供应商来说,在2020~2022年供应短缺时签下的供货合约,可以将库存转嫁到品牌与代理商/经销商。然而,这样做虽可让库存在短期内修正到合理水位,但品牌与代理商/经销商的高库存可能会导致未来数个季度对零组件的需求疲弱。

他进一步表示:“因为品牌或代理商/经销商对零组件的需求疲弱,故即便库存降到合理水位的零组件,至少在未来6~9个月普遍也会面临出货YoY(同比增长率)衰退的挑战,可能不利股价表现。某些零组件供应商因面临产业结构改变(如新竞争对手进入导致市占率下滑等),那么即便未来需求因经济复苏而改善,仍面临中长期成长放缓或衰退的挑战。”

不过,今年1月,台积电总裁魏哲家谈及半导体产业库存调整的问题时称,有信心2023年下半年需求复苏。“库存调整去年已发生,产业库存高峰是在去年第三季度,最近库存已急剧减少并将在今年上半年持续调整。”

图片来源:视觉中国

一部手机必备的零部件包括:CPU、RAM、ROM、GPU、屏幕、摄像头、电池、传感器、射频芯片等等,供应链涉及的企业多如牛毛。2022年,在充满挑战的智能手机市场环境中,关键零部件供应商业绩承压,甚至遭遇亏损。

本月,芯片大厂联发科交出了一份“寒气”逼人的财报,公司今年1月营收同比下降48.55%,环比下降42.14%。联发科预计,公司一季度营收环比下降6%~14%,营业毛利率预估为46%—49%。

美国芯片大厂高通,在2023财年第一季度的营收也低于预期。2月3日,第一季度(截至去年12月底)财报,实现营收94.6亿美元,同比下降了12%,低于预期;净利润22.4亿美元,同比下降34%。高通预计,第二财季的营收在87亿~95亿美元,客户将会在今年年中左右削减库存,在下半年恢复更可预测的订单模式。

高通CEO安蒙(CristianoAmon)在财报会议上称:“随着手机市场需求持续下降,预计渠道库存水位上升的情况可能会持续到今年上半年,且中低端手机市场的需求最弱。”

芯片之外,光学龙头厂商舜宇光学科技(HK02382,股价92.7港元,市值1017亿港元)2022年归母净利润同比减少达50%~55%,至22.45亿元至24.94亿元,是从2019年至今的首次下滑。公司曾在公告中表示,智能手机品牌厂商纷纷调低市场预期,并对智能手机进行降规、降配,这在短期内给关键零部件供应商带来了较大的价格压力。

在出货量月报中,舜宇光学披露,今年1月公司手机镜头出货量6667.3万件,同比下降49.3%;手机摄像模组出货量4072万件,同比下降18.6%。

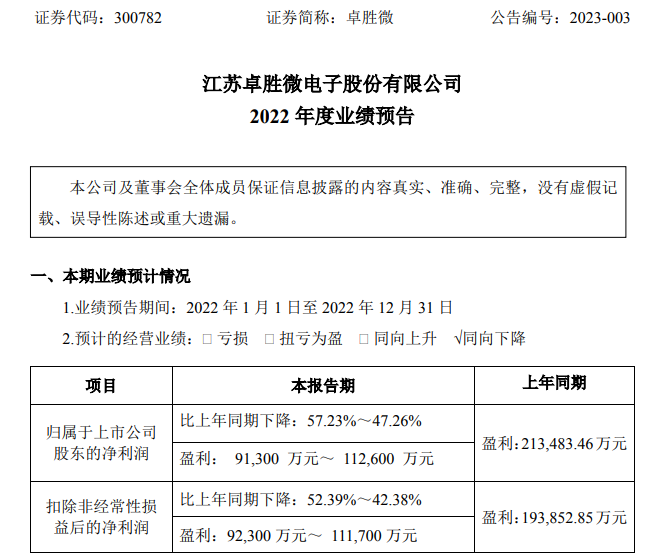

国内射频龙头卓胜微(SZ300782,股价119.49元,市值637.8亿元)公布的2022年度业绩预告显示,报告期内,公司预计实现营业收入36.80亿元,较上年同期下降20.59%;预计实现归属净利润9.13亿~11.26亿元,较上年同期下降57.23%~47.26%。

图片来源:卓胜微公告截图

在2022年10月31日投资者关系活动记录表中,卓胜微曾回应库存问题:“公司已于2022年上半年着手调整采购策略,但受到采购周期、新产品的开发等因素影响,目前短时间内还没看到库存水位产生明显的变动,预计未来将会呈现下降趋势,但是需要一定的调整时间。”截至2022年三季度末,公司存货高达18.24亿元,较年初增长23.58%。

存储芯片厂商情况类似。韩国内存芯片巨头海力士半导体(MX,股价9.63美元,市值4.25亿美元)正经历着巨额亏损。2月1日,SK海力士发布2022年全年业绩和第四季度业绩。其中,第四季单季营业亏损1.7万亿韩元,营业亏损率22%;销售额7.7万亿韩元,净亏损为3.5万亿韩元。这是SK海力士单季业绩自2012年第三季度以来,时隔10年首次亏损。

纵观2022年全年,SK海力士2022年全年营业利润同比减少43.5%,为7.01万亿韩元;销售额同比增加3.8%,为44.65万亿韩元,但净利润同比下滑74.6%,为2.44万亿韩元。

美国存储芯片大厂美光科技(MU,股价57.6美元,市值628.52亿美元)也不例外。美光公布的截至去年12月1日的2023财年第一财季业绩显示,其营收同比下降47%至40.85亿美元,亏损0.39亿美元,2021年同期为净赚24.71亿美元。

对于库存问题,IDC中国研究经理杨昀煦回应记者称:“部分技术供应商有明确的客户需求预测,所以在供货和产品价格方面能保持稳定。另有技术供应商凭借较早的出货预测,结合自身的生产能力有充足的库存,甚至可以支持他们在2023年继续保持比较低廉的价格优势。但反观部分MNC(Multi National Company,跨国公司用语,指拥有遍布全球的子公司或销售网络的大公司厂商)在汇率变化和全球供应链不稳定的情况下反而面临库存不稳定、产品价格波动大的问题。”

“去库存直接的办法就是降价促销。”Omdia分析师李泽说道。当前,包括美光、西部数据、海力士等在内的大厂,已着手通过减产、降低开支、降价等方式来遏止供过于求的市况。

在IDC亚太区研究总监郭俊丽看来,面对利润受损和市场不明朗的现状,存储芯片厂商为了减少供给,纷纷减产,试图稳定市场价格的向下波动;同时为了提升利润,推出裁员、降低投资甚至放缓技术升级的举措,这都是对市场短期反应的正常举措。

深圳时创意电子有限公司产品研发部产品总监王天益告诉记者,整个存储行业从去年到今年一季度,行业价格一直在下行,主要的原因还是市场需求低迷,加上产业链库存积压。“去年整体价格下降了40%以上,尤其是第三、第四季度跌幅明显。虽然今年一季度,价格仍在下探,但跌幅放缓。第二、第三季度会是一个企稳的状态,第四季度价格会有所提升。”

面对较差的市场环境,正在IPO的时创意也作出了一些调整。“下半年,公司会重点布局企业级SSD、内存条,UFS、以及工业级eMMC产品等。”王天益说道。

郭俊丽则进一步说道:“积压的货物需要时间消化,下游需求也需要时间缓解,预计(存储芯片)达到安全库存水位大约还需要3~4个月时间,大约会在接近年中的时候看到拐点,下半年迎来复苏。”

图片来源:视觉中国

受近几年全球环境影响,智能手机行业进入存量市场已经成为行业共识。不少供应链企业开始加码非消费电子领域——如火热的新能源赛道,以此开启手机之外的新故事。

随着智能汽车、IoT等产业的发展,高通也开始积极布局相关业务。2023财年第一季度财报显示,高通半导体业务(QCT)下的汽车业务以及物联网业务营收分别为4.56亿美元、16.82亿美元,分别同比增长58%、7%。

当前,高通的物联网和车用电子业务营收合计在QCT营收中占比27%,同比提升约6个百分点。这意味着,高通在进军汽车等新业务上取得了初步成果,帮助减轻了手机销售下滑的影响。

郭俊丽认为,在消费电子整体发展相对饱和的情况下,随着电动化、网联化、智能化的技术趋势,新能源汽车市场也将成为存储芯片非常有吸引力的蓝海市场。“一方面,智能电动汽车渗透率不断提升,整车出货量快速增长;另一方面,由于ADAS系统、IVI系统、汽车中央控制架构、高等级自动驾驶的发展,对车载存储容量、密度和带宽需求大幅提升,单车存储容量将达到2TB-11TB,推动单车存储芯片数量增长。两个因素叠加,共同推动汽车存储芯片的需求,我们认为,未来汽车存储芯片市场将强劲增长,存储芯片厂商会针对新的市场机会进行业务布局。”

王天益则介绍称,目前,国产存储已经开始在车载电子、行车记录仪及车载娱乐等产品上稳定出货,而且比例也在不断增加,未来新能源汽车这块将成为储存企业很大的一个市场。从技术上来看,解决方案已经不是瓶颈了,但车规级产品的标准相对比较严,研发测试认证周期会比较长,普遍为3~5年。

立讯精密(SZ002475,股价30.76元,市值2189亿元)也在向新能源业务发力。2022年2月,公司发布消息称,将与奇瑞新能源共同组建合资公司,专业从事新能源汽车的整车研发及制造。其控股股东立讯有限还豪掷100.54亿元,购买奇瑞系企业的相关股权。目前,公司已经形成了汽车线束、连接器、新能源、智能网联、智能驾舱及控制等多个品类的产品线。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。