◎除了创始人,信宇人在招股书中披露的核心技术人员有4位,其中3人均有比亚迪的工作经历,因此要说信宇人是“比亚迪前员工干出一个IPO”也不为过。

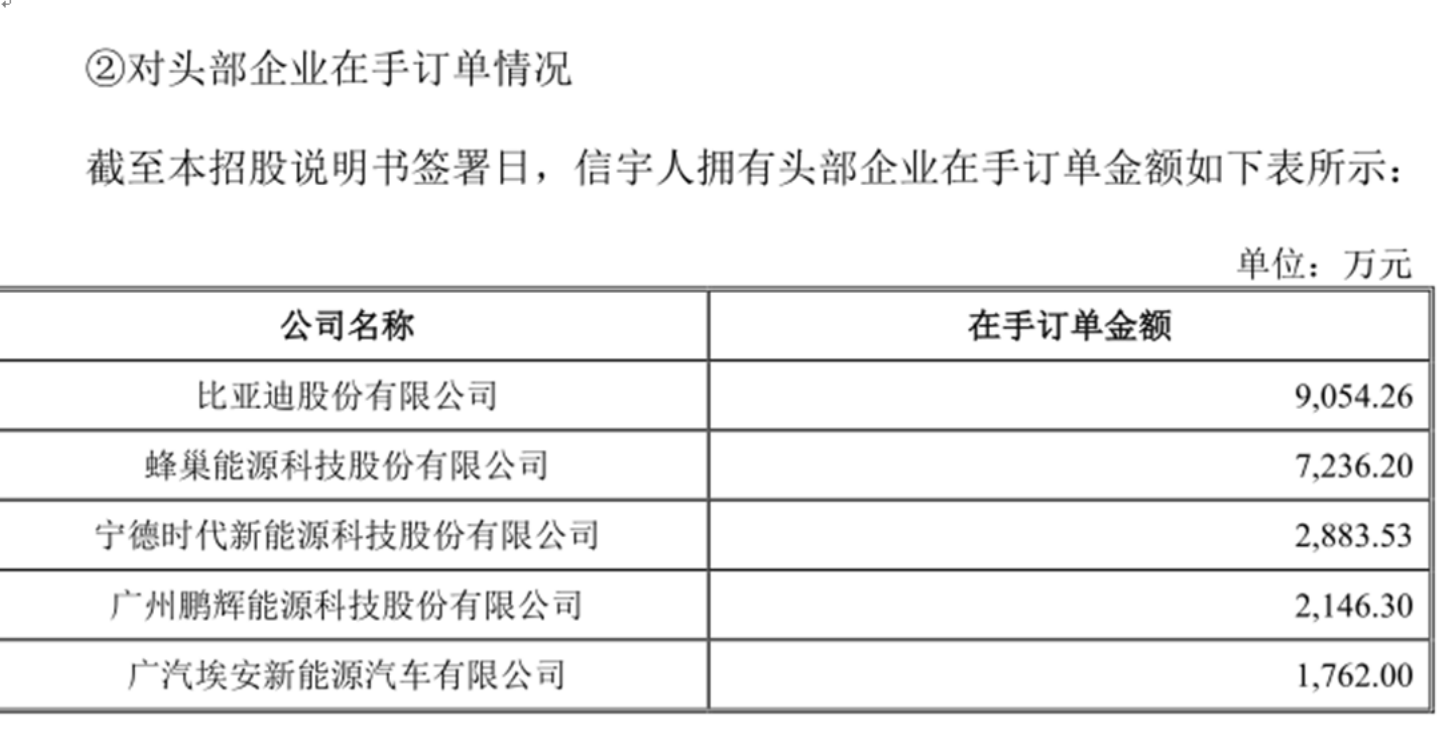

◎进入了宁德时代的“朋友圈”,应该是信宇人此番IPO引人关注的重要原因之一。不过,宁德时代尚未登上信宇人年度前五大客户名单;此外,截至招股书披露,信宇人拥有对宁德时代的在手订单金额为2883.53万元,对于宁德时代而言,这样的采购订单算不上大额。

每经记者 吴泽鹏 每经编辑 陈俊杰

22年前,比亚迪的一个组长离职了。当时的比亚迪虽未涉足电动车,但已是消费电池龙头,因此,组长级别的员工流动大概率不会引起多大注意。只是任谁也不会想到,离职后,这名组长创业成为比亚迪锂电装备供应商,并在多年后带着自己的公司走到了IPO门口。

今年6月底,深圳市信宇人科技股份有限公司(以下简称信宇人)科创板IPO获得受理,并在7月下旬进入“已问询”阶段,该企业产品主要是锂离子电池生产设备及关键零部件,例如干燥设备、涂布机、辊压机、分切机等,2019年~2021年营收分别是1.28亿元、2.40亿元以及5.37亿元,收入规模较小,但复合增长率达到104.78%。

《每日经济新闻》记者注意到,除了比亚迪,宁德时代也把信宇人纳入“朋友圈”——招股书(申报稿,下同)披露,信宇人拥有头部企业的在手订单金额超过2亿元,其中比亚迪9054.26万元,宁德时代2883.53万元。

但需要说明的是,近几年信宇人年度大客户变动较大,其在2021年中标高邮市兴区建设有限公司锂电前段项目,后者便凭一己之力贡献了当年42.38%的营收,成为新晋第一大客户。

1998年,24岁的杨志明在本科机械设计与制造专业毕业后便入职了当时的消费电池龙头比亚迪,不过,仅2年后他便从公司工程机械设计组组长的岗位上离职了,并开始筹备设立信宇人。

2002年8月,信宇人前身深圳市信宇人科技有限公司正式成立,当时,杨志明还有一名合伙人,名为胡大贵,二人各出资25万元,各持股50%,但后来胡大贵退出了投资,因此在相当长一段时间里,信宇人是杨志明个人独资企业。

学的是机械,首份工作与电池相关,杨志明自然把目光聚焦在了电池装备上。目前,信宇人的产品也主要应用于锂电池制造全流程干燥及涂布、辊压、分切、自动化装配等工序。

实际上,信宇人在招股书中披露的核心技术人员有4位,其中3人均有比亚迪的工作经历,因此要说信宇人是“比亚迪前员工干出一个IPO”并不为过。这4名核心技术人员分别是董事长、总经理杨志明;副总经理、技术总监蔡连贺;产品总监蔡智园以及电气高级经理吴庆芳,除杨志明外,蔡连贺、吴庆芳均是比亚迪前员工。

蔡连贺在比亚迪待的时间最长,2009年10月,这名“85后”在本科毕业一年后便跳槽至比亚迪,到2018年4月离职,蔡连贺在比亚迪工作近9年,随后进入信宇人担任技术总监,去年2月晋升公司副总经理;吴庆芳则是在2010年本科毕业后便进入了比亚迪担任电气工程师,到2013年5月跳槽至信宇人任职电气高级经理。

不过,需要说明的是,杨志明和吴庆芳曾就职的单位是比亚迪股份公司,而蔡连贺则是在比亚迪锂电池公司工作。

招股书披露,杨志明直接持有信宇人39.7%股份,为公司控股股东、实际控制人,吴庆芳间接持有信宇人0.1129%股份,蔡连贺间接持股比例为0.0682%;薪酬方面,2021年,杨志明薪酬总额43.26万元,蔡连贺薪酬59.12万元,吴庆芳薪酬则是35.18万元。

图片来源:摄图网-500850476

《每日经济新闻》记者注意到,信宇人在招股书中披露,曾与精功科技(SZ002006,股价25.59元,市值116.5亿元)在2018年9月21日签订一份投资协议,但其中信宇人是“借款方”,而精功科技是“贷款方”,涉及的借款金额是4000万元,借款期限是2018年9月21日~2019年4月30日。

究竟是投资协议,还是借款合同?信宇人在招股书中未展开说明。带着这一疑问,记者查询了精功科技公告才发现,这是一笔双方约定以可转债方式进行的投资。

2018年9月22日,精功科技公告披露,精功科技以自有资金先对信宇人提供年化利率为8%、总额4000万元的借款,若2019年4月30前,投资协议约定转股条件全部实现,借款转为精功科技对信宇人的股权投资,若未能全部实现,且有其他处理方式。

双方约定的条件主要有3个,一是信宇人2018年扣非净利润达到3000万元;二是信宇人2017年、2018年前十大客户中至少有五名客户为行业排名前二十的锂电池厂商,并且前十大客户中至少有两名为行业排名前十的锂电池厂商;三是信宇人2018年度应收账款周转率高于投资协议指定的同行业三家上市公司(包括新三板)同期的平均水平。

从约定条件来看,精功科技对信宇人的投资相当谨慎,当时,精功科技还表示,这一投资有利于公司在做好现有主业、保持竞争优势的同时,充分发挥自身装备制造能力和产线整合能力,快速切入锂电设备行业。

显而易见,这笔可转债最终未能实现投资目的。2019年7月,精功科技发布公告宣布终止该投资,称信宇人扣非净利润、应收账款周转率等考核指标未能达到约定的转股条件,且结合锂电设备行业目前市场环境、发展趋势等因素,决定终止投资。8月6日,精功科技收到4000万元借款本金及257.75万元的利息。

需要说明的是,这一投资的终止,除了信宇人未能完成约定条件外,实际也与精功科技自身财务管理有关。在2019年报中,精功科技坦承,当年控股股东启动司法破产重组,叠加市场形势持续恶化等诸多不利因素的影响,公司在经营、业务和管理方面均受到很大的冲击,“为保持公司的持续稳定发展,2019年公司收缩对外投资”。

令人啼笑皆非的是,投资不成虽获得了两百余万元的利息,但精功科技也被浙江证监局指出,未在2019年4月30日及时披露投资合同进展,未说明是否达成转股条件,因此存在未及时披露重大交易进展的情形,并收到了监管措施决定书。

精功科技对信宇人的投资历史,还“暴露”了信宇人业绩波动的往事。

从信宇人的招股书看,其2019年~2021年营收规模稳步增长,营收复合增长率达到104.78%。但再把时间线拉长,情况有所变化。前述精功科技投资公告中有披露,信宇人2017年营收2.57亿元,净利润893.33万元(经审计),2018年1月~7月营收1.15亿元,净利润1869.26万元(未经审计)。

而根据招股书,2019年,信宇人营收1.28亿元,净利润为亏损2587.74万元,与前两年情况相比,出现重大变化;2020年,信宇人营业收入2.4亿元,也赶不上2017年的收入规模。

报告期内营收规模大幅增长的信宇人,也出现了年度大客户波动较大的情形。记者注意到,信宇人2019年前五大客户中,没有一家在2020年进入前五大客户名单,而2020年前五大客户中,也只有比亚迪再次成为2021年前五大客户。

从收入上看,2019年前出现大幅变动;从客户分析,年度大客户波动之剧已可见一斑。这些是否意味着在客户稳定性和业务持续性方面存在一定风险?记者就此问题通过邮件及电话联系了信宇人,但截至发稿尚未得到回复。

进入了宁德时代的“朋友圈”,应该是信宇人此番IPO引人关注的重要原因之一。不过,宁德时代尚未登上信宇人年度前五大客户名单;此外,截至招股书披露,信宇人拥有对宁德时代的在手订单金额为2883.53万元,对于宁德时代而言,这样的采购订单算不上大额。

信宇人在招股书中也未对与宁德时代的交易往来有过多介绍,仅表示现阶段已与宁德时代等多家国内知名动力锂电厂商进行合作。

两次进入年度大客户名单的比亚迪,才是信宇人的“实力伙伴”,2020年、2021年对应销售额分别是1554.71万元、2543.54万元,此外在手订单金额为9054.26万元。

据了解,锂离子电池的生产工艺大致可分为极片制作、电芯组装、电池检测封装三个工序段,锂电设备由此可分为前段极片制作设备、中段电芯组装设备和后段电池检测封装设备。除生产电池本身所用材料之外,生产设备的精度、稳定性等,也直接影响到锂离子电池产品的性能。

信宇人在招股书中介绍称,从价值量来看,锂离子电池生产前段、中段、后段设备成本占比分别为 35%、35%、30%。在前段设备中,涂布机价值量占比最高,是前段的核心设备,也是锂电设备行业的核心设备之一;此外除水作为保证电池寿命的根本,在极片制作、电芯制作的涂布、注液等工艺环节均涉及,在产业链中具有重要地位。

信宇人的核心产品便是锂电干燥设备及涂布设备。2019年,这两项产品收入合计占比超过90%,2020年开始,其锂电辊压、分切设备以及其它产品收入增长较大,干燥设备及涂布设备的销售占比这才有所降低。2021年,这两大产品收入占比接近60%。

信宇人在招股书中介绍,公司主要产品为非标准化产品,需根据客户要求定制化生产,因此各产品各年度产销情况有所不同。

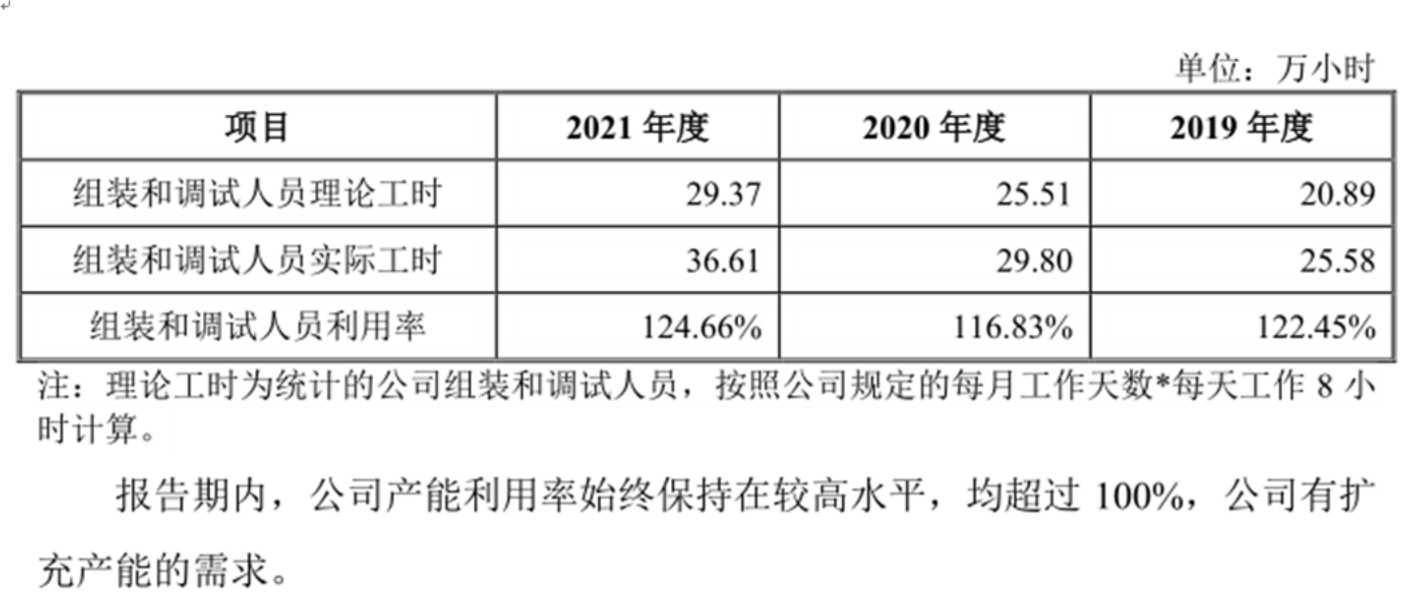

非标定制也给信宇人在生产管理上带来一定困扰。在介绍公司的产能利用率情况时,信宇人表示,不同设备之间的体积大小、工艺技术难度和零件数量等均差异较大,无法按照产品的台数来衡量公司的产能利用率,因此,公司以组装和调试等环节的工时利用来说明产能利用情况,据此计算出的产能利用率均超过100%,公司有扩充产能的需求。

需要说明的是,信宇人计算理论工时是以每天工作8小时*每月工作天数计算,组装和调试员工利用率约在120%左右。因此,若增加对应比例的员工,或员工增加对应比例的工作时长,公司是否仍有扩充产能的需求?换句话说,若只用工时来衡量公司的产能利用率,是否意味着增加工时即可缓解产能压力?记者也就这一问题咨询信宇人,但同样未能得到回复。

实际上,生产能力还与公司的厂房面积等因素密切有关,同行或许可以提供参考:利元亨(SZ688499,股价218元,市值191.8亿元)是信宇人所列示的可比公司之一,该企业同样表示,定制化大小不一的生产设备,无法计算标准产能。因此,该企业是以出货规模(即当期在厂内完成生产组装产品对应的订单额)作为产能的替代指标。

2021年,利元亨营业收入23.31亿元。2022年上半年,利元亨的出货规模为19.69亿元,其预计2022年全年出货规模51.17亿元。利元亨在回复交易所关于“募投项目产能能否充分消化”问题时介绍,截至2022年7月末的在手订单(不含税)达到了64.79亿元。

信宇人方面未有“出货规模”的介绍。但记者查询到,截至招股书签署日,其拥有头部企业(共5家)在手订单金额仅为2.31亿元,截至2021年底的合同负债1.16亿元,这两项指标金额均远低于2021年营业收入5.37亿元。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。