◎路透社援引瑞士一财经博客称,美国第二古老的银行道富计划收购瑞士老牌银行瑞士信贷,出价为每股9瑞郎,这意味着瑞士信贷的估值达到230亿瑞郎(约合236亿美元)。不过,部分业内人士对此表示怀疑。

每经记者 李孟林 每经实习记者 郑雨航 每经编辑 兰素英

据路透社6月9日援引瑞士财经博客Inside Paradeplatz称,总部位于美国的道富银行 (STT.N,股价69.04美元,市值253.46亿美元) 正计划收购陷入困境的瑞士信贷 (CSGN.S,股价6.96瑞郎,市值184.54亿瑞郎)。不过,报道同时称,部分业内人士对此表示怀疑。

Inside Paradeplatz 在报道中援引一位未具名消息人士表示,道富的出价为每股9瑞郎,这使得瑞士信贷的估值达到230亿瑞郎(约合236 亿美元)。

《每日经济新闻》记者注意到,道富有200多年的历史,是美国现存银行中历史第二悠久的,同时是世界最大的资产管理公司之一和世界第二大基金托管银行。对于上述报道,道富银行在一份声明中表示,“我们不会对此做出回应。”

收购“流言”的传出正值瑞信6月8日发布盈利预警之际。这也是其连续第三个季度发布盈利预警信号。

在最新的盈利预警中,瑞信表示受俄乌冲突、利率提高、新冠期间的政府补贴结束等影响,市场情况极具挑战,客流减少,第二季度集团整体及投行业务预计将发生亏损。同时,瑞信表示将加快削减成本的计划,此前的目标是到2024年每年节省高达15亿美元,而现在则希望“从2023年起最大限度地节省开支”。

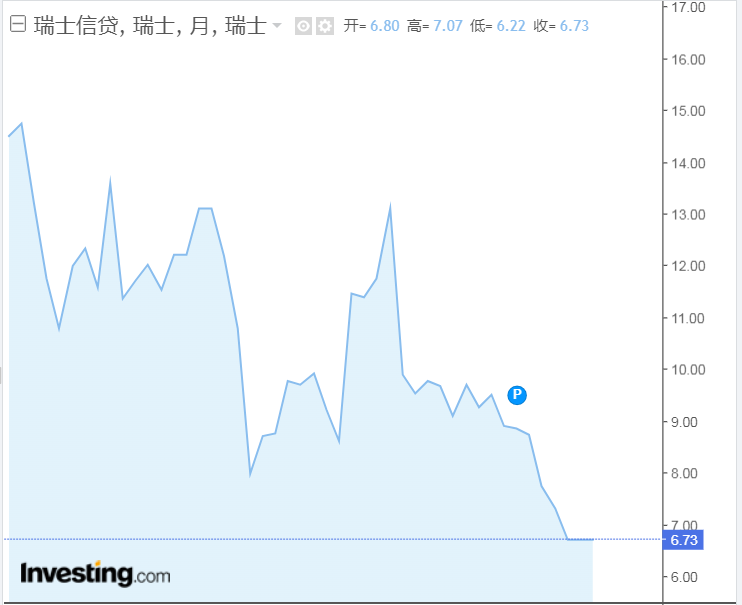

盈利预警发布后,瑞信当日股价应声下跌,盘中一度跌至6.2瑞郎,创逾20年的低点。道富的收购消息传出后,瑞信股价从低点最高反弹超14%,当天收于每股6.96瑞郎。路透社称,从瑞信的股价看,投资者对于并购还是持欢迎态度。

图片来源:英为财情

不过,报道同时也称,业内许多分析人士也在质疑道富收购瑞信的合理性。

杰富瑞金融集团的分析师向路透社表示,他们认为道富和瑞信的合并“极不可能”,理由是道富即将收购布朗兄弟哈里曼(Brown Brothers Harriman & Co)的投资者服务业务,而瑞信正面临着法律和业务的挑战。美国一家顶级券商也表示,瑞信如今存在资金成本过高、裁员和诉讼的风险。

据纽约时报,瑞士信贷正在经历一系列动荡,不仅有其本身的法律和管理问题,也包括其之前与破产贷款人和对冲基金之间数十亿美元的纠纷。

《每日经济新闻》记者注意到,瑞信去年连续“踩雷”,损失惨重。去年3月,英国供应链融资公司Greensill Capital宣布破产,令瑞信遭受沉重打击。瑞信旗下瑞信资管通过4只供应链金融基金投资于Greensill或其附属公司发行的债券,资产净值合计约100亿美元。随后,瑞信又在比尔•黄(Bill Hwang)旗下的对冲基金Archegos的融资交易上损失逾50亿美元。由于这两次事件带来的冲击,该银行的股价已经下跌了近一半。

封面图片来源:摄图网-400071459

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。