自2019年券商资管拉开公募化改造的序幕以来,据不完全统计显示,共有15家券商资管的73只产品完成了改造任务。

完成改造任务的这些产品,在2020年表现得如何呢?

每经记者 李娜 每经编辑 何剑岭

图片来源:摄图网

不管是申请公募牌照,还是将大集合产品进行公募化改造,券商资管的公募化进程在未来很长一段时间内仍会持续火热。自2019年券商资管拉开公募化改造的序幕以来,据不完全统计显示,共有15家券商资管的73只产品完成了改造任务。

完成改造任务的这些产品,在2020年表现得如何呢?每年的公募基金之间的比拼都是异常激烈,那这些产品和公募基金相比,又处在什么样的地位呢?

12月17日,证监会政务服务平台显示,华泰证券(上海)资产管理有限公司(简称“华泰证券资管”)关于旗下产品“华泰紫金天天发货币市场基金”变更注册的申请材料已被接收。而这只400多亿元产品的亮相,也标志着保证金产品公募化的序幕正式开启。

券商资管产品公募化改造又重新进入大众视野。据不完全统计显示,截至12月18日,共有15家券商资管的73只产品已完成改造任务,完成后的产品总额已超过千亿元。如今,距离首只大集合产品成功转公募已过去一年多时间,但还有7000多亿元的券商资管产品“在路上”。

数据进一步显示,公募化改造速度最快的为光大资管。据了解,目前光大证券已经完成了10只产品的改造,2只产品正在等待证监会批复,还有5只正在准备改造材料。中信证券也已完成了7只产品的改造任务;广发资管完成了6只产品的改造任务;中金公司和国君资管也都已经完成了5只产品的改造任务。另外,从改造类型上看,目前已完成公募化改造的券商资管大集合产品以债券型产品居多,比如天风天泽6个月定开债等。

2020年以来,尽管受到疫情的影响,在结构性行情下A股仍然演绎了牛市的格局。那么,已经完成公募化改造的资管计划在2020年的表现如何呢?

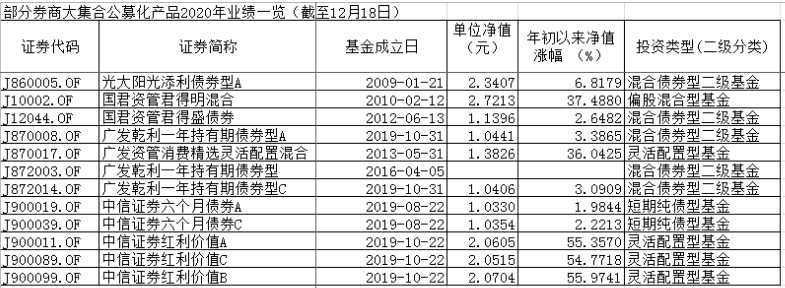

Wind 统计数据显示,2019年共有中信证券六个月债券、中信证券红利价值、国泰君安君得明,国君资管君得盛债券、广发资管消费精选、广发乾利一年持有债券和光大阳添利债券型合计7只产品完成公募化改造,其余的60多只产品均于2020年完成发行任务。

先看偏股型基金的表现,灵活配置型基金中表现最好的是中信证券红利价值一年持有混合型集合资产管理计划。自2020年年初截至12月18日,其A类、B类和C类,净值涨幅分别为55.36%、55.97%和54.77%。这一成绩在同类型公募基金中,又是怎样的情况呢?数据进一步显示,截至12月18日,1994只灵活配置型基金中,共有12只基金于今年同期实现了收益翻倍,平均涨幅为34.55%。以表现最好的中信红利价值B为例,其在同期同类型公募基金中排名为第395名,处于前20%,即前1/5的行列。广发资管消费精选灵活配置基金2020年以来的涨幅也达到了36.04%,也在上述灵活配置型基金的平均收益之上。

提起债券市场,5月债市的剧烈波动,宣告其牛市结束,也让债券型基金大幅回吐浮盈,不少银行理财子公司新发行的固定收益类理财产品出现浮亏,引发市场关注。由于权益市场的走牛,混合型二级债基的走势也是相当喜人。

图片来源:Wind数据

再看上述7只债券型产品的表现,混合型二级债基中,光大阳光添利债券A自年初至12月18日收益达到了6.82%,位于同类型公募混合二级债基中的第282名,居于前1/3的行列。短期纯债型型产品中信证券六个月债券基金C类自2020年以来收益为2.2213%,位于同类型公募基金中42%左右的位置。

也许在很多投研人士看来,仅有的7只债券型产品在仅有的一年时间内的表现,不足以反映券商资管整体的投研实力。不过,众所周知的是,各家券商资管率先推出的都是自家旗下历经多年考验的精品。

就像此前一位券商资管的大集合产品掌舵人所讲的那样:从大集合到公募基金,不仅仅是我们的职位从投资经理改成了基金经理,更重要的是投资风格理念的转变。

“过去的券商大集合产品在管理中更多奉行的是绝对收益,而公募基金实行的是相对收益。一家上市公司的价格在某个时候也许会觉得太贵了,或者是估值不便宜了,可是在相对收益风格的思想指导下,其对风险承受的能力也许会更强,比如白酒等。更重要的是,在组合搭建和管理中,追求绝对收益会对组合的下行风险控制得更为严格,其上行的空间自然也会偏小一些”,前述券商资管基金经理表示。

据了解,在身份转变的同时,过去的投资经理还要适应从小规模到对大规模资金的管理能力。以往投资经理管理的产品规模小就几千万元,大也就几十亿元,但公募化改造后产品规模突然增至上百亿元。在过去,也许小组合选几只股票就能有比较丰厚的回报,而现在的大组合显然要兼顾产品的流动性和收益,对基金经理自身的投资理念、对组合的管理能力要求更高,需要多年的修行。

值得注意的是,由于券商资管大集合改造时间是始于去年三季度,产品规模急速扩张至百亿元后,又在2020年面临份额的急速缩水。根据上述产品季报显示,有部分产品份额甚至缩水一半。份额的快速变化,会造成一定的资金冲击成本,对基金经理的操作势必又会产生一定的影响。

过去多年,依靠通道业务,券商资管规模急速扩张,而降通道向主动管理转型是券商资管当下的任务。无论是权益还是固定收益业务,与过往公募基金二十多年的深耕方式还有一定的区别。尤其是权益投资,公募基金顺应形势,已形成大研究平台与多风格投资小组并存,进而高效协同的投研机制。

通过公募化改造,券商资管已被置于已是“红海”的公募基金阵营中,不管过往曾多么优秀,未来注定都是大浪淘沙,不进则退。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。