尽管有投资者已经在三季度选择从中天精装撤离,但记者注意到,仍有不少公募基金对其重仓持有,甚至“顶格”加仓。

每经记者|任飞 每经编辑|肖芮冬

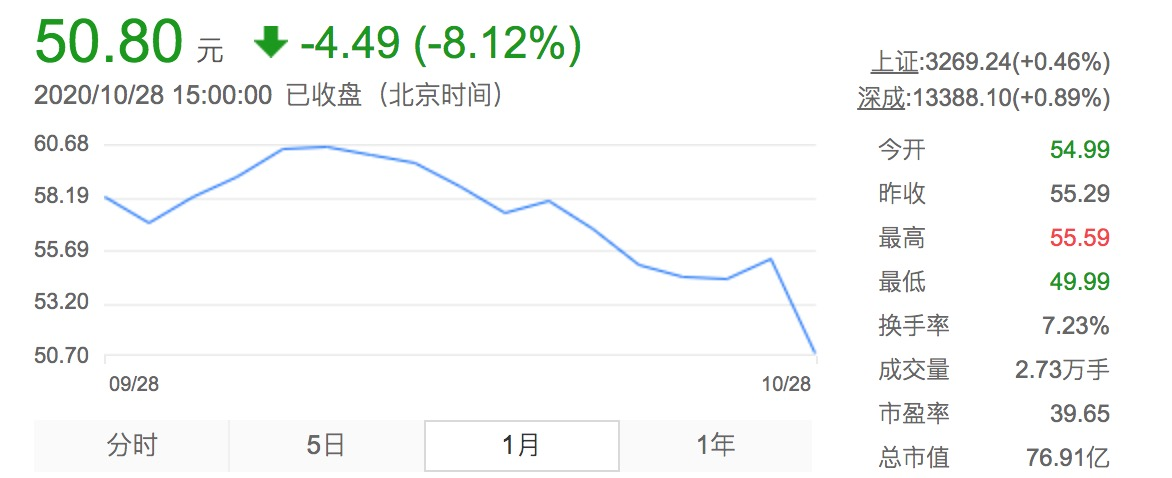

今天,中天精装发布的三季报再次引发投资人对企业盈利增速放缓的担忧。截至今日(10月28日)收盘,在创业板翻红的情况下,其股价跌去8.12%。

记者注意到,尽管有投资者已经在今年三季度选择“用脚投票”,但有不少公募基金却对其重仓持有,甚至“顶格”加仓。

有分析人士指出,公募“顶格”加仓至少是现阶段依然看好其业绩改善的预期,但要建立在四季度继续坚守的基础之上,倘若上市公司业绩变脸,致使机构调仓换股,公司将持续迎来减持抛压。

赶上市场看好批量精装服务的势头,中天精装在今年6月上旬带起一波估值浪潮——对标业界龙头“金螳螂”11倍的动态市盈率,业内对于前者彼时23倍顶格首发的高估争论时有发生。

就业绩匹配的情况来看,去年年报显示,中天精装净利润增长126.03%,而今年三季度则录得1.56亿元净利润、同比增长7.38%的成绩。不难看出,该公司利润增速持续萎缩。

按照公司方面给出的解释,是由于去年的基数太大造成的。公司证券事务相关人士告诉《每日经济新闻》记者,今年以来,A股上市的大约19家企业均受到影响,公司客户的数量以及经营的效果不及往年,体现在成本在上升、价格在下降。“价格是甲方(开发商)定的,今年开发商有成本压力,所以压得很低。”

但毕竟新股上市,即便是在次新周期,业绩增长的稳定性仍是持续增强投资者信心的关键。有私募人士告诉记者,受地产调控政策的影响,处在产业链当中的装修细分同样具有一定的周期性,在弱周期赶上量价齐跌的供需扰动,就可能亏损。

与此同时,在该公司的应收账款方面,虽然三季度没有体现具体数额,不过从其中报来看,数值在0.60亿元,占总其他应收账款比例的69.31%。

而对此,公司方面表示不必过分担忧,认为市场总量有17万亿,按照去年中天精装23亿的营业额,当前市场份额仅在1%。“所以量跌一点对我们没什么影响”,公司证券事务相关人士这样表示。

不过前述私募人士提及,装修行业的门槛较低,会导致行业内的无序竞争,有可能增加企业的运维成本,特别是在手握大量订单资源的开发商面前,话语权相对较弱的装修企业往往会趋于妥协,反而会给企业经营制造更大的麻烦。

而从公募基金的态度来看,显然是“先抑后扬”的投资姿态——部分产品在今年二季度的持仓“点到为止”,而在三季度直接顶格持仓流通股的15%。其他重仓基金也纷纷是明星经理挂帅,比如林森、袁玮、杨锐文、张清华等。

具体来看,公司十大流通股东中,来自交银施罗德、景顺长城、易方达和安信的公募基金占据前9位。其中,交银施罗德成长混合、交银施罗德蓝筹混合三季度内均有加仓,共计4927100股、占流通A股13%;景顺长城旗下5只基金均是季度内新进持股,持股总数也在15%。

根据同一管理人管理的全部公募基金持有单一上市公司流通股的比例不超过15%的上限要求,公司方面表示,交银施罗德和景顺长城两家公募现已达到加仓上限。这意味着,公募基金成为机构买方的绝对主力且信心十足。

不过,从中天精装的股价来看,截至10月28日,其股价报收50.80元/股,下跌8.12%。这已是其10月份拉出的第五根大阴线,而相较其9月高点65.44元/股,中天精装的市值缩水22.37%,整个三季度遭遇“滑铁卢”。

记者查阅相关基金二季度对中天精装的持仓情况,发现交银施罗德成长混合A仅买入578016股、交银施罗德蓝筹混合买入464874股,即便低成本持股会有一定浮盈,但毕竟数量有限,且叠加三季度的加仓效应,顶格加仓遭遇股价下滑极有可能冲淡前期盈利。Wind数据显示,中天精装三季度内区间涨幅仅4.29%,拉长至10月28日,期间跌幅达8.97%。

可见,中天精装在三季度内为各只重仓基金的贡献有限。但需要指出的是,由于股价连续受挫,7月1日至今,中天精装的股东户数已骤降——Wind统计显示,7月初其A股户数达到31080户,而近期已骤减至8790户。

前述私募人士介绍道,股东户数骤降说明去散户化较为明显,如果逼空效应聚集的筹码在机构一方,对企业市值管理是有利的。但考虑到基金排名的冲刺,公募基金接下来是否会有重仓股的调整值得观察。如果筹码进一步分散,加之企业盈利得不到改善,股价或将进一步承压。此外,明年6月将迎来大小非解禁,届时股价也会存在不确定因素。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。