每经记者 张明双 每经编辑 吴永久

汽车市场增速持续下降,但产业链公司的上市热情并未消退。7月14日,上海华依科技集团股份有限公司(以下简称华依科技)在上交所披露《招股说明书(申报稿)》,拟在科创板IPO获得受理。华依科技为汽车动力总成智能测试整体解决方案提供商,主要从事汽车动力总成智能测试设备和测试服务业务。

《每日经济新闻》记者注意到,2017年~2019年,华依科技的整体负债率较高,分别为90.45%、88.68%、65.50%,虽然有下降趋势,但仍然高于同行业可比公司水平。此次IPO,华依科技拟募集资金3.92亿元,其中偿还银行贷款及补充流动资金1.5亿元。

华依科技成立于1998年,属于智能装备制造行业,主要产品包括发动机智能测试设备、变速箱测试设备、涡轮增压器测试设备、水油泵装配及检测装备和新能源汽车动力总成测试设备,同时提供动力总成产品研发设计的测试服务业务。

位于汽车产业链的上游环节,华依科技的主营业务与汽车行业发展密切相关。《招股说明书(申报稿)》显示,2010 年到2019 年汽车销量处于增速回落的过程,2018年行业销量出现1990年以来首次负增长,2019年汽车销量同比增速为-8.2%。

在汽车行业景气度下降的同时,华依科技的业绩却在快速增长。2017 年~2019 年,华依科技实现营业收入分别为9916万元、2.05亿元、2.96亿元,实现扣非归母净利润分别为308.16万元、864.96万元、3653.88万元。报告期内,盈利能力在成倍增长,尤其是2019年,同比暴涨了3倍之多。

华依科技表示,报告期内,公司进一步丰富了动力总成测试设备及测试服务种类,并通过有效市场开拓和客户渗透,实现了公司业务的快速发展,营业收入、盈利水平持续增长。

不过,2017年~2019年,华依科技主营业务毛利率分别为55.50%、36.69%、41.96%,毛利率呈波动下降趋势。为何会在毛利率波动下降的情况下,实现净利润成倍增长?这样的业绩增长是否具有可持续性?7月29日,华依科技回应《每日经济新闻》记者采访时表示,随着中国车企在核心产品及技术上逐步突破,公司产品出现了更多的发展机遇,配套自主企业+全球产业转移,为公司提供了更广阔的发展空间;成立以来,公司通过数百个项目的顺利交付,形成了庞大的数据系统,产品性能及服务质量逐渐得到下游客户的认可,客户黏性较强。

值得注意的是,2020年1~3月,受传统节假日及新冠肺炎疫情影响,华依科技及上下游企业复工延迟,部分销售订单未能完成终验,实现营业收入1859.53万元,净利润亏损976.08万元。

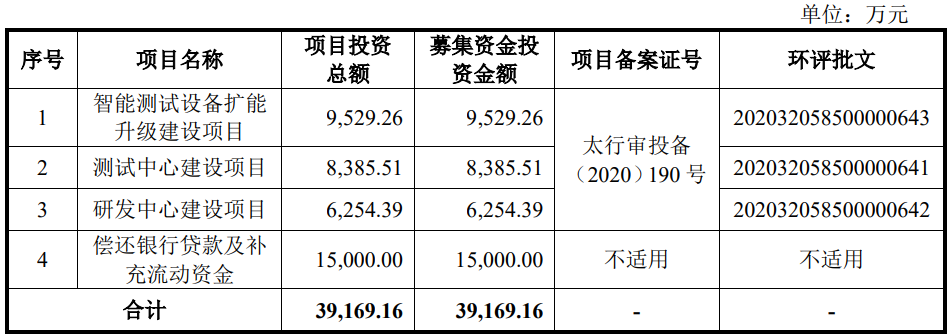

《招股说明书(申报稿)》显示,华依科技拟通过科创板IPO募集资金3.92亿元,其中1.5亿元用于偿还银行贷款及补充流动资金,占募资总额的比例为38%,远远高于另外三个研发、生产相关的建设项目。

图片来源:公司招股书

这与华依科技的债务情况有关。记者注意到,过去三年,华依科技的资产负债率一直较高,2017~2019年分别为90.45%、88.68%、65.50%,2020年3月末,负债率为66.12%。虽然负债率逐年下降,但仍远远高于同行。

华依科技披露了天永智能、赛赫智能、江苏北人、克来机电、苏试试验等5家公司相关数据,作为同行业可比公司。2017~2019年及2020年3月末,5家公司资产负债率均低于华依科技,平均值为51.56%、51.45%、50.40%、43.91%。

华依科技表示,公司融资渠道单一,主要通过银行借款、融资租赁及经营性负债等来满足资金需求,从而导致资产负债率偏高。不过近年来公司整体项目执行周期加快,流动负债减少;另一方面,公司实施增资扩股,股东投入增加,资产负债率逐年下降。

对于负债率高于同行公司,华依科技回应记者采访表示,公司基于自身发展需要,持续完善动力总成智能测试服务能力,不断壮大业务规模,且股东投入增加,进而降低了公司资产负债率,提升了公司流动比率和速动比率,具备商业合理性和必要性。另外,由于可比公司完成首发上市或再融资,从而在一定程度上降低了公司偿债指标与行业平均偿债指标的可比性。

按照《招股说明书(申报稿)》披露,2017~2019年及2020年3月末,华依科技负债总额分别为3.37亿元、3.75亿元、3.2亿元、3.1亿元,近几年负债率下降但负债总额变化不大,流动负债占比八成以上,主要包括短期借款以及应付账款、预收账款等经营性负债。

在资金需求压力下,华依科技在报告期内存在通过外部供应商进行转贷的情形,资金均用于日常经营活动。华依科技表示,公司已通过改进制度、加强内控等方式积极整改,保证今后不发生类似行为。

资产负债率高企,对企业的财务成本及抗风险能力影响可想而知。2017~2019年,华依科技财务费用占营业利润的比重分别为135.78%、166.75%、40.95%,财务费用影响了公司盈利水平。《招股说明书(申报稿)》显示,“随着公司规模的不断扩大,公司有必要降低资产负债率以增强公司的抗风险能力。”

因此,华依科技此次IPO,将偿还银行贷款及补充流动资金作为投资额最大的募投项目。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。

3版权合作电话:021-60900099。