作为为数不多的石化仓储上市企业之一,恒基达鑫在美原油期货跌至负值后的三个交易日,股价连续涨停。《每日经济新闻》记者研究发现,恒基达鑫主营业务收入主要来自珠海、扬州及武汉三个地方的库区及码头。自2017年扬州库区罐容新增及武汉库区投产以来,恒基达鑫营业收入逐年增长,净利润却连续下滑。

每经记者 吴泽鹏 每经编辑 梁枭

原油期货价格为负,导致了原油市场“船等罐”的情形,储存空间告急也让资本市场意识到“罐”的稀缺。一时间,石化仓储类上市公司火了。其中,恒基达鑫(002492,SZ)在4月21日至23日连收三个涨停板。

不过,相较快速上涨的股价,恒基达鑫的业绩却有些不尽如人意。

《每日经济新闻》记者研究发现,恒基达鑫主营业务收入主要来自珠海、扬州及武汉三个地方的库区及码头。自2017年扬州库区罐容新增及武汉库区投产以来,恒基达鑫营业收入逐年增长,净利润却连续下滑。其中,母公司(珠海)的营收已是三连降;而收购而来的武汉公司,虽说可稳健提振上市公司营收,但该公司在三年内均未能实现业绩承诺,且实际业绩与承诺数额相距甚远。

与此同时,业绩承诺期间,上市公司与武汉公司的原股东黄腾存在纠纷,后者还曾遭武汉公司临时股东会决议罢免职务。今年1月,刚过业绩承诺期,黄腾转让股权退出了武汉公司股东行列,恒基达鑫则提出,将业绩承诺期变更为2020年至2022年。

石化仓储板块在A股市场上一贯低调,行业内上市企业也不多,但近日却因美原油5月合约跌入罕见的负值行情而引起关注。

在全球疫情影响下,原油需求急剧下滑、供应严重过剩,市场出现库容告急局面,手机等科技产品中经常出现的提示词很贴切——“对不起,您的储存空间即将用尽”。在这一背景之下,作为为数不多的石化仓储上市企业之一,恒基达鑫在美原油期货跌至负值后的三个交易日,股价连续涨停。

恒基达鑫连续收出三个涨停板 图片来源:Wind截图

《每日经济新闻》记者整理公开资料后了解到,恒基达鑫主营业务主要由仓储及装卸/码头构成,主要有三个库区。其中,最大库区在珠海总部,库区罐容为61.30万m3;同时在武汉及扬州也有码头及库区,其中扬州库区于2017年新增罐容6.65万m3至41.75万m3,武汉库区于2016年10月投入运营,罐容1.02万m3,此外有多个仓库。2017年以后,恒基达鑫总罐容未发生变化。

股票连续涨停之后,恒基达鑫在4月22日晚间发布了股票交易异常波动公告进行澄清说明,称近期经营情况正常,不存在关于上市公司应披露而未披露的重大事项。

记者注意到,恒基达鑫最近的重大信息披露来自于4月中旬披露的2019年年报(更新后)。2019年,公司实现营业收入2.75亿元,同比增长了7.96%;实现净利润5268.44万元,同比减少8.51%。

恒基达鑫近三年主要财务指标(单位:万元)

图片来源:问询函回复公告截图

年报数据显示,上市公司合并业绩主要由上述三个地区的仓储及装卸业务构成。2019年,来自珠海营收占比最大,扬州次之,武汉的营收则最少。同时,管理服务、其他业务贡献部分营收。

值得注意的是,这也是恒基达鑫第二年出现营收增长但净利润下滑的情况。2018年,恒基达鑫实现营业收入2.55亿元,同比增长12.39%;实现净利润5758.34万元,同比下降11.36%。

4月24日晚间,恒基达鑫就净利润下滑回复交易所问询函称,2019年净利润下滑主要原因包括:信用资产损失(含资产减值损失)共计1025.17万元,较2018年增加1020.42万元;财务费用发生额较上年同期增加316.28万元,主要系本报告期发行公司债增加了应付债券利息所致等。2018年净利润下滑的原因则包括资产折旧、员工薪酬、研发投入的增加等。

对于仓储行业而言,罐容及仓库是企业的“动力源”,在此基础上才能形成营收。恒基达鑫三个库区中,珠海总部库区的罐容最大且最为稳定,自2014年扩容以来一直保持在61.30万m3未发生变化,不过,其业绩也最为“刺眼”,多年来一直在下滑。

根据年报数据,2016年~2019年,恒基达鑫母公司(以下简称珠海公司)营业收入分别为1.13亿元、1.1亿元、1.0亿元以及9312.6万元。虽然变动幅度较小,但营业收入在逐年下降是不争的事实。若单看主营业务部分,则分别为1.11亿元、1.06亿元、9543.3万元以及8358.08万元,下降幅度更为明显。

此外,在石化仓储行业,有一个“单位罐容收入”的概念,它指的是时间段内,平均每一单位的罐容所能贡献收入,计算方式:单位罐容收入=仓储综合服务收入/总罐容。这一数值反映了存储企业的毛利率水平,也在一定程度上反映了企业罐容的使用率、储存租金等问题。在这一数据上,珠海公司的情况更不容乐观。

以上述珠海公司主营业务收入均来自仓储综合服务计算,2016年~2019年单位罐容收入分别为181.83元/m3、172.37元/m3、155.68元/m3以及136.35元/m3。显然,其单位罐容贡献收入的能力在逐年下滑。而记者对比发现,行业单位罐容收入多在200元/m3以上,与同行业可比公司相比较低。

净利润方面,2016年~2018年,珠海公司净利润仍较为稳定,分别为4090万元、3696.46万元、3763.06万元,但2019年,在营收微降的情况下,净利润同比降幅达到57.29%,缩水至1607.27万元。2019年,珠海公司营业利润也大幅下滑,受此影响,其营业利润率只有21.15%,较前几年40%左右的营业利润率几近减半。

《每日经济新闻》记者注意到,此前,恒基达鑫曾在公告中承认,近年来,珠海地区仓储企业的新建罐容在不断增加,客户的选择性变大,仓储企业之间的竞争加剧,同时部分原客户开始自建储罐,维持和拓展客户压力增加。若未来无法提高公司现有罐容量、提升储罐出租率,将对公司经营带来不利影响。

不仅是珠海公司业绩不理想,实际上,武汉库区的成绩也不如人意。武汉库区运营公司为武汉恒基达鑫国际化工仓储有限公司(以下简称武汉恒基),系恒基达鑫于2014年3月投入2650万元从黄腾、汤兴国、许继兵、闫杰四人手中收购湖北金腾兴实业有限公司70%股权所得,恒基达鑫还于2015年6月增资4200万元。

根据恒基达鑫各年度报告披露的主要控股参股子公司经营分析情况,2017年~2019年,武汉恒基营业收入分别为1193.32万元、1930.02万元、2929.9万元,分别实现净利润-1511.58万元、-1604.41万元以及-1165.76万元。

若仅看数据,无论是营业收入还是净利润,武汉恒基都有逐渐好转的趋势。且2018年武汉恒基亏损时,恒基达鑫也解释称,武汉库区尚属投产初期,收入尚未实现规模效应,而营业成本中的固定成本主要由折旧、无形资产摊销构成,变动成本主要由人工成本、安全生产费用、设备维修成本构成,具有成本刚性。

实际上,恒基达鑫还曾表示,主营业务发展遭遇天花板效应,市场竞争激烈,经营成本显著上升,影响了公司盈利能力的提升。

不过,武汉恒基目前的问题在于,过去三年本是原股东的业绩承诺期,未达承诺的情况下,协议双方决定延期三年承诺期,这也引起交易所关注。

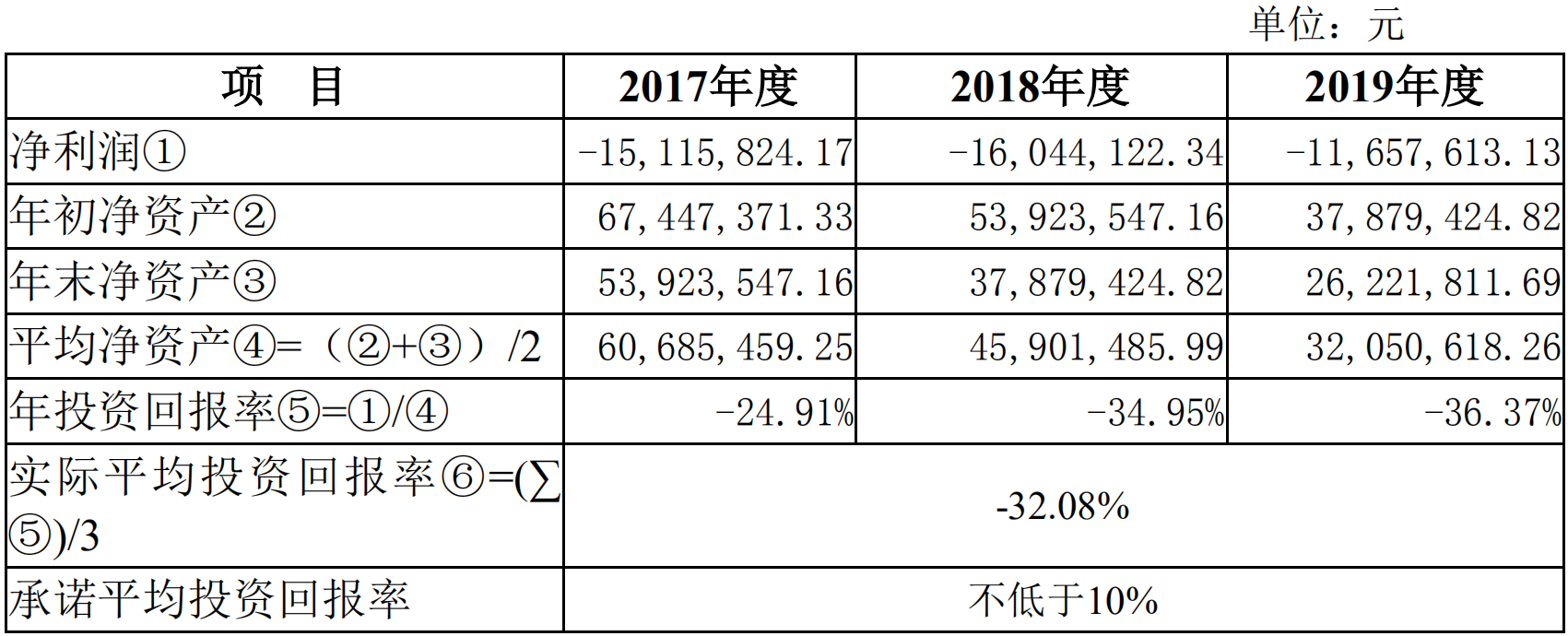

收购时,武汉恒基原股权转让方承诺保证仓储项目在正式运营后三年内的平均投资回报率不低于10%。根据资料,武汉恒基于2016年10月开始正式运营,即业绩承诺的考核年度为2017年、2018年、2019年三年。

然而,2017年~2019年,武汉恒基的年投资回报率分别为-24.91%、-34.95%、-36.37%,实际平均投资回报率为-32.08%,距其“不低于10%”的业绩承诺相去甚远。

武汉恒基实际业绩承诺实现情况

图片来源:问询函回复公告截图

根据此前约定,若未达业绩承诺,股权转让方以现金方式按股权比例退还相应款项,应退还的款项=股权受让方总投资(即股权转让款+后续投资款)×10%×3﹣仓储项目正式运营后3年的平均净利润×3×70%,应退回的款项最多不超过900万元。

根据上述公式计算可知,到2019年业绩承诺期结束,原股权出让方应当按顶格退回900万元。

但根据最新公告,这一情况目前出现了变化。恒基达鑫称,为保证武汉恒基管理团队稳定,保证企业的长远发展及未来业绩,业绩承诺考核年度调整为2020年、2021年、2022年。

除了承诺期时间外,由于武汉恒基的少数股东在此前发生过变更,原股东许继兵、黄腾分别于2019年6月及2020年1月将各自持有的4%和12%的股权转让给陈波,因此,后者将承继原股东作出的业绩承诺。

4月24日晚间,恒基达鑫的回复公告称,延长业绩承诺期限的程序是合规的,不存在损害中小股东权利的情形。

实际上,记者研究发现,作为原业绩承诺人的黄腾,在承诺期内曾与恒基达鑫闹得不可开交。

首先,武汉恒基曾向银行申请8000万元贷款,由于银行只接受上市公司恒基达鑫提供最高额保证担保,因此双方协议少数股东就上述担保行为提供反担保,将其所持有的武汉恒基股权质押给恒基达鑫。不过,黄腾后来认为,履行合同的基础发生重大变化,没有协助办理其所持有12%股权对应的质押登记手续,双方因此闹上法庭。

此外,据记者查询到的关于上述纠纷的民事判决书记载,2016年6月18日,武汉恒基召开临时股东会,临时股东会决议载明关于免去黄腾副董事长、董事的议案,黄腾认为该决议侵犯其合法权益。根据工商资料记录,直到2018年3月,黄腾才退出副董事长职务。

如此看来,此番业绩承诺期刚到,黄腾便转让股权,恒基达鑫方面则采取了延长业绩承诺期的方式,个中缘由耐人寻味。

黄腾具体在什么时间离开子公司管理层?子公司业绩承诺未达标与上述纠纷是否有关?今日(4月26日)早间,记者就上述问题采访恒基达鑫,但董秘办相关人士表示,在定期报告(一季度报告)披露期间不便接受采访。

另一方面,恒基达鑫因收购武汉恒基70%股权形成商誉1452.22万元,截至目前尚未计提商誉减值准备。交易所问询该事项后,恒基达鑫也提出,不计提依据合理。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。