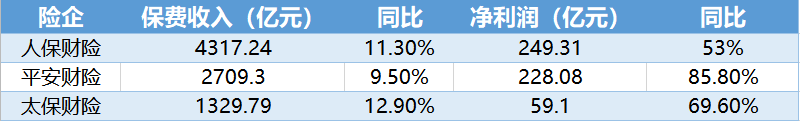

年报显示,2019年,人保财险、平安财险和太保财险原保险收入分别实现4317.24亿元、2709.3亿元、1329.79亿元,同比增长11.3%、9.5%和12.9%。

每经记者 袁园 每经编辑 陈星

随着中国人保年报的发布,财险“老三家”——平安财险、人保财险、太保财险的2019年业绩数据已全部浮出水面。

2019年,财险“老三家”的业绩究竟如何?在业务发展和战略布局上又体现出哪些新特点?从这三家公司年报中可以一窥究竟。

图片来源:摄图网

银保监会数据显示,2019年产险公司原保险保费收入13016亿元,同比增长10.7%。作为行业的三巨头,人保财险、平安财险和太保财险的保费增速和市场份额一直被人们所关注。

整体来看,“老三家”的保费增速基本跟行业持平,市场份额较2018年变化不大。年报显示,2019年,人保财险、平安财险和太保财险原保险收入分别实现4317.24亿元、2709.3亿元、1329.79亿元,同比增长11.3%、9.5%和12.9%。从增速来看,太保财险增速居首。从绝对市场份额来看,人保财险仍然稳坐头把交椅,其市场份额为33.2%,较去年上升0.2个百分点;平安财险的市场份额为20.8%,较去年下降0.2个百分点。

值得一提的是,不同于2018年保费高增、利润下滑的局面,2019年财险“老三家”在实现保费增长的同时,业绩也在一路飘红。数据显示,2019年人保财险、平安财险和太保财险分别实现净利润249.31亿元、228.08亿元和59.1亿元,同比增长53%、85.8%、69.6%。

在人保财险、平安财险和太保财险业绩飘红的背后,都离不开三大原因,分别是手续费及佣金支出的减少、所得税的减少和投资收益的增加,这三者均跟行业大环境有关。

手续费及佣金支出方面,具体来看,2019年,平安财险的保险业务手续费支出从2018年的493.37亿元下降到393.68亿元,同比下降20.2%;人保财险的保险业务手续费及佣金支出从2018年的740.36亿元下降到550.42亿元,同比下降 25.7%;太保财险的手续费及佣金支出从2018年的234.08亿元下降到180.64亿元,同比下降22.8%。

而所得税的减少和投资收益的增加主要跟国家宏观政策有关。投资收益增加自不必说,去年的权益类市场和另类投资等领域均呈现出较好的基本面。所得税的减少则需从宏观层面来看。2019年,财政部和税务总局发布调整保险业手续费及佣金支出所得税税前扣除政策,将原来财产保险业15%和人身保险业10%的限额扣除比例统一并提高至18%,超过部分,则允许结转以后年度扣除,这大大减轻了保险企业的税收负担。从年报数据来看,仅平安财险一家就在所得税方面的支出同比减少了63%。

长期以来,我国财险行业存在车险“一险独大”的情况,但是随着新车销量持续下滑、车险费改进一步深化,2019年,财险“老三家”车险业务占比进一步下降。

《每日经济新闻》记者梳理年报发现,2019年,人保财险取得机动车辆险的保险业务收入2629.28亿元,同比上涨1.6%;太保财险实现车险保险业务收入932.18亿元,同比增长6%;平安财险车险原保险保费收入为1943.15亿元,同比增长6.9%。数据表明,财险三巨头的车险保费格局与财险整体市场格局类似:人保绝对份额领先,平安紧随其后,只是三家险企的车险保费增速皆低于整体业务增速。

与此同时,“老三家”车险保费在总保费中的占比也在逐步下降。数据显示,2019年平安财险、人保财险和太保财险的车险业务在总保险业务中的占比分别为71.7%、60.9%和70.1%,而在2018年同期,平安财险、人保财险和太保财险的车险业务在总保险业务中的占比则为73.4%、66.6%和74.7%。

与车险保费微增长相背离的是,三巨头的车险手续费出现了大幅下降。具体来看,平安财险2019年的车险业务手续费支出为295.91亿元,同比下降31.17%;太保财险2019年车险的手续费及佣金支出合计为132.35亿元,同比下降32.9%;人保财险2019年的车险业务手续费支出为390.94亿元,同比下降36.8%。对于车险手续费及佣金支出的下降,三家均表示,与商车费改持续推进、报行合一等政策的施行有关。

2018年,银保监会下发《关于商业车险费率监管有关要求的通知》,要求财险公司报给银保监会的手续费用需要与实际使用的费用保持一致,即报行合一,具体报送内容包括手续费、服务费、推广费、薪酬、绩效、奖金、佣金等。彼时,业内人士均预言,报行合一的实施有利于规范保险行业市场,通过挤压费用空间,引导车险竞争从价格转到产品和服务,促使保险公司开发更多差异化产品。对于投保人来说,规范的市场才能带来更好的理赔服务。

从目前财险“老三家”的手续费变化来看,报行合一的实施显然降低了车险业务的手续费,使得车险的竞争从价格往服务方面转变。太保财险表示,2019年,在商业车险改革持续深化的背景下,公司主动应对新车销售放缓等外部环境的挑战,坚持品质管控,深化客户经营、加强续保管理、加快动能转换,实现了车险高质量发展。

三巨头的车险保费收入虽然增幅不大,但非车险业务却十分亮眼。

2019年,太保财险实现非车险业务收入397.61亿元,同比增长33.3%;人保财险实现非车险业务收入1702.48亿元,同比增长31.1%;平安财险实现非车险、意外及健康保险保费收入分别为637.03亿元和129.12亿元,同比增长13.3%和36.4%。与此同时,三巨头的非机动车辆保险在整体业务中的占比也在小幅增加。以人保财险为例,2019年人保财险商业非车险占比同比提升了5.8个百分点。

这跟非车险业务保费基数较低有一定关系,但也能看出来,财险三巨头也加大了在这方面的布局。其实早在2018年,“老三家”的非车险业务就呈现出了快速发展的苗头,此前人保财险的相关负责人曾对《每日经济新闻》记者表示,非车险业务不仅仅是人保财险在做,全行业都在着力发展,以实现业务的均衡发展,毕竟相较于车险业务,非车险业务的发展和占比都是比较低的,但具体到发展的产品和侧重点,则是看各家的模式和战略布局。

有业内人士表示,在商车改革深入推进,车险发展空间受到限制的情况下,财险公司谁赢得了非车险市场,谁就占据了市场竞争的先机,谁就拥有了优化业务结构、改善盈利格局、引领市场发展的主动权和话语权。

不同的是,三巨头在非车险业务的发展方面则存在一些相同和不同之处。相同之处在于发展信用保证保险。人保财险信用保证保险的业务收入为227.76亿元,同比增长96.58%;太保财险的保证险业务收入为56.16亿元,同比增长60%;平安财险的保证保险原保费收入为347.08亿元,同比增长5.1%。虽然平安财险保证保险增速放缓,但是保证保险的业务占比仅次于车险。平安财险表示,保证保险业务增速放缓,主要是随着国内经济和金融环境变化,平安产险主动加强风险管理,调整和优化客群结构,聚焦于保险费率更低的低风险优质客群。

三巨头在非车险业务的发展战略上有所不同,侧重点也有所不同。以人保财险为例,2019年人保财险的保险业务收入中,意外伤害及健康险的保险业务仅次于车险业务,由2018年的404.44亿元增长42.5%至2019年的576.33亿元。而在平安财险和太保财险业务中,仅次于车险业务的则是信用保证保险和企财险。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。

3版权合作电话:021-60900099。