2月14日至3月7日,共有72家公司新发定增预案(不含修订),拟募集资金金额(上限)约1040亿元。定增市场骤然大变,投资者积极性迅速提升。

每经实习记者 朱成祥 记者 谢振宇 每经编辑 文多

自2月14日再融资新规发布后,每天都有多家上市公司新发布定增预案或修改定增方案。

据Wind统计,2月14日至3月7日,共有72家公司新发定增预案(不含修订),拟募集资金金额(上限)约1040亿元。

新规发布后,锁价定增、8折底价等熟悉的“词汇”又回到投资者眼帘,定增市场骤然大变,投资者积极性迅速提升。

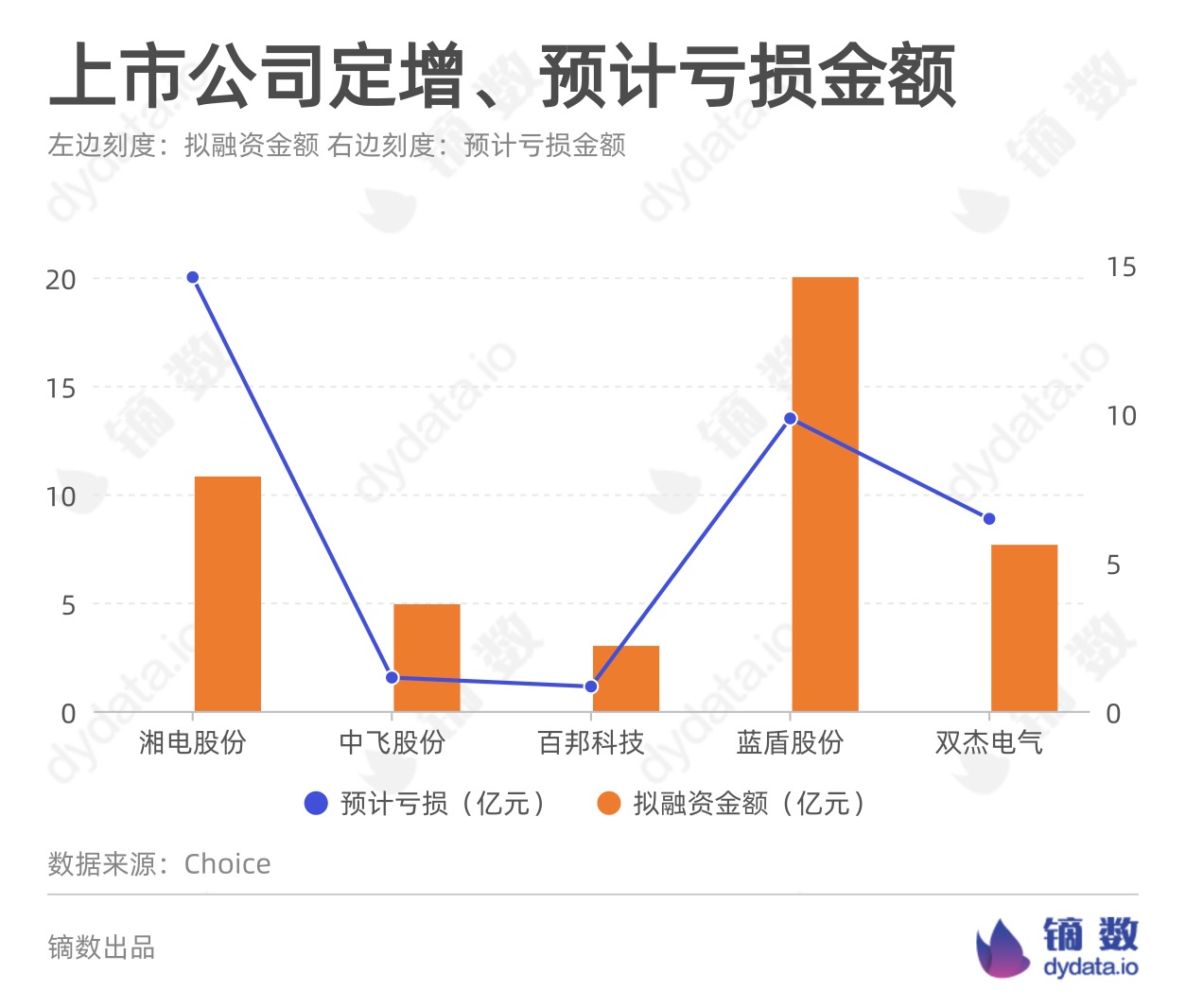

其中,不乏由可转债融资转为定增融资,也有上市公司是在巨亏之下启动大笔定增。最为外界关注的,无疑是锁价套利。3年前该模式盛行之时,利用定增市场与二级市场差价套利者就屡见不鲜。

自2月14日新规发布后,3周内已有244家上市公司新发布或修改了定增预案,其总计预计募集资金4241亿元。

基于对再融资松绑的预期,去年11月征求意见稿发布时,定增预案就出现一波小高潮。

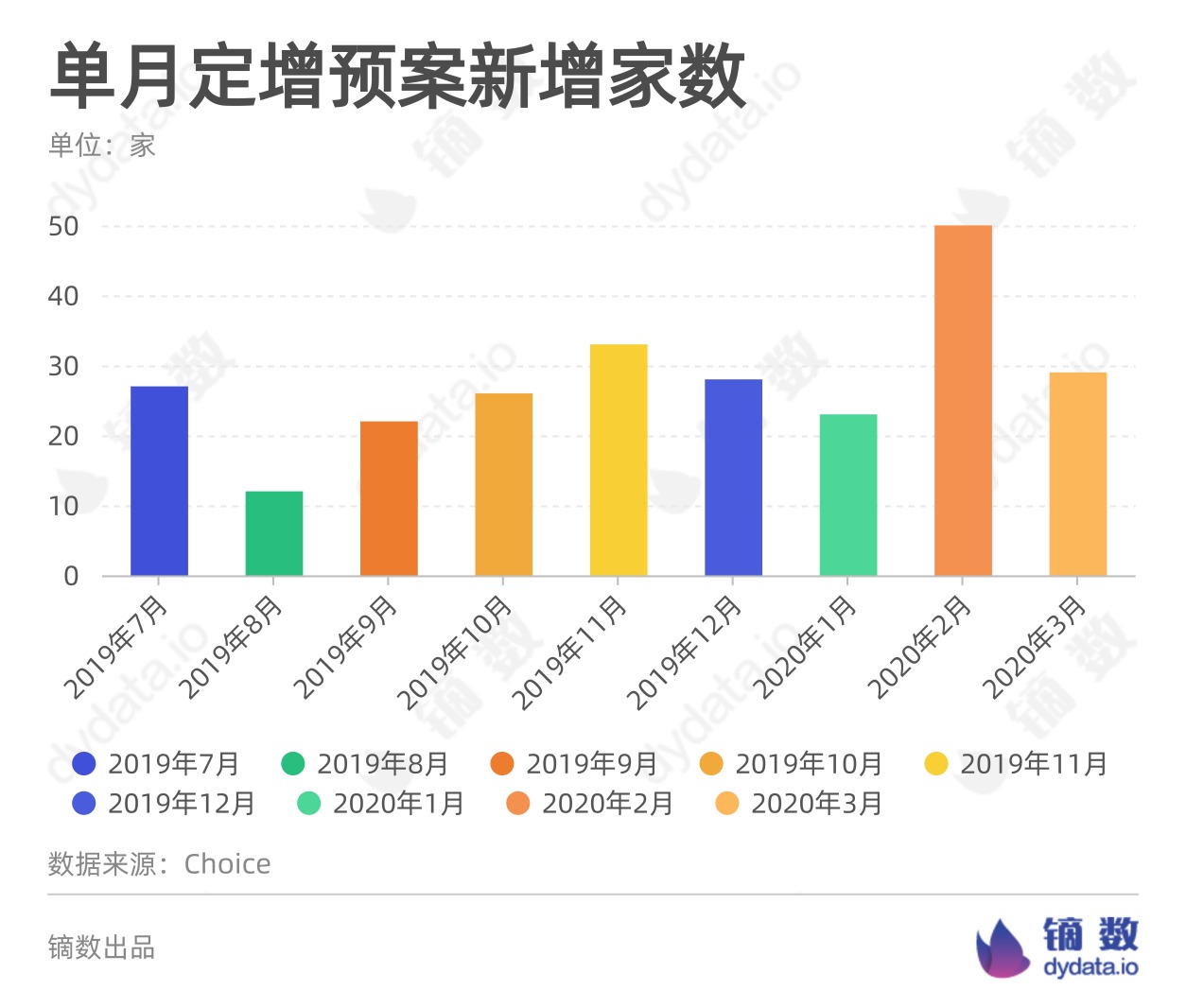

根据Choice数据显示,2019年7月~10月,各月新增披露定增预案的公司数分别为27家、12家、22家和26家,之后的11月则猛增至33家。

今年2月14日再融资新规发布后,新披露的定增预案再度大幅增加,2月单月新增50家。其中,2月14日之前披露的仅6家。

进入3月,截至到7日,披露定增计划的公司已达29家。考虑到3月还未过三分之一,后续新增数量或将创阶段新高。可见,再融资新规披露后,上市公司对于定增的兴趣着实大增。

此外,在新规出台后,之前已发布预案的上市公司也掀起修改大潮。如将锁定期从一年期变成6个月、从三年期变成18个月;定增价格从定价基准日前20个交易日公司股票交易均价的90%改为80%;投资对象从10名增至35名等。

Choice数据显示,从新规发布日起至3月6日,修改定增方案的上市公司达178家,预计募集资金为3296亿元。

其实在3年前,定增就是再融资的主要方式。不过,在2017年2月,证监会对定增进行限制后,定增融资数量和金额便迅速下降。此次再融资新规再度松绑,又令定增融资骤然火热起来。

而新规实操过程中,如何与并购重组融资衔接,也为各方所关注。2月28日,证监会相关部门负责人就表示:“为便利上市公司募集配套资金,抗击疫情、恢复生产,证监会允许上市公司履行内部决策程序后,对配套融资部分做出适当调整。”

自2017年2月再融资政策收紧后,很多上市公司选择通过可转债的方式融资,导致可转债发行规模快速上升。

数据显示,可转债于再融资中所占的比例从2017年的7%左右上升至2019年的22%左右。

当此次再融资新规降低发行门槛后,就有上市公司立即选择从可转债切换为定增融资。

2月24日,中核钛白(002145,SZ)公告称,公司终止可转换公司债券发行并撤回申请文件。要知道,中核钛白为准备可转债发行已忙活了超过一年。

对于此次终止原因,中核钛白表示:“根据当前市场环境变化,结合公司产融战略和募投项目进程,公司计划调整融资方式”。

当晚,中核钛白公布了拟定增募资不超过16亿元。

在定增与可转债的优劣方面,东方证券表示,可转债对发行人的盈利要求高于定增,并且占用债券融资额度。此外,可转债实现股权融资的效率和确定性不如定增。从发行人和原股东的角度,可转债的优势在于能实现溢价发行,且没有锁定期,发行没有时间限制。

3月5日,《每日经济新闻》记者曾致电中核钛白董秘办公室,其工作人员表示:“再融资新规出台后,(公司)认为相对于可转债,定增更适合公司,因而选择将融资方式从可转债调整为定增”。“可转债的融资项目是5个,而定增只保留了1个,拟投入资金也仅为2.3亿元,此次定增主要还是为了补充流动资金。”该工作人员进一步称。

无独有偶,2月27日,蓝盾股份(300297,SZ)也终止了筹划可转债发行,并于同日发布非公开发行预案。

蓝盾股份可转债尚在筹划之中。目前,蓝盾股份负债状况不容乐观,再融资新规或是解了上市公司燃眉之急。

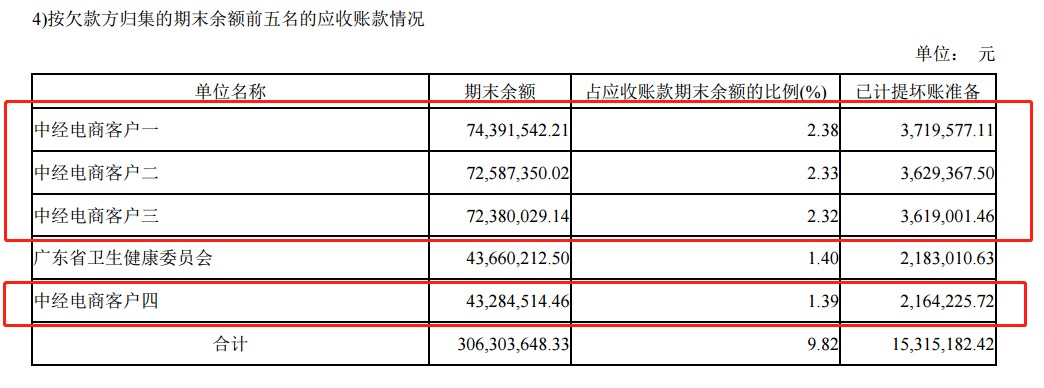

蓝盾股份2月28日的业绩快报,预计2019年亏损9.82亿元。亏损主要是因为其全资子公司中经汇通电子商务有限公司(以下简称中经电商)业绩未达预期,计提了商誉减值。因此,上市公司根据相关会计政策,预计计提商誉减值、应收账款坏账准备和无形资产减值共约10.40亿元。

来源:蓝盾股份公告

而蓝盾股份很多应收账款便是来自中经电商客户,应收账款坏账准备将对上市公司流动资产状况带来不利影响。根据2018年年报显示,截至期末公司应收账款合计27.56亿元,按欠款方归集的期末余额,前五名中有四名都是中经电商客户。这四家中经电商客户应收账款期末余额合计约2.63亿元。

来源:蓝盾股份2018年年报

此次定增拟融资20亿元,其中6亿元用于补充流动资金。

对于这6亿元是否用来还债,蓝盾股份董秘办工作人员对《每日经济新闻》记者表示:“现在只是预案,具体需要看未来怎么定。”但她也表示,定增对缓解公司资金压力有一定帮助。

对于市场投资者而言,此次再融资新规最大的变化莫过于恢复锁价发行。

根据新规,竞价发行的锁定期为6个月(原为12个月),董事会确定发行对象(即锁价发行)的锁定期为18个月(原为36个月)。

从目前市场来看,上市公司选择“锁价8折”的方案居多。天风证券认为,与原来的竞价发行产品相比,不仅发行价格预期明确,锁定期也仅延长了6个月。并且上市公司发行“18个月”产品募集资金可以全部补流,使用更为灵活。

对于投资者而言,参与定增最为看重的无疑是差价。2017年2月之前,定增市场就流行着三年期锁价定增的套利模式。彼时,定增定价基准日可在董事会决议公告日、股东大会决议公告日、发行期首日之中“三选一”。一般情况下,上市公司会选择董事会决议公告日作为定价基准,因为这样可以“价差”最大。

锁价明确价格,大幅度折价确定“价差”空间。另外,定价基准日确定较早,也可享受后续股价上涨红利。因此,三年期锁价定增在当时极为流行。

此次新规放开锁价,下调发行折扣率、重新恢复“三选一”,彼时流行的套利模式恐是否会回归?

此外,相对于实际控制权,战略投资者的认定尚未有明确认定。这也需要监管进一步明确细则。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。

3版权合作电话:021-60900099。