是什么原因让房企动用了不常用的配股融资手段?

每经记者 吴若凡 每经编辑 陈梦妤

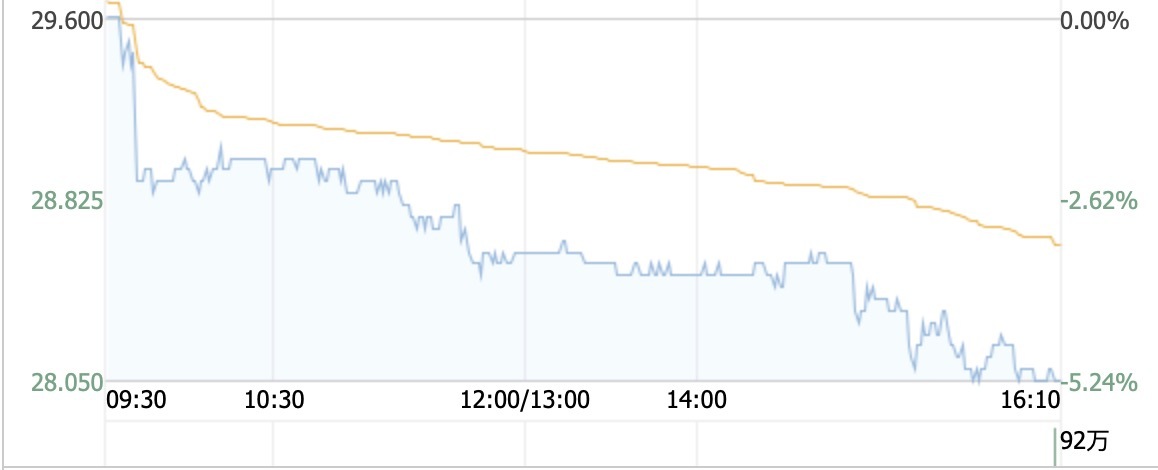

1月17日,世茂房地产停牌并公布了配售1.58亿股的消息,至1月20日收盘股价下挫6.3个百分点。配股完成后,世茂房地产总股本由原来的33.01亿股增加至34.59亿股,共募集资金46.38亿港元(约合人民币41.18亿元)。至今日(1月21日)收盘,世茂房地产连续两日跌超5%。

世茂房地产今日分时图 来源:同花顺

去年12月以来,已经有包括富力地产、首创置业、融创中国等在内的房企(不包括物业企业)进行了配股融资,但多遭遇了股价跳水。

仅以今年为例,1月10日,融创中国公告称以每股42.80港元配售1.8692亿股配售股份,所得款项总额约80亿港元(约合人民币71.43亿元)。1月14日,新城发展公告称以每股8.78港元的价格配售最多3.11亿股配售股份,较1月13日收市价9.05港元折让3%,约合人民币20亿元。据此,今年配股融资的3家房企金额已达132.61亿元。

对比房企常规的银行贷款等融资方式,配股也是一种融资手段。上市公司根据发展需要,向原股票股东按其持股比例,以低于市价的某一特定价格配售一定数量新发行股票进行融资。配股有稀释效应,容易导致股价下跌。不过也有人认为,配股融资在填补企业资金缺口的同时,改善负债率,对股价的负面影响有限。

一位房企IR告诉《每日经济新闻》记者,摊薄每股收益和股价下跌,对于公司来说是没有影响的,用股权融资融进现金是恒定的,市场价值下跌,但并不影响融到的钱本身。股权融资没有还本付息的压力,也能补充公司现金,所以配股融资补充的是筹资性现金流。

究竟是什么原因让房企动用了不常用的配股融资手段?

上述IR进一步解释道,上市房企基于自身财务要求,会适时控制负债率,因为债券融资有一定的约束条件,除了还本付息的压力,还有评级的压力。一旦频繁债券融资就会影响在债券市场的评级,而一旦被下调就会影响后续的融资成本。这需要财务统筹,因此在没有空间可用的情况下,房企会选择股权融资。

从财务的角度来看,对公司资产结构来说,一般首选债券融资,因为债券融资的实际成本比股权融资更低,但如果有资金有缺口,债券融资空间不足,此时股权融资就登场了。股权融资的投资人和债券融资一样,都对收益率有期望值。类似于高负债的资金密集型企业,股权融资成本会大于债券融资,如果按资本定价模型测算,股权融资成本在12%~15%之间,这也是股权投资人要求的期望回报。

面对偿债高峰,房企利用窗口期进行配股融资。据同策研究院数据,仅去年12月,港股上市房企通过海外配股方式进行融资的总金额为116.51亿元,占比15.25%,环比上升40.86%。

58安居客首席房地产分析师张波表示,一般来说上市公司配股都会向外界传递自己有融资需求,在市场活跃的情况下,通过配股实现融资就成为很多房企的选择。

截至今日收盘,世茂房地产跌5.24%报收28.05港元,融创中国跌4.82%报收41.40港元,新城发展跌5.19%报收8.41港元。

封面图片来源:每经记者 王佳飞 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。