每经记者|胡琳 每经编辑|易启江

近期,江苏省徐州市中级人民法院(以下简称“徐州中院”)披露了一则二审裁定书,在金融业内引发热议,涉及平安普惠融资担保有限公司(以下简称“平安普惠担保”)、深圳平安普惠小额贷款有限公司(以下简称“平安普惠小贷”)。

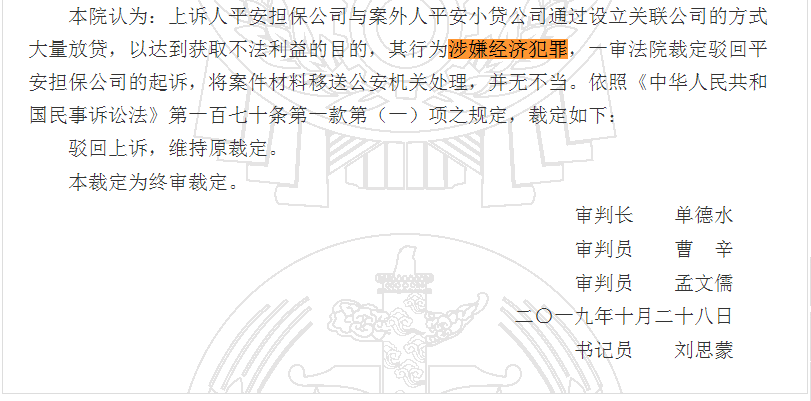

徐州中院认为,两家公司通过设立关联公司的方式大量放贷,以达到获取不法利益的目的,其行为涉嫌经济犯罪。

图片来源:中国裁判文书网页面截图

11月11日,平安普惠担保发布《关于个别媒体有关报道的澄清》称,国家一直以来鼓励普惠金融发展,鼓励包括融资担保公司在内的持牌机构发挥优势、聚合协同、发展普惠金融。平安普惠担保有限公司自依法成立以来,在各级政府部门、金融监管单位的指导和管理下,合规合法提供获客咨询、风险初步评审、担保增信等金融服务,与各类持牌金融机构开展资金合作,积极践行社会责任,助力小微企业、社会大众,支持实体经济发展。

图片来源:微信公众号“平安普惠社区”公告页面

案件经过如下:

2015年9月21日,李福春找到了平安普惠小贷借钱。

当时,平安普惠小贷与李福春签订个人版《借款合同》,该合同约定借款金额为14万元,借款期限为24个月,贷款按月结息,月利率为0.70%。

同时,平安普惠小贷与李福春,平安普惠担保签订《保证合同》。平安普惠担保作为保证人为该笔借款提供保证。

根据担保的主要内容约定,该《保证合同》被保证的主债权为《借款合同》中约定的平安普惠小贷给予李福春的贷款。平安普惠担保作为担保人提供连带责任保证,其保证范围为《借款合同》约定的利息、罚息、违约金、服务费,以及债权人实现债权的费用。

对于李福春而言,他需要向平安普惠担保支付前期服务费4200元(在放款前一次性支付)、担保费6720元(按月支付,每月280元)、管理费20160元(按月支付,每月840元)。此外,在《保证合同》中还对李福春约定了滞纳金、追偿费用的计算方法等。

2015年9月28日,付款方户名为“深圳市信安小额贷款有限责任公司”向李福春在建设银行开设的账户中汇入小额贷款135800元。

事实上,李福春收到的汇款13万余元已经直接扣除了《保证合同》中约定的李福春应向平安普惠担保支付的前期服务费4200元。此后,李福春并未按协议要求按时履行还款义务。

平安普惠担保诉称,李福春自当期还款期限截止,余款逾期至今未还。平安担保公司依据《保证合同》约定,于2016年5月19日,代李福春向平安小贷公司偿还了未支付的借款本息126976.47元。

然而平安普惠担保代李福春还款后,向李福春追偿,李福春置之不理。

于是平安普惠担保起诉了李福春,向江苏省沛县人民法院(以下简称“沛县法院”)提出诉讼请求,包括请求法院判令李福春向其支付代偿金额126976.47元、担保费4480元、管理费13440元、代偿滞纳金共计64757.9元(以代偿金额126976.47元为基础,自2016年5月19日起,按照0.1%/天计算至2017年10月19日)以及律师费3500元,以及承担诉讼费用。

一审法院沛县法院审理认为,因本案可能涉嫌经济犯罪,本案应裁定驳回原告平安普惠担保的起诉,将案件材料移送公安机关处理。

平安普惠担保不服一审裁定,向徐州中院提起上诉。

平安普惠担保在上诉中称,平安普惠担保收取前期服务费有合同依据,实际上该公司也提供了贷款服务,一审法院引用的相关法律规定显然不适用本案。

徐州中院认为,上诉人平安普惠担保与案外人平安普惠小贷通过设立关联公司的方式大量放贷,以达到获取不法利益的目的,其行为涉嫌经济犯罪,一审法院裁定驳回平安普惠担保的起诉,将案件材料移送公安机关处理,并无不当。驳回了平安普惠担保的上诉,维持原裁定。

此案件披露后,在担保、小贷圈引发热议。

广东省小额贷款公司协会常务副秘书长徐北向《每日经济新闻》记者表示,小贷公司为了快速回笼资金(这种不良坏账是占小贷公司表内资金的),通过担保公司转让不良资产,再由担保公司追偿就是典型的借贷+融资担保借贷模式,所以说,平安普惠两家公司这种借贷业务确切地说,并不是什么助贷模式。

《每日经济新闻》记者发现,10月29日,宝鸡市金台区人民法院(以下简称“金台法院”)也披露了一则有关平安普惠担保与借款人追偿权纠纷的案件。

根据金台法院的判决书,2017年3月6日,被告王某与出借人平安普惠小额签订授信及借款合同,向平安普惠小额申请额度借款,授信额度为34.8万元,授信期限60个月,约定最高年利率为9.2%,出借人收取借款手续费率为3%。

当日,平安普惠担保为借款提供连带保证担保,并与被告王某签订了多个保证合同。根据约定,被告王某按月担保费率0.40%向原告支付担保费。

2017年3月7日,平安普惠小贷扣除9000元手续费后,向被告王军发放借款29.1万元,还款方式为36期等额本息,年利率为9.2%。

但在2019年1月3日,被告王某归还本息、担保费后停止向平安普惠小贷还款。

2019年3月29日,平安普惠担保向平安普惠小贷支付代偿金额14万元,包括代偿本金、代偿利息、代偿罚息。

平安普惠担保在承担保证责任后,向王某追偿得到了金台法院的支持。

金台法院认为,平安普惠担保代偿后,依据与被告王某签订的担保合同,要求其支付代偿款合法有据,应予支持。

根据判决结果,金台法院判决被告王某支付平安普惠担保代偿款14万元、担保费840元、律师费1万元、代偿滞纳金。

值得一提的是,合同约定以代偿金额为基数,按每日1‰标准向收取代偿滞纳金。但该合同约定滞纳金标准过高,平安普惠担保按年息24%的标准主张代偿滞纳金。金台法院认为符合法律规定,应予支持。

那么,过往涉及类似担保方向借款人追偿的案件,法院一般如何判决呢?

严义明律师事务所律师严义明告诉记者,这类案件中,法院一般都会支持担保方在履行代偿责任后,要求主债务人偿还债务。

而“两家公司通过设立关联公司的方式大量放贷,以达到获取不法利益的目的,其行为涉嫌经济犯罪,并移交公安机关”的判决结果,在严义民看来这种情况比较罕见。

他向记者表示,一般而言,人民法院在审理民事案件时,即便案件可能涉及刑事犯罪,但人民法院不会主动将案件移送公安机关,因为这是债权人的选择。同时,由于担保人已经履行了代偿义务,所以案件中的债权人的利益不会受到损害。即使有人举报,但刑事案件并不成立,因为没有受害人。

此外,严义明提到了一种特殊情况,担保人与被担保人之间存在关联关系。这种情况在上述两个案件中并未提及。

同时,在严义民律师看来,上述判决其行为涉嫌经济犯罪会使业内人士不能对自己的行为有准确的预期。“我们通常将法院的判决作为个人行为准则。本来一个事情大家都在做,突然法院判决这个事情不能做了,对行业影响还是很大的。”

徐北向记者表示,目前据其了解,徐州警方并没有立案,这个案子也明显没有证据证明涉及套路贷。

同时,徐北表示,放款人是平安普惠小贷,担保人是平安普惠担保,都是持牌机构,都没有超经营范围。利率虽高了一点,但是也没踩36%红线。他认为应该静待进一步的各方消息,特别是借款人的一些举证,而不是那么快下结论。

11月11日,平安普惠担保发布《关于个别媒体有关报道的澄清》。该公告称:

近期我司发现个别媒体的有关报道,涉及与我司实际业务不符的情况,对于相关言论,我司予以澄清。

国家一直以来鼓励普惠金融发展,鼓励包括融资担保公司在内的持牌机构发挥优势、聚合协同、发展普惠金融。

平安普惠担保有限公司自依法成立以来,在各级政府部门、金融监管单位的指导和管理下,合规合法提供获客咨询、风险初步评审、担保增信等金融服务,与各类持牌金融机构开展资金合作,积极践行社会责任,助力小微企业、社会大众,支持实体经济发展。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。